企业如何吸引投资者投资?关键点在哪?

企业吸引投资者是一个系统性工程,它不仅仅是“要钱”,而是向外界展示企业巨大的增长潜力和可靠的投资价值,这需要企业在多个维度上做好准备。

(图片来源网络,侵删)

以下是一个全面、分阶段的指南,详细阐述企业如何吸引投资者。

第一阶段:内部准备 —— 打造投资价值的基石

在接触任何投资者之前,企业自身必须足够“强壮”,投资者投的是人、是模式、是未来,而这些都需要坚实的内部基础来支撑。

打造一支“梦幻团队” (Build a Dream Team)

投资者常说:“我们投的是人,而不是项目。” 团队的背景、经验和执行力是评估风险的最重要因素。

- 创始人/CEO: 具备远见卓识、强大的领导力、坚韧不拔的毅力和行业影响力。

- 核心团队: 成员之间技能互补(技术、市场、运营、财务),拥有相关领域的成功经验或深厚积累。

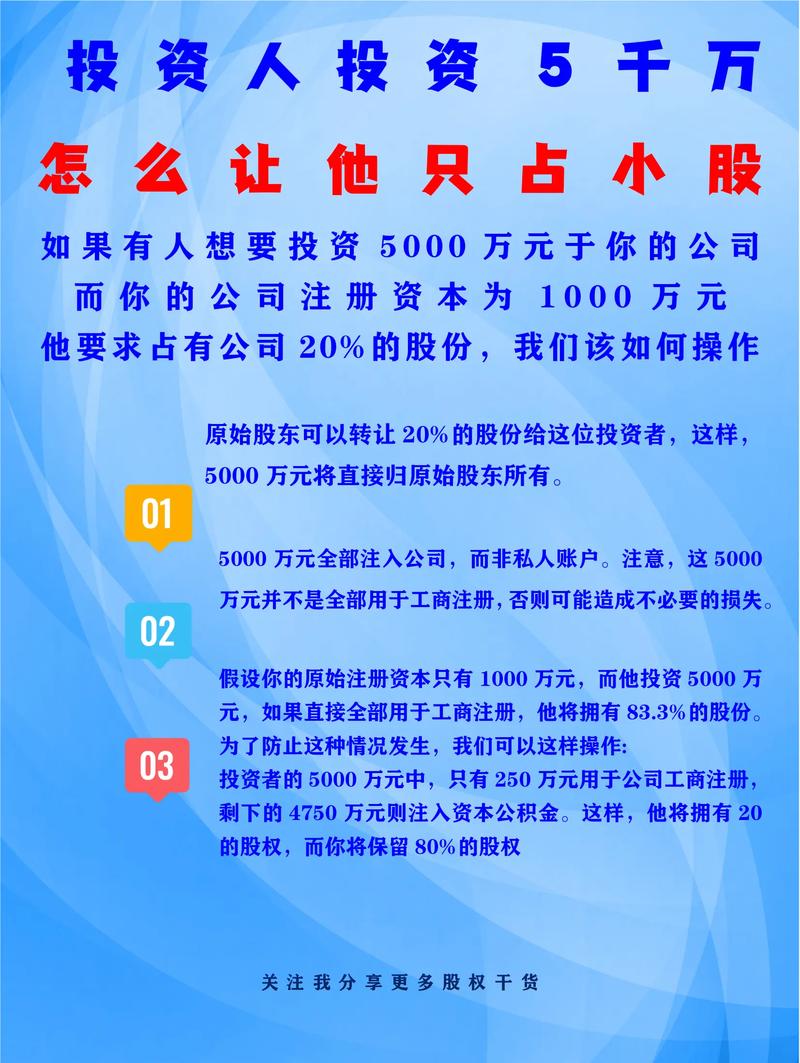

- 股权结构清晰: 团队成员的股权分配合理,有明确的激励和约束机制。

验证并优化商业模式 (Validate & Optimize the Business Model)

投资者需要清楚地知道你如何赚钱。

(图片来源网络,侵删)

- 价值主张: 你为哪类客户解决了什么真实、迫切的痛点?你的产品/服务有何独特之处?

- 市场规模: 目标市场有多大?是蓝海还是红海?市场增长潜力如何?(TAM, SAM, SOM 分析)

- 盈利路径: 收入来源是什么?定价策略是什么?客户获取成本和客户生命周期价值的比率是否健康?

- 可扩展性: 你的模式能否以较低的成本快速复制和扩张?

打造“数据驱动”的运营能力 (Establish Data-Driven Operations)

用数据说话,比任何华丽的辞藻都更有说服力。

- 核心运营指标: 活跃用户数、用户增长率、留存率、付费转化率、月度经常性收入、毛利率等。

- 增长轨迹: 展示关键指标的健康、持续增长,即使是早期公司,也要有数据证明你正在正确的轨道上。

- 市场反馈: 收集并展示早期用户的积极反馈、产品迭代优化的过程。

建立清晰的财务规划 (Create a Clear Financial Plan)

财务是企业的“体检报告”,必须专业、透明。

- 财务预测: 未来3-5年的损益表、现金流量表和资产负债表预测,预测要基于合理的假设,并解释清楚这些假设的来源。

- 资金需求: 明确本次融资的具体金额,以及这些钱将如何分配(如:40%用于研发,30%用于市场推广,20%用于团队扩张,10%作为备用金)。

- 资金用途: 清晰地说明资金将如何帮助你达成下一个里程碑,从而推动公司估值增长。

精心准备“故事”和“材料” (Craft Your Story & Materials)浓缩成一套专业、有吸引力的沟通材料。

- 电梯演讲: 30秒内说清楚你是谁、做什么、有何不同、为什么现在做。

- 商业计划书: 详细阐述上述所有要点,是投资者了解你的核心文件。

- 演示文稿: 通常15-20页,逻辑清晰,重点突出,用数据和图表说话,而不是大段文字。

- 公司网站/产品Demo: 作为公司的线上门面,必须专业、易用,能直观展示产品价值。

第二阶段:外部对接 —— 找到并打动投资者

准备就绪后,就可以开始寻找并接触合适的投资者了。

确定合适的投资者类型

并非所有投资者都一样,找到“对”的投资者至关重要。

(图片来源网络,侵删)

- 天使投资人: 早期个人投资者,提供第一笔“种子资金”,除了资金,还可能提供宝贵的行业经验和人脉。

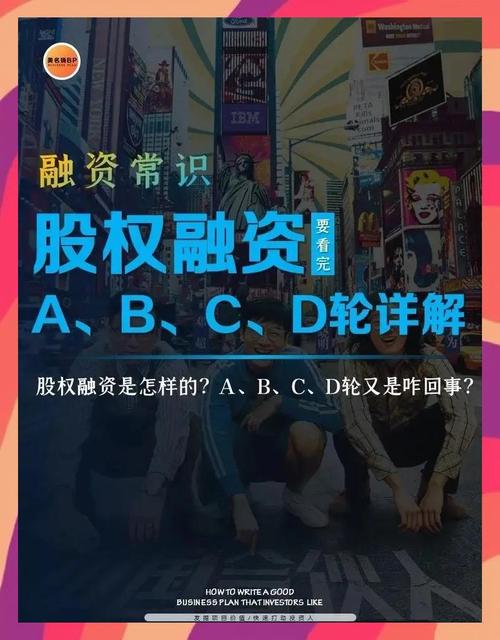

- 风险投资机构: 专业机构,按阶段分为种子轮、A轮、B轮、C轮等,他们不仅提供资金,还提供战略指导、后续融资帮助、并购退出等全方位支持。

- 私募股权: 通常投资于成熟期、有稳定现金流的企业,进行并购或管理层收购。

- 战略投资者: 来自产业链上下游的大公司,他们投资的目的不仅是财务回报,更是为了战略协同(如获取技术、市场渠道)。

多渠道寻找投资者

- 人脉网络: 这是最有效的方式,通过创始人、团队、顾问、律师、会计师等现有网络进行引荐。

- 行业活动: 积极参加行业峰会、创业大赛、路演活动,是接触大量投资者的好机会。

- FA(财务顾问): 对于融资需求较大或经验不足的创始人,聘请专业的FA可以帮助梳理商业模式、准备材料、精准匹配投资人、提高融资效率。

- 创投平台: 如Crunchbase、IT桔子、脉脉等,可以搜索和筛选投资者,并了解他们的投资偏好和过往案例。

- 直接联系: 通过LinkedIn或公司官网,直接找到目标投资机构的合伙人或分析师,发送精心准备的邮件。

高效的尽职调查

当投资者表现出兴趣后,他们会启动尽职调查,你需要积极配合,透明地提供所有信息。

- 资料准备: 准备好公司法律文件(营业执照、股权结构、重大合同)、财务报表、技术文档、客户名单、团队简历等。

- 坦诚沟通: 不要隐瞒问题,主动说明公司面临的挑战和风险,并展示你已有了应对方案,坦诚会建立信任。

- 管理好预期: 在尽调过程中,保持沟通,管理好投资者对时间表、估值等方面的预期。

第三阶段:交易执行 —— 走向成功的合作

估值谈判

估值是融资中最核心的环节之一,它不是简单的数字,而是对公司未来潜力的共识。

- 基于市场法: 参考同行业、同阶段公司的估值倍数(如市销率PS、市盈率PE)。

- 基于未来现金流折现法: 预测公司未来的自由现金流,并折算成现值。

- 谈判技巧: 估值不是越高越好,过高的估值会为下一轮融资带来困难(“估值陷阱”),要找到一个双方都能接受的、合理的估值。

签订投资协议

聘请专业的律师来审阅投资协议,确保你的权益得到保护,关键条款包括:

- 股权比例: 你出让多少股份,获得多少资金。

- 董事会席位: 投资方是否获得董事会席位,以及如何安排。

- 反稀释条款: 未来低价融资时,如何保护早期投资者的股权不被过度稀释。

- 清算优先权: 公司被出售或清算时,投资者的资金回收顺序。

- 创始人股权兑现: 创始人股权需要在一定期限内(如4年)逐步兑现,以保证创始人长期留在公司。

建立长期合作关系

签署协议只是开始,与投资者的长期合作才是成功的关键。

- 定期沟通: 主动向投资者汇报公司进展、业绩数据和遇到的困难。

- 利用资源: 积极利用投资者提供的行业资源、人脉网络和战略建议。

- 保持信任: 始终保持透明和诚信,与投资者建立信任的伙伴关系。

吸引投资者的核心要点

- 产品/服务必须解决真问题: 你的存在必须有价值。

- 市场必须足够大: 潜力有限的项目难以吸引大额投资。

- 团队必须足够强: 投资者相信,优秀团队能克服一切困难。

- 数据必须足够好: 数据是证明你商业模式有效的唯一标准。

- 故事必须足够动人: 能在短时间内激发投资者的兴趣和信心。

- 选择“对”的投资者: 钱不是唯一的,战略协同和增值服务同样重要。

吸引投资是一场“持久战”,它考验的是企业的综合实力和创始人的综合素养,做好每一个环节,你就能在资本市场上脱颖而出。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/837.html发布于 2025-12-16

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网