外商投资企业再投资有哪些政策优惠?

核心概念定义

外商投资企业直接再投资,指的是在中国境内设立的外商投资企业(包括中外合资经营企业、中外合作经营企业、外资企业等),将其从该企业取得的利润,在中国境内直接用于再投资,创办新的外商投资企业或者增加原企业的注册资本的行为。

就是“赚了钱,不汇回本国,而是继续在中国投资”。

政策核心:税收优惠

再投资政策的核心在于其税收优惠,特别是企业所得税方面的优惠,这极大地鼓励了外商将利润留在中国进行滚动发展,体现了中国吸引外资、鼓励长期投资的导向。

根据《中华人民共和国外商投资法》及其实施条例,以及相关的税收法规,再投资的税收优惠主要分为两种情况:

一般性税收优惠(适用于所有外商投资企业)

- :外商投资企业将从企业取得的利润直接再投资于本企业,或者作为资本金投资开办其他外商投资企业,经营期不少于五年的,经投资者申请,税务机关批准,可以退还其再投资部分已缴纳的企业所得税的40%。

- 计算公式: 退税额 = 再投资额 × (原实际适用的企业所得税税率 + 地方所得税税率) × 40%

- 注意:

- 这里的“已缴纳的企业所得税”指的是利润分配前就该利润所缴纳的企业税。

- 地方所得税(通常为3%)是否包含在内,需根据具体政策执行。

- 经营期不满五年撤出的,应当缴回已退的税款。

重点领域的更高税收优惠(适用于特定行业)

为了引导外资流向国家鼓励的领域,政策提供了更大力度的优惠。

- :外商投资企业将从企业取得的税后利润,直接用于鼓励类项目的投资,可以全部退还其再投资部分已缴纳的企业所得税。

- 适用条件:

- 投资领域:必须投资于《外商投资产业指导目录》中规定的鼓励类项目。

- 经营期限:新办或增资的企业,经营期不得少于五年。

- 投资形式:必须是直接再投资。

- 注意:

- 这里的“全部退还”意味着退税比例是100%,比一般的40%优惠力度大得多。

- 同样,如果经营期不满五年撤出,需缴回已退税款。

关键条件与流程

要享受上述税收优惠,必须满足一系列严格的法律和程序条件:

-

必须是“直接”再投资:

- 投资者必须将利润直接转入新办企业的账户,或直接用于增加原企业的注册资本。

- 不能通过中间方(如投资公司、个人账户等)进行,否则不视为“直接”再投资。

-

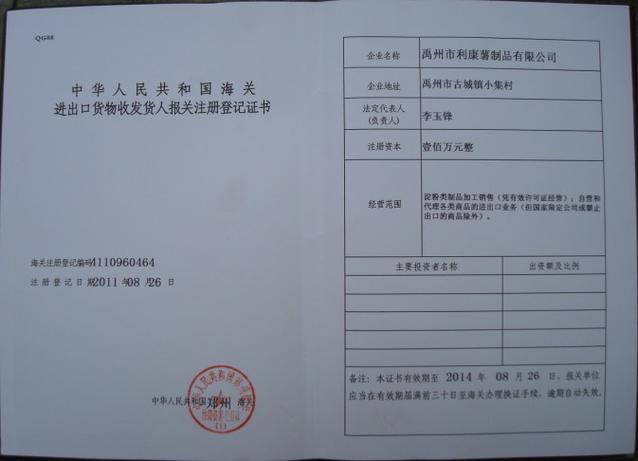

必须用于设立“外商投资企业”或“增资”:

- 再投资必须用于创办新的外商投资企业,或者增加现有外商投资企业的注册资本。

- 如果投资于内资企业,则不能享受此项优惠。

-

经营期必须满五年:

(图片来源网络,侵删)这是享受优惠的核心前提,税务机关会对新办或增资企业的经营期进行监管,五年内如果企业注销或减少资本,将被追缴已退税款。

-

申请与审批流程:

- 第一步:再投资行为发生。

- 第二步:投资者在再投资资金实际投入之日起三年内,向原纳税地的税务机关申请退税。

- 第三步:税务机关审核相关资料(如利润分配证明、投资协议、验资报告、新企业营业执照等)。

- 第四步:审核通过后,税务机关办理退税。

政策意义与影响

-

对投资者(外商)而言:

- 降低投资成本:直接增加了可用于投资的资本,相当于获得了无息贷款或政府补贴。

- 增强投资信心:表明了中国政府鼓励长期投资、与投资者共同发展的决心。

- 优化资本结构:将利润再投资,可以扩大生产规模、提升技术水平,增强企业竞争力。

-

对中国而言:

- 吸引和稳定外资:是吸引外资、防止利润大规模汇出的有效工具,有助于保持外资存量稳定。

- 引导产业升级:通过“鼓励类项目”的更高优惠,引导外资流向高新技术、先进制造、节能环保、现代服务业等国家重点发展的领域。

- 促进经济发展:再投资带来了新的资本、技术和管理经验,直接促进了当地的就业、税收和经济增长。

一个简单的例子

假设一家外资企业A(企业所得税税率为25%)在2025年获得1000万元税前利润。

-

缴纳企业所得税:

- 应缴企业所得税 = 1000万 × 25% = 250万元。

- 税后利润 = 1000万 - 250万 = 750万元。

-

选择再投资:

投资者决定将其中600万元税后利润,直接用于在中国投资一家新的、属于“鼓励类”的外商投资企业B。

-

计算可退税款:

- 情况一(一般性优惠):

退税额 = 600万 × (25% + 0%) × 40% = 60万元。

- 情况二(鼓励类项目优惠):

- 因为投资的是鼓励类项目,可以100%退税。

- 退税额 = 600万 × (25% + 0%) × 100% = 150万元。

- 注:地方所得税假设为0%以简化计算。

- 情况一(一般性优惠):

-

结果:

投资者实际投入新企业的资金是600万元,但如果享受了优惠,相当于国家“返还”了150万元(在鼓励类情况下),其有效投资成本大大降低,只要企业B经营满五年,这笔税款就不用返还了。

外商投资企业直接再投资是中国外资政策体系中的一个“稳定器”和“助推器”,它通过精准的税收杠杆,有效平衡了外商的短期利润汇出需求和中国的长期发展目标,是实现互利共赢的重要制度安排,对于有意在中国深耕发展的外商而言,理解和善用再投资政策至关重要。

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/592.html发布于 2025-12-14

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网