投资与管理股份占比如何确定?

这是一个非常好的问题,但也是一个没有标准答案的问题,投资和管理在股份占比中的权重,完全取决于公司的具体情况、发展阶段、创始人意愿以及投资方的谈判能力。

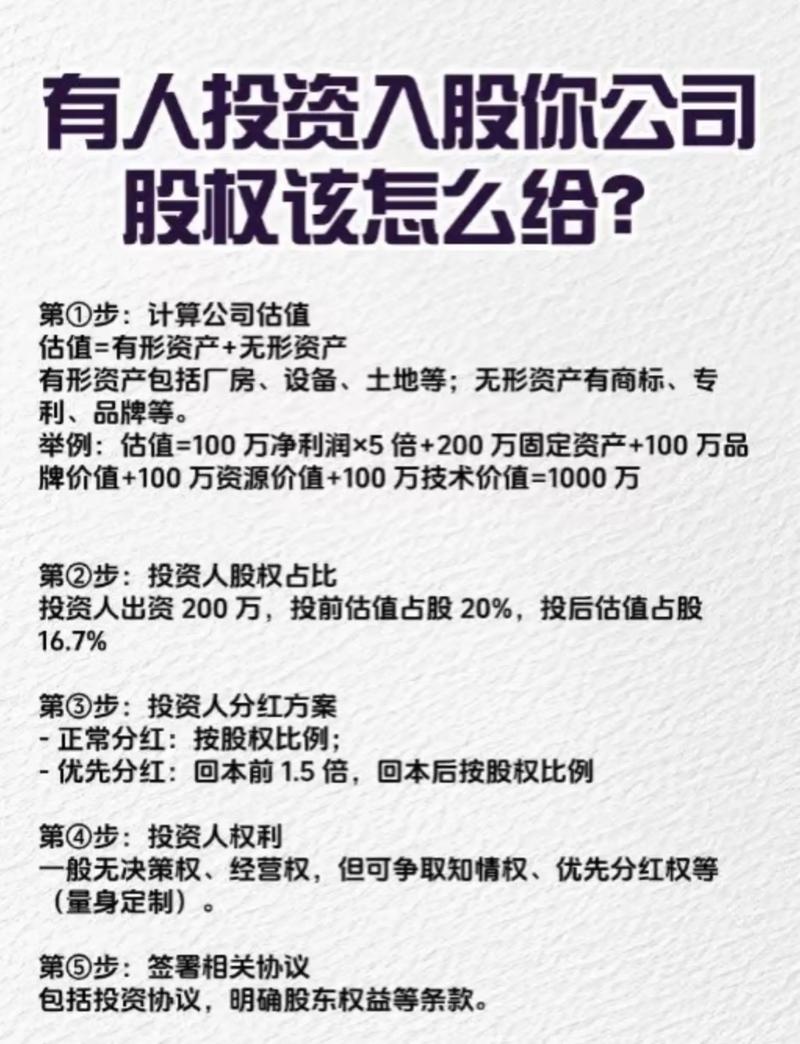

(图片来源网络,侵删)

投资和管理是两种不同但都至关重要的价值贡献,它们在股权分配上常常是此消彼长的关系。

我们可以从以下几个核心角度来理解这个问题:

核心逻辑:谁创造了价值,谁就该获得股份

股权的本质是对公司未来价值索取权的分配,决定股份比例的核心是:谁为公司的成功贡献了关键价值,以及这种价值在特定阶段的重要性如何。

- 投资(钱):提供了公司启动和发展所必需的“燃料”——资金,没有资金,再好的想法和管理也无法落地。

- 管理(人):提供了将资金转化为价值的“引擎”——战略、执行、技术和团队,没有好的管理,资金可能会被浪费,公司也无法实现增长。

不同阶段下的股份分配逻辑

公司的发展阶段不同,对“钱”和“人”的需求紧迫性也不同,因此股份分配的侧重点也会变化。

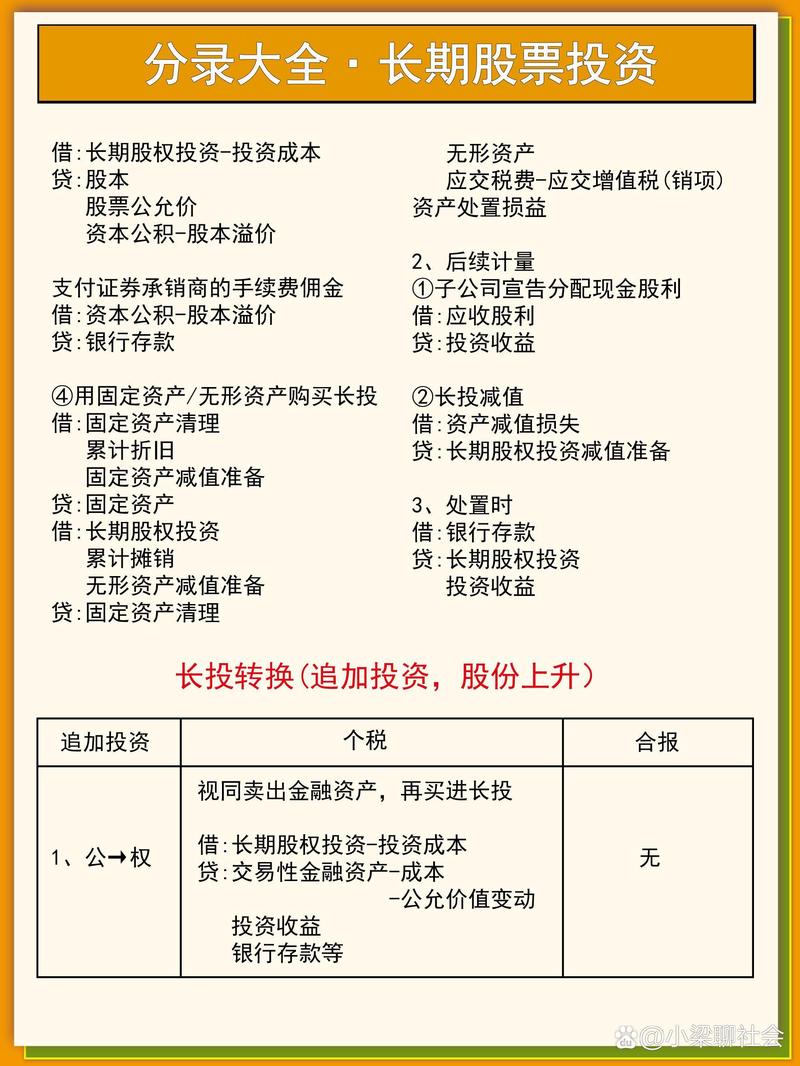

(图片来源网络,侵删)

种子期 / 天使轮

- 最稀缺的资源: 好的想法和核心创始人团队,这个阶段,公司可能只有一个PPT或一个原型。

- 投资方角色: 通常是天使投资人或朋友家人,他们投资看中的是创始人的个人能力和潜力。

- 股份分配特点:

- 创始人团队占大头(通常在60%-90%)。

- 天使投资人因为承担了极高的早期风险,可能会要求15%-30%的股份,但具体数额波动很大。

- 管理(创始人)的价值远大于投资(钱)的价值,因为钱可能来自多个渠道,但一个靠谱的创始团队只有一个。

早期轮 / A轮

- 最稀缺的资源: 可验证的产品/市场初步验证 和 能够将公司做大的核心团队,公司需要资金来快速迭代产品、获取首批用户。

- 投资方角色: 风险投资机构,他们不仅提供资金,还提供资源、行业经验和后续融资的背书。

- 股份分配特点:

- 创始人团队股份会被稀释,但仍占主导地位(从80%稀释到50%-60%)。

- 本轮投资机构会获得10%-25%的股份。

- 这个阶段,投资和管理开始变得同等重要,VC既要看好你的团队(管理),也要看好你的市场前景(投资回报)。

成长期 / B轮及以后

- 最稀缺的资源: 规模化扩张的能力、市场份额和成熟的商业模式,公司需要大量资金来抢占市场、建立壁垒。

- 投资方角色: 更成熟的风险投资机构或私募股权,他们投的是已经验证过的“增长故事”。

- 股份分配特点:

- 创始人团队的股份会继续被稀释(可能降至30%-50%)。

- 早期投资人的股份也会被稀释。

- 新的投资人会获得10%-20%的股份。

- 这个阶段,“钱”(投资)的权重可能暂时超过“人”(管理),因为公司已经证明了自己,资金成为驱动增长的关键杠杆,创始团队需要向投资人证明他们有能力管好这笔钱,实现预期的增长。

成熟期 / Pre-IPO

- 最稀缺的资源: 稳定的盈利能力、合规的治理结构和专业的管理人才(如CFO、CHO)。

- 投资方角色: 私募股权、战略投资者、Pre-IPO基金。

- 股份分配特点:

- 创始人团队股份可能已经降至30%以下。

- 公司可能会引入股权激励池,用来吸引和留住顶尖的职业经理人(这部分股份来自总股本,稀释所有现有股东)。

- 这个阶段,专业的“管理”(职业经理人)变得至关重要,以确保公司平稳过渡到上市公司阶段。

如何量化“管理”的价值?

既然管理如此重要,如何给它定价呢?通常有以下几种方式:

-

创始人/核心团队初始持股: 这是最常见的方式,在没有任何外部投资时,创始人团队通过“人力出资”获得公司100%的股份,这本身就是对他们管理价值的一种定价。

-

期权/股权激励池: 这是公司发展到一定阶段后,为吸引和激励核心员工(包括管理团队)而设立的,公司可以拿出10%-20%的总股本作为期权池,授予给CEO、CTO、销售总监等关键岗位,这相当于用未来的股份来购买他们当下的管理服务。

-

在融资谈判中体现:

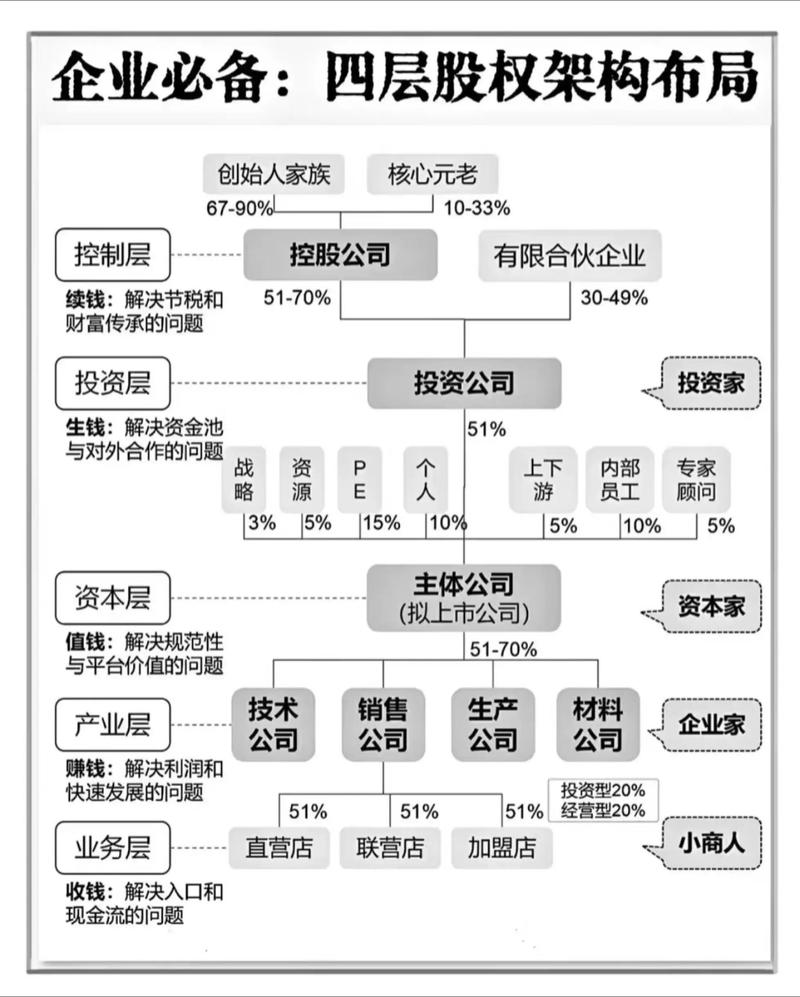

(图片来源网络,侵删)- 团队背景: 一个拥有成功创业经验的明星团队,在谈判时更有底气,可以获得更高的初始估值,从而用更少的股份换取同样的投资金额,这直接体现了“管理”的价值。

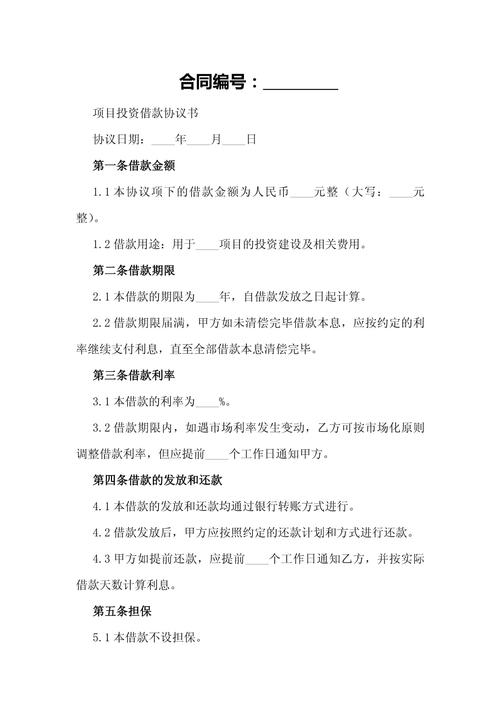

- 对赌协议: 在某些情况下,投资方可能会要求签订对赌协议,如果公司没有达到约定的业绩目标(如收入、利润),创始人需要用自己的股份进行补偿,这反向说明了管理团队需要对公司业绩负责。

总结与表格

| 公司阶段 | 最关键的价值 | 投资与管理的关系 | 股份分配侧重点 |

|---|---|---|---|

| 种子期/天使轮 | 创始人的想法和执行力 | 管理的价值 >> 投资的价值 | 创始人团队占绝对主导 (60%-90%) |

| 早期轮/A轮 | 产品/市场匹配 & 核心团队 | 管理的价值 ≈ 投资的价值 | 创始人团队占主导,VC获得显著股份 (10%-25%) |

| 成长期/B轮+ | 规模化增长能力 | 投资的价值 > 管理的价值(暂时) | 创始人团队持续稀释,资金是关键驱动力 |

| 成熟期/Pre-IPO | 盈利能力 & 专业治理 | 管理的价值(职业经理人)变得重要 | 引入期权池,吸引顶尖管理人才 |

最终结论:

投资和管理在股份中的占比不是一个固定的公式,而是一个动态的、基于价值交换的商业谈判结果。

- 对于创始人来说,要尽早明确自己和团队的价值,在融资时争取合理的估值。

- 对于投资人来说,他们投资的不仅是钱,更是对管理团队的信任。

- 一个健康的公司,需要在资本(投资)和人力(管理)之间找到最佳的平衡点,两者共同驱动公司走向成功。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/4654.html发布于 今天

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网