私募基金公司投资制度包含哪些核心内容与关键要点?

- 制度定义与核心目标

- 投资制度的核心框架与主要内容

- 投资决策流程详解

- 风险控制体系

- 投资限制与禁止行为

- 投后管理与退出机制

- 不同策略基金的制度差异

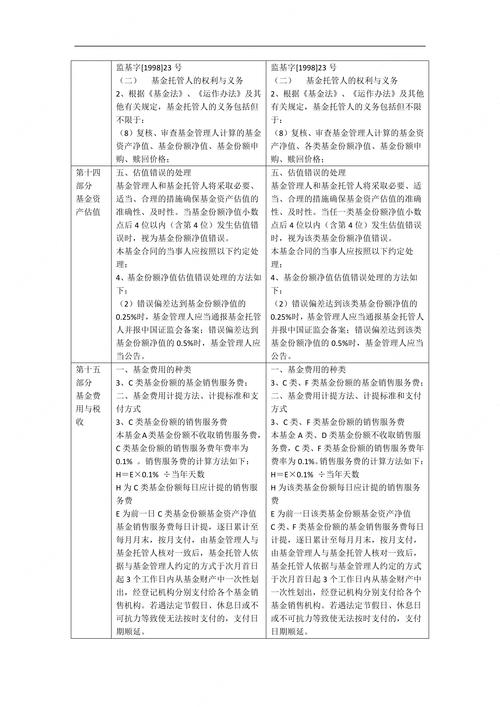

- 监管要求与合规要点

制度定义与核心目标

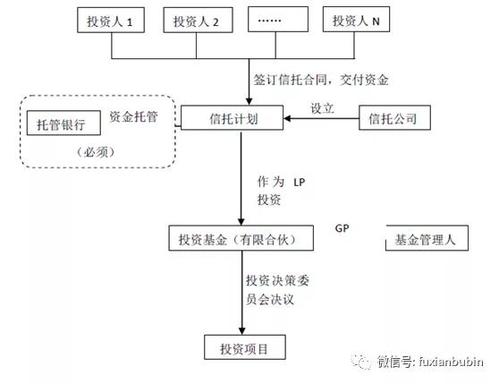

定义: 私募基金公司的投资制度是一套系统化、标准化的内部规则和流程,它涵盖了从投资理念的形成到最终实现投资回报的全过程,这套制度是基金管理人(GP)向投资者(LP)展示其专业能力和风控水平的重要文件,也是日常投资业务的操作指南。

(图片来源网络,侵删)

核心目标:

- 实现投资回报: 这是根本目标,制度设计必须围绕如何为投资者创造最大化、可持续的回报。

- 控制投资风险: 明确风险识别、度量和控制的流程,确保基金在追求回报的同时,将风险控制在可承受的范围内。

- 确保合规运作: 严格遵守《证券投资基金法》、《私募投资基金监督管理暂行办法》等法律法规及基金合同的规定,避免违规操作。

- 保障投资纪律: 在市场情绪波动时,防止因个人情绪或非理性因素做出偏离策略的决策,确保投资行为的一致性和稳定性。

- 明确权责划分: 清晰界定投资团队、风控部门、决策委员会等各方的职责,形成有效的内部制衡。

投资制度的核心框架与主要内容

一个完整的投资制度通常由以下几个关键模块构成:

| 模块 | 说明 | |

|---|---|---|

| 投资理念与策略 | - 市场定位: 目标行业、市场(如A股、港股、美股)和资产类别(如股票、债券、股权、量化等)。 - 投资哲学: 价值投资、成长投资、趋势跟踪、事件驱动等。 - 核心策略: 具体的方法论,如“自上而下”的宏观分析或“自下而上”的基本面研究;量化模型的因子选股等。 |

这是制度的“灵魂”,决定了基金将“去哪里”和“如何捕鱼”,必须在基金合同和招募说明书中清晰披露。 |

| 投资范围与标的 | - 明确界定: 具体可投资的证券品种、行业、地域等。 - 负面清单: 明确禁止投资的领域,如ST/*ST股、创业板未盈利公司、期货合约等(除非策略允许)。 |

这是制度的“边界”,确保投资行为不偏离预设轨道,是合规和风控的第一道防线。 |

| 投资决策流程 | - 项目/标的来源: 研究报告、券商推荐、实地调研、产业链专家等。 - 立项与初步筛选: 是否符合投资策略,进行初步评估。 - 尽职调查: 财务、法律、业务、市场等方面的深入调查。 - 投资建议书: 形成完整的分析报告和投资方案。 - 投资决策: 提交至投资决策委员会审议。 |

这是制度的“心脏”,规定了从“发现”到“决策”的标准化路径,确保决策的科学性和集体性。 |

| 风险控制体系 | - 风险评估: 市场风险、信用风险、流动性风险、操作风险等。 - 风险度量: 使用VaR、β系数、波动率等工具进行量化分析。 - 风险控制措施: 止损、仓位限制、分散投资、压力测试等。 |

这是制度的“免疫系统”,是保障基金安全的关键。 |

| 投资限制与禁止行为 | - 集中度限制: 单一个券投资比例、单一行业投资比例等。 - 杠杆限制: 借贷、衍生品使用的比例限制。 - 关联交易限制: 防利益输送。 - 禁止行为: 如内幕交易、操纵市场等。 |

这是制度的“法律红线”,是硬性约束,必须严格遵守。 |

| 投后管理与退出机制 | - 投后跟踪: 持续跟踪被投标的的经营状况、财务数据、行业动态。 - 价值管理: 与企业管理层沟通,提供增值服务。 - 退出策略: 明确的退出路径,如二级市场卖出、大宗交易、并购回购等。 - 止损/止盈: 设定明确的触发条件。 |

这是制度的“闭环管理”,确保投资项目的最终价值实现。 |

投资决策流程详解

这是一个典型的多层次、集体决策流程:

-

研究与筛选:

(图片来源网络,侵删)- 宏观研究: 研究部对宏观经济、政策、行业趋势进行分析,确定重点配置方向。

- 个股/个券研究: 行业研究员和基金经理对具体标的进行深入研究,撰写研究报告。

- 筛选池: 建立和维护一个备选投资库。

-

立项与初步评估:

- 投资经理对备选库中的标的进行初步评估,判断其是否符合基金的投资策略和风险偏好。

- 通过初步评估的标的进入“立项”阶段,启动正式的尽职调查。

-

尽职调查:

- 财务尽调: 核查财务数据的真实性、准确性。

- 法律尽调: 审查公司股权结构、合同协议、潜在诉讼等法律风险。

- 业务尽调: 考察公司商业模式、核心竞争力、管理团队、市场地位等。

- 风控尽调: 风控部门参与,评估项目的整体风险。

-

投资决策委员会审议:

- 核心环节。 投资经理准备详细的《投资建议书》,向投资决策委员会进行汇报。

- IDC成员: 通常由基金经理、投资总监、风控负责人、公司高管等组成,确保决策的专业性和独立性。

- 投资逻辑、估值分析、风险收益比、退出方案等。

- 决策结果: IDC投票决定是否投资、投资规模和价格,决议需形成书面记录。

-

执行与交易:

(图片来源网络,侵删)- IDC批准后,由交易部门根据决议执行具体的买卖指令。

- 投资经理需确保交易执行的价格公允,符合市场惯例。

风险控制体系

风控是私募投资的生命线,通常采用“三道防线”模式:

-

第一道防线:业务部门

- 投资经理和研究员在投资决策前进行自我风险评估。

- 遵守公司设定的各项投资限制(如单票仓位限制)。

-

第二道防线:风控部门

- 事前监控: 对投资决策流程进行合规审查,确保所有决策都经过IDC批准。

- 事中监控: 实时监控基金的整体风险敞口,包括行业集中度、个股集中度、流动性风险等,当触及预警线时,向投资团队发出提示。

- 事后监控: 定期进行风险报告和压力测试,评估极端市场情况下的潜在损失。

-

第三道防线:内部审计与合规

- 定期或不定期对投资制度的执行情况进行独立审计。

- 确保所有操作符合法律法规和公司内部规定,处理合规投诉。

投资限制与禁止行为

这些限制通常在基金合同和公司内部制度中明确规定,

- 集中度限制:

- 单一证券市值不得超过基金资产净值的20%。

- 单一行业/板块的投资比例不得超过30%。

- 流动性限制:

- 限制投资于流动性较差的资产(如非上市公司股权、定增等)的比例。

- 设定开放期或赎回安排,确保投资者赎回时基金有足够流动性应对。

- 杠杆限制:

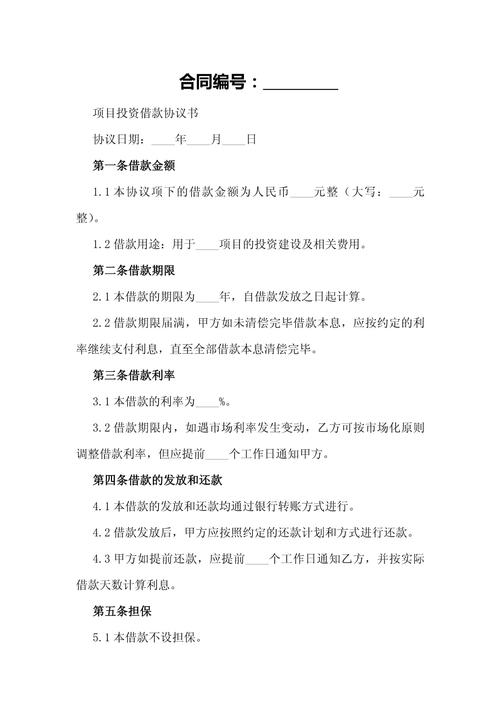

根据《私募投资基金备案须知》,私募基金不得从事借贷、担保、明股实债等业务,杠杆水平受到严格限制。

- 禁止行为:

- 内幕交易: 利用未公开信息进行交易。

- 操纵市场: 通过资金优势影响证券价格。

- 利益输送: 与关联方进行不公平交易,损害基金利益。

- 向投资者承诺保本保收益。

投后管理与退出机制

-

投后管理:

- 定期跟踪: 季度/月度跟踪被投标的的财务报表、经营数据。

- 现场调研: 定期拜访公司,与管理层沟通。

- 报告机制: 定期向IDC和风控部门汇报项目进展。

- 动态评估: 根据新信息,重新评估投资逻辑和估值,必要时启动止损或加仓。

-

退出机制:

- 预设退出条件: 在投资之初就设定明确的退出触发点,如:

- 价格触发: 股价达到目标价或止损价。

- 时间触发: 持有一定时间后仍未达预期。

- 事件触发: 公司被并购、发布重大利好/利空消息等。

- 退出决策: 由投资经理提出退出建议,经IDC审议批准后执行。

- 预设退出条件: 在投资之初就设定明确的退出触发点,如:

不同策略基金的制度差异

| 策略类型 | 投资理念 | 决策流程特点 | 风控重点 |

|---|---|---|---|

| 股票多头 | 深度基本面研究,寻找被低估的优质公司 | 研究驱动,决策周期相对较长,依赖深度尽调 | 个股风险、行业集中度风险 |

| 市场中性 | 同时进行多头和空头操作,对冲市场风险 | 对买卖券对的匹配要求极高,依赖量化模型 | 模型风险、基差风险、对冲不完全风险 |

| 量化策略 | 通过数学模型和计算机程序进行交易 | 高度自动化,模型研发和回测是核心 | 模型过拟合风险、数据质量风险、流动性风险 |

| 债券策略 | 获取票息收益和资本利得 | 重视信用评级、利率分析和久期管理 | 信用风险(违约风险)、利率风险、流动性风险 |

| 股权/创投 | 投资于非上市公司,分享企业成长红利 | 决策周期长,尽调复杂,依赖产业链资源 | 退出风险、流动性极低、项目失败率高 |

监管要求与合规要点

中国证监会对私募基金的投资管理有明确规定,核心合规要点包括:

- 投资者适当性管理: 必须对投资者进行风险承受能力评估,确保基金的风险等级与投资者的风险承受能力相匹配。

- 信息披露: 定期向投资者披露基金净值、主要投资品种、风险状况等信息。

- 托管/外包: 除极少数特殊情况外,私募基金资产必须由符合条件的托管机构进行托管,确保资产独立和安全。

- 禁止“资金池”: 每只私募基金都应进行独立投资、独立核算,不得开展“资金池”业务。

- 信息披露与报送: 需按要求向中国证券投资基金业协会报送信息,定期更新管理人、基金等信息。

私募基金公司的投资制度是一个动态的、系统化的工程,它不仅是业务操作的说明书,更是公司核心竞争力的体现,一个优秀的投资制度,能够在瞬息万变的市场中,为基金管理人提供清晰的导航和坚实的盔甲,最终帮助其穿越周期,为投资者创造长期、稳定的回报,对于投资者而言,深入理解一家私募基金的投资制度,是评估其专业能力和投资价值的关键一步。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/4662.html发布于 今天

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网