投资人技术投资要纳税吗?

这是一个非常好的问题,答案是:需要纳税,但具体如何纳税,取决于投资的“标的物”和“投资行为”的性质。

(图片来源网络,侵删)

投资人通过技术投资获得的收益,主要涉及两大类税:企业所得税和个人所得税,下面我们根据不同的技术投资形式,来详细拆解其税务处理。

核心原则:区分“投资行为”和“经营行为”

税务上,首先要区分这笔投资是“权益性投资”(比如买公司股权)还是“债权性投资”(比如借钱给公司),这直接决定了未来收益的性质。

技术入股(以技术作价入股公司)

这是最常见的技术投资形式,即技术拥有者(个人或公司)将其技术评估作价,换取目标公司的股权。

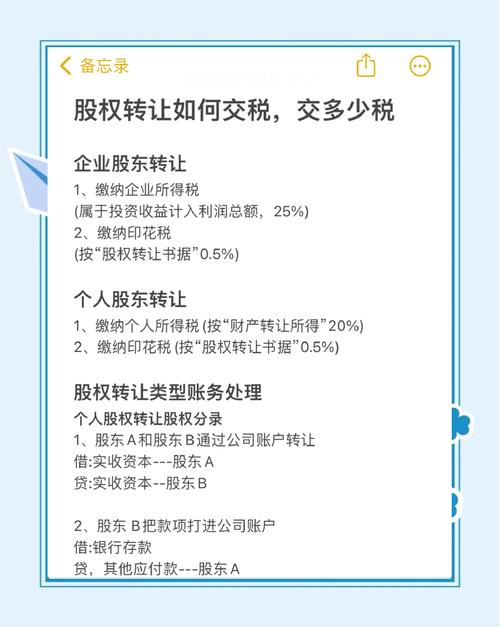

投资环节(入股时):是否需要纳税?

-

对于个人技术拥有者:通常需要纳税。

(图片来源网络,侵删)- 税务处理:根据中国税法,个人以非货币性资产(如技术、专利、知识产权)进行投资,属于“财产转让行为”,需要就其转让所得缴纳个人所得税。

- 应纳税所得额 = 技术评估作价金额 - 资产原值 - 合理税费

- 税率:适用“财产转让所得”项目,税率为 20%。

- 纳税时点:根据国家税务总局公告2025年第20号,个人可以选择在投资入股当期一次性缴纳,也可以在股权转让时一并缴纳,但必须到税务机关进行备案,实务中,很多人会选择在股权转让时缴纳,以缓解当期现金流压力。

- 举例:老王有一项专利技术,评估作价100万元入股一家新公司,这项技术的原值为20万元,转让过程中发生评估费等合理税费2万元,他需要缴纳的个税为:(100 - 20 - 2) * 20% = 15.6万元。

-

对于公司技术拥有者:通常需要纳税。

- 税务处理:公司以技术作价投资,属于“非货币性资产对外投资”,这被视为一项资产处置和投资两个行为。

- 企业所得税:公司需要就资产处置的收益缴纳企业所得税。

- 应纳税所得额 = 技术评估作价金额 - 技术的账面价值 - 相关税费

- 税率:一般企业所得税税率为 25%(高新技术企业等可享受优惠税率)。

- 举例:A公司有一项专利,账面价值为50万元,评估作价100万元对外投资,处置收益为50万元(100 - 50),则A公司需要就这50万元缴纳企业所得税:50 * 25% = 12.5万元。

未来收益环节(持有股权期间和退出时):如何纳税?

-

股息、红利收入:

- 个人股东:从被投资公司获得的股息、红利,属于“利息、股息、红利所得”,按 20% 的税率缴纳个人所得税。

- 公司股东:从被投资公司获得的股息、红利,符合条件的(直接投资且持股超过12个月)可以免征企业所得税。

-

股权转让收入:

- 个人股东:未来转让这部分股权,需要就整个股权转让的所得缴纳 20% 的个人所得税。

- 应纳税所得额 = 股权转让收入 - 股权原值 - 合理税费

- 注意:这里的“股权原值”不仅包括当初入股时的技术作价金额,还包括了后续可能增资、送股等形成的成本。

- 公司股东:未来转让股权,其差额(转让收入 - 股权投资成本)需要并入公司当年的应纳税所得额,缴纳 25% 的企业所得税。

- 个人股东:未来转让这部分股权,需要就整个股权转让的所得缴纳 20% 的个人所得税。

技术许可/授权(收取许可费)

如果投资人不是将技术入股,而是将技术许可给其他公司使用,并收取许可费(技术服务费、专利使用费等)。

(图片来源网络,侵删)

- 税务处理:这被视为提供技术服务或转让无形资产使用权,收入性质是“经营所得”或“特许权使用费所得”。

- 对于个人(技术许可方):

- 如果是个人独立从事这项活动,属于“经营所得”,适用5%-35%的超额累进税率。

- 如果是受雇于公司后提供技术,则公司支付的许可费需并入工资薪金,按“工资薪金所得”3%-45%的累进税率代扣代缴个税。

- 对于公司(技术许可方):

- 收到的许可费属于公司的营业收入,需要全额并入公司利润总额,缴纳 25% 的企业所得税。

- 对于支付方(被许可公司):

- 支付的许可费可以作为“费用”在企业所得税前扣除,但需要有合规的发票和合同依据。

技术创业(自己创办公司并应用技术)

如果投资人利用自己的技术创办公司,未来通过公司经营获得利润。

- 公司层面:公司通过销售产品或服务获得的利润,需要缴纳 25% 的企业所得税。

- 个人层面:公司将税后利润以“股息、红利”的形式分配给股东(即创始人),个人股东需要再缴纳 20% 的个人所得税。

- 注意:这中间存在“经济性双重征税”的问题,国家为了鼓励创业,出台了一些优惠政策,

- 小型微利企业所得税优惠。

- 创业投资企业投资于未上市中小高新技术企业可享受投资额抵免应纳税所得额等优惠。

- 注意:这中间存在“经济性双重征税”的问题,国家为了鼓励创业,出台了一些优惠政策,

总结与关键点

| 投资形式 | 投资环节税务处理 | 未来收益税务处理 | 主要税种 |

|---|---|---|---|

| 技术入股 | 个人:视同财产转让,缴个税(20%) 公司:视同资产处置,缴企税(25%) |

股息/红利:个人缴个税(20%),公司股东符合条件的可免 股权转让:个人缴个税(20%),公司缴企税(25%) |

个人所得税、企业所得税 |

| 技术许可 | 收入方:计入经营所得或特许权使用费,缴个税或企税 | (按期/次收取) | 个人所得税、企业所得税 |

| 技术创业 | (创办公司时,技术计入资产,不直接产生纳税义务) | 公司利润:缴企税(25%) 股东分红:个人缴个税(20%) |

个人所得税、企业所得税 |

重要提醒

- 税务筹划:技术投资的税务处理非常专业,涉及资产评估、政策适用等多个环节,在进行大规模技术投资前,强烈建议咨询专业的税务师或会计师,进行合法的税务筹划,以优化税负。

- 合规性:所有交易都必须有真实、合法的商业目的,并提供完整的合同、评估报告、发票等凭证,避免被税务机关认定为“避税”或“逃税”。

- 政策变化:税收政策可能会有调整,请务必关注国家税务总局发布的最新法规和公告。

技术投资肯定要纳税,但如何纳税、税负多少,完全取决于投资的具体安排和结构,提前做好规划至关重要。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/450.html发布于 2025-12-12

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网