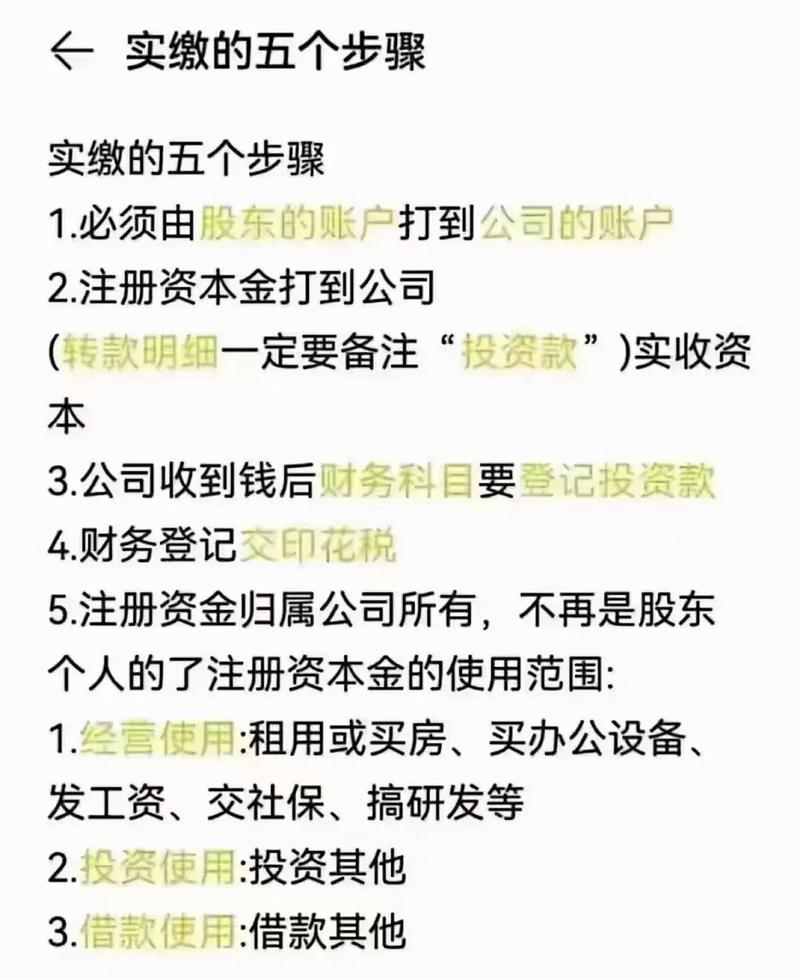

投资款再投他企,合规性与风险如何把控?

为什么企业要这么做?(核心动机)

企业用已经获得的资金(无论是自有资金还是投资款)再投资其他企业,通常基于以下几个战略目的:

(图片来源网络,侵删)

-

战略协同与产业链整合:

- 向上/下游延伸: 投资上游的原材料供应商或下游的销售渠道,可以确保供应链稳定、降低成本、掌握市场渠道,一家汽车制造商投资一家电池企业。

- 技术互补: 投资拥有核心技术但缺乏市场能力的企业,实现强强联合,共同开发新产品,一家软件公司投资一家AI算法初创公司。

-

财务回报:

- 获取投资收益: 最直接的目的,通过购买被投资企业的股权,分享其成长红利,未来通过分红、股权转让或上市退出等方式获得高额财务回报,这是一种纯粹的财务投资行为。

-

多元化经营与分散风险:

- 跨行业发展: 当主营业务面临增长瓶颈或市场饱和时,投资其他行业可以开辟新的利润增长点,避免“把所有鸡蛋放在一个篮子里”。

- 对冲风险: 在不同周期性或非周期性行业进行投资,可以平滑企业整体的业绩波动。

-

市场扩张与获取资源:

(图片来源网络,侵删)- 进入新市场: 通过与当地企业合资或投资,可以快速、低成本地进入一个陌生的地域市场,利用合作伙伴的本土资源。

- 获取关键资源: 投资是为了获得某种稀缺资源,如牌照、数据、专利、核心人才等。

-

孵化创新与布局未来:

- 风险投资: 大型企业设立自己的风投部门或基金,投资有潜力的初创公司,布局未来3-5年的新技术、新模式,防止被颠覆。

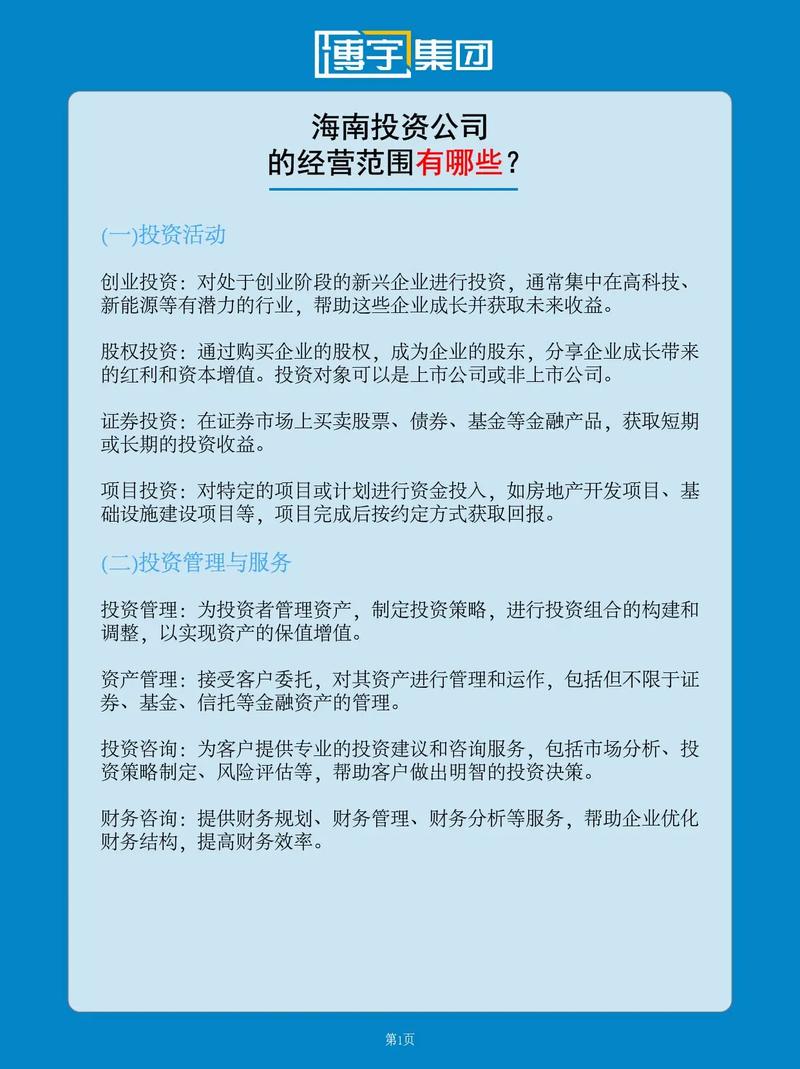

常见的方式有哪些?

企业再投资其他企业,主要通过以下几种法律和金融工具实现:

| 投资方式 | 描述 | 特点 |

|---|---|---|

| 股权投资 | 最核心的方式。 购买被投资企业的股份,成为其股东。 | - 控股型投资: 持股比例超过50%,能决定董事会,实现绝对控制。 - 参股型投资: 持股比例较低,通常是为了财务回报或战略协同,不参与日常经营。 - 财务投资: 纯粹为了财务回报,对被投企业运营干预少。 |

| 债权投资 | 向被投资企业提供贷款,形成其债权人。 | - 风险相对较低,有固定的利息收入和还款优先权。 - 通常在企业经营状况稳定、信用良好时采用。 - 不参与企业分红,只收取利息。 |

| 可转换债券 | 一种混合型工具,初始是债券,约定在未来特定条件下,可以按约定价格转换成被投资公司的股权。 | - 兼具债权和股权的优点,初期是债,风险较低;如果企业发展好,可以转为股,享受高增长收益。 - 是一种灵活的投资方式,常见于对初创企业的投资。 |

| 合资/联营 | 与其他企业共同出资,成立一个新的独立法人实体(合资公司)。 | - 双方或多方共同出资、共同经营、共担风险、共享利润。 - 适用于大型项目合作,能整合各方优势资源。 - 法律关系和管理结构相对复杂。 |

| 战略联盟 | 一种非股权合作形式,通过合作协议,在技术研发、市场推广、供应链等方面进行深度合作。 | - 不涉及股权变更,合作更灵活。 - 约束力相对较弱,依赖双方的信誉和合作意愿。 |

必须考虑的关键问题(法律与财务)

在做出投资决策前,企业必须进行全面的尽职调查和风险评估:

法律层面:

-

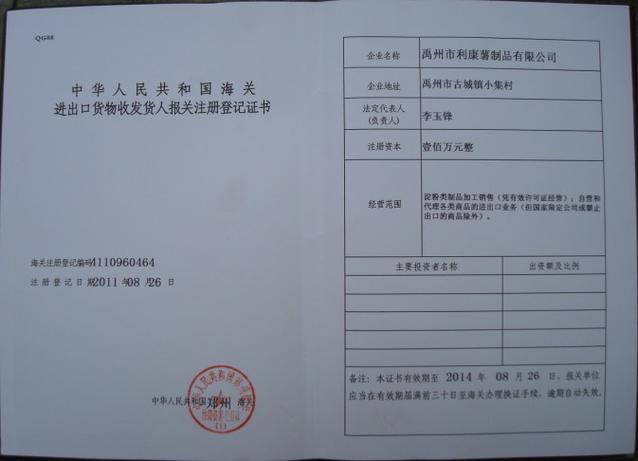

投资主体资格:

(图片来源网络,侵删)- 投资款性质: 这笔钱是公司的自有资金还是外部融资款(如VC/PE的投资)?

- 自有资金: 只要公司内部决策程序合法(如董事会决议),即可进行。

- 外部融资款: 必须严格遵守投资协议中的“投资限制条款”(Investment Restrictions),很多VC/PE的协议会明确规定资金的使用范围,禁止或限制将资金用于其他企业的股权投资,如果违规,可能构成违约,需要返还资金并支付高额违约金。

- 投资款性质: 这笔钱是公司的自有资金还是外部融资款(如VC/PE的投资)?

-

内部决策程序:

投资行为,特别是大额投资,需要履行公司章程规定的决策程序,如董事会决议、股东会决议等。

-

目标企业尽职调查:

- 法律尽调: 审查目标公司的股权结构、历史沿革、重大合同、知识产权、诉讼仲裁等,确保没有“坑”。

- 财务尽调: 聘请专业会计师事务所,核实其财务数据的真实性、盈利预测的合理性、资产负债状况等。

- 业务尽调: 评估其商业模式、市场地位、核心团队、技术壁垒等。

-

交易文件:

签订严谨的《投资协议》、《股东协议》、《公司章程》等法律文件,明确双方的权利义务、董事会席位、一票否决权、对赌条款、退出机制等。

财务层面:

-

资金预算与现金流管理:

确保投资不会影响公司主营业务和日常运营的现金流,投资是长期行为,不能因为短期投资而掏空了公司的“弹药”。

-

投资回报分析:

计算投资回报率、内部收益率等关键指标,评估这笔投资在财务上是否划算。

-

合并报表问题:

- 根据《企业会计准则》,如果对被投资企业具有控制(持股>50%),需要将其财务报表合并到母公司报表中,这意味着被投企业的亏损也会直接体现在母公司的利润表上,可能影响公司的整体业绩表现。

主要风险

- 投资失败风险: 被投企业经营不善,导致投资血本无归。

- 信息不对称风险: 对目标企业的真实情况了解不充分,做出错误判断。

- 法律合规风险: 违反了与原有投资方的协议,或触犯了相关法律法规。

- 管理失控风险: 参股后,由于缺乏控制权,无法有效干预被投企业的重大决策,导致投资目的落空。

- 声誉风险: 如果投资的关联企业出现丑闻(如财务造假、产品安全事故),会严重损害母公司的品牌声誉。

用投资款再投资其他企业,是把“双刃剑”,它既是企业实现跨越式发展、获取超额回报的重要战略手段,也伴随着巨大的风险。

核心要点:

- 明确目的: 首先想清楚,这笔投资是为了战略协同还是纯粹财务回报?

- 遵守契约: 如果资金来自外部投资者,必须仔细审查投资协议,看是否允许再投资。

- 专业尽调: 切忌凭感觉投资,务必进行法律、财务、业务全方位的尽职调查。

- 控制风险: 通过交易条款设计(如董事会席位、保护性条款)来保护自身权益,并做好最坏的打算。

在进行此类操作前,强烈建议咨询专业的律师和财务顾问,确保每一步都合法、合规、合理。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/829.html发布于 2025-12-16

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网