转让股权投资公司价格多少?

股权转让的价格,本质上是对被投资公司(目标公司)价值的评估和买卖双方博弈的结果,下面我将为您详细解析影响价格的核心因素、常见的定价方法以及交易流程中的关键点。

(图片来源网络,侵删)

核心决定因素:影响价格的“四大金刚”

股权转让价格不是拍脑袋决定的,主要取决于以下四个方面:

目标公司自身的价值(最核心)

这是价格的基石,买家买的是这家公司的未来盈利能力和资产价值。

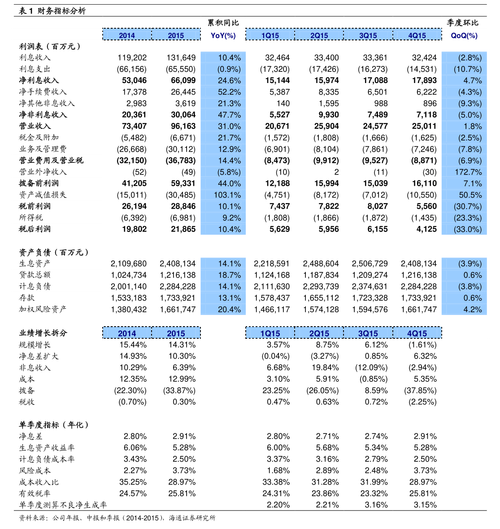

- 财务状况:

- 资产: 有多少现金、存货、固定资产(房产、设备)、无形资产(专利、商标)?

- 负债: 有多少银行贷款、应付账款?净资产(资产-负债)是正还是负?

- 收入与利润: 过去几年的营业收入、净利润增长趋势是否稳定?盈利能力如何?

- 业务与市场:

- 商业模式: 业务是否清晰、可持续?有无核心竞争力?

- 行业前景: 所处行业是朝阳产业还是夕阳产业?市场空间有多大?

- 市场地位: 在行业内的排名、市场份额、品牌影响力如何?

- 客户与供应商: 客户是否集中?供应商关系是否稳定?

- 核心团队:

管理团队是否稳定、专业、有经验?核心技术人员是否在岗?一个优秀的团队是公司持续发展的关键。

- 技术与知识产权:

拥有哪些专利、技术秘密、软件著作权?这些技术是否领先,有无壁垒?

(图片来源网络,侵删) - 或有负债与风险:

是否有未了结的诉讼、仲裁?是否存在税务、环保、产品质量等方面的潜在风险?这些都会严重拉低公司价值。

股权比例和控制权

- 控股股权(>50%)或绝对控股(>67%): 价格最高,因为买方可以获得公司的控制权,决定公司的发展方向。

- 参股股权(<50%): 价格相对较低,特别是小比例股权,其流动性差,话语权小。

- 特殊条款: 股权协议中是否有优先购买权、反稀释条款、对赌协议等,这些都会影响交易价格和条款。

宏观与行业环境

- 经济周期: 经济上行期,市场乐观,公司估值普遍偏高;经济下行期则相反。

- 政策法规: 国家对该行业的扶持或限制政策(如反垄断、数据安全、教育“双减”等)会直接影响估值。

- 资本市场热度: 如果资本市场(如A股、港股、美股)对同类公司追捧,估值就会水涨船高。

买卖双方的需求与博弈

- 卖方动机: 是战略退出、套现资金,还是遇到经营困难急需转让?卖方越急,谈判空间越大。

- 买方动机: 是为了获取技术、市场渠道、客户资源,还是纯粹的财务投资?买方对目标公司的“战略协同价值”评估会高于其独立价值。

- 谈判能力: 双方信息掌握的对称性、专业团队的实力、谈判技巧等都会最终影响成交价。

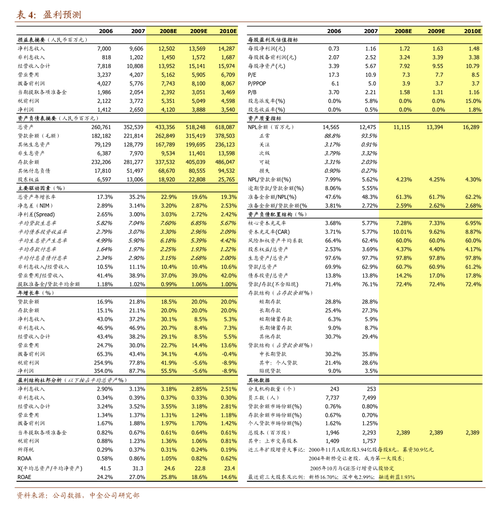

常见的定价方法(估值模型)

在实际操作中,买卖双方通常会聘请专业的第三方评估机构或投行进行估值,并以此作为谈判的基础,以下是几种主流的估值方法:

资产基础法

- 原理: 将公司所有资产的市场价值减去所有负债,得出公司的净资产价值。

- 公式: 公司价值 = 总资产 - 总负债

- 适用场景: 适用于重资产、盈利不稳定或濒临破产的公司,比如房地产公司、矿业公司等,对于轻资产、高成长的科技型公司,此方法会严重低估其价值。

市场法

- 原理: 寻找与目标公司相似的、最近已经发生交易的上市公司或非上市公司作为“可比公司”,通过对比市盈率、市净率、市销率等倍数来估算目标公司的价值。

- 公式: 公司价值 = 可比公司估值倍数 × 目标公司相应财务指标(如净利润)

- 适用场景: 适用于业务模式清晰、有较多可比公司的成熟行业,如消费、零售等,这是最常用、最直观的方法之一。

收益法

- 原理: 预测公司未来的现金流,并将其折算成今天的价值,这是理论上最科学的方法,因为它直接关注公司的未来盈利能力。

- 核心指标: 折现现金流模型

- 自由现金流: 公司在维持运营后,可供自由支配的现金。

- 折现率: 反映投资该公司的风险,风险越高,折现率越高。

- 适用场景: 适用于稳定盈利、未来现金流可预测的公司,尤其是成长性强的企业,对于初创期、高亏损的公司则不适用。

重要提示: 在实际交易中,很少只用一种方法,通常是多种方法结合使用,并给出一个估值区间,最终的成交价会在这个区间内,根据双方的谈判能力进行调整。

交易流程中的关键点

- 初步接洽与保密协议: 双方有意向后,首先签订保密协议,以保护目标公司的商业秘密。

- 尽职调查: 这是最最关键的一步!买方会聘请律师、会计师、行业顾问等团队,对目标公司进行全面的“体检”,核实上述所有信息的真实性,调查结果可能直接导致价格重新谈判或交易终止。

- 估值与谈判: 基于尽调结果,双方选择合适的估值方法,确定一个初步的估值范围,然后开始拉锯式谈判,最终确定成交价格、支付方式、交割条件等。

- 签署股权转让协议: 将所有谈判结果以法律形式固定下来,这是具有法律约束力的核心文件。

- 支付价款与工商变更: 买方按照协议支付款项,双方共同前往市场监督管理局办理股东名册变更,完成法律意义上的所有权转移。

转让股权投资公司的价格 = 目标公司内在价值 + 控制权溢价/折价 + 市场情绪 + 双方博弈的结果。

(图片来源网络,侵删)

对于您个人而言,如果您打算转让或购买一家股权投资公司,强烈建议您:

- 作为卖方: 提前整理好公司的财务报表、业务合同、资产清单等核心资料,让公司看起来更“干净”、更有价值,聘请专业的投行或FA(财务顾问)可以帮助您找到合适的买家并争取更好的价格。

- 作为买方: 务必投入资金进行彻底的尽职调查,不要只听卖方的一面之词,聘请经验丰富的律师和会计师是规避风险的关键。

这是一个高度专业化的领域,寻求专业机构的帮助是确保交易顺利进行和实现价值最大化的明智之举。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/5553.html发布于 今天

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网