注册风投公司门槛高吗?

核心摘要:VC注册的两种主要路径

在中国大陆,设立风险投资机构主要有两种模式,其法律要求和监管截然不同:

(图片来源网络,侵删)

- 私募基金管理人(主流路径):这是最常见、最专业的方式,你的公司作为“基金管理人”,去募集设立一只或多只“私募股权/创投基金”(基金本身是另一个法律实体,如有限合伙企业),这种方式受到中国证券投资基金业协会的严格监管。

- 普通投资公司(非主流路径):注册一家普通的有限责任公司,经营范围包含“创业投资”、“投资咨询”等,这种方式不能公开募集资金,只能使用自有资金进行投资,对于希望真正从事VC业务的人来说,这不是理想选择。

本文将重点介绍主流路径:注册为私募基金管理人。

第一步:前期准备与战略规划

在启动任何法律程序之前,清晰的商业规划是成功的基础。

-

明确投资策略与定位:

- 投资阶段:早期(天使轮、种子轮)、成长期(A轮、B轮)还是Pre-IPO?

- 投资领域:专注于哪个赛道?如TMT(科技、媒体、通信)、医疗健康、消费、硬科技、人工智能等。

- 投资地域:全国性还是区域性?

- 基金规模:计划募集多少资金?这将决定你的团队规模和运营成本。

-

组建核心团队:

(图片来源网络,侵删)- 法定代表人/执行事务合伙人:需要有相关经验,无重大违法违规记录。

- 投资团队:至少2-3名核心投资经理,最好有成功的投资案例、行业背景和资源网络。

- 风控/合规负责人:至关重要,负责确保公司运作符合监管要求,通常需要有法律或合规背景。

- 基金运营/财务负责人:负责基金估值、信息披露、财务核算等。

- 团队背景:监管机构非常看重团队的“专业性”和“稳定性”,有知名机构从业背景、良好教育背景(名校)和成功案例的团队更容易通过备案。

-

确定组织形式与名称:

- 组织形式:通常选择“有限合伙企业”,GP(普通合伙人,即基金管理人)负责管理,LP(有限合伙人,即出资人)仅出资、不参与管理,享受有限责任保护。

- 公司名称:建议包含“创业投资”、“股权投资”、“资本管理”等字样,XX创业投资管理有限公司”或“XX股权投资基金管理有限公司”。

第二步:法律实体注册

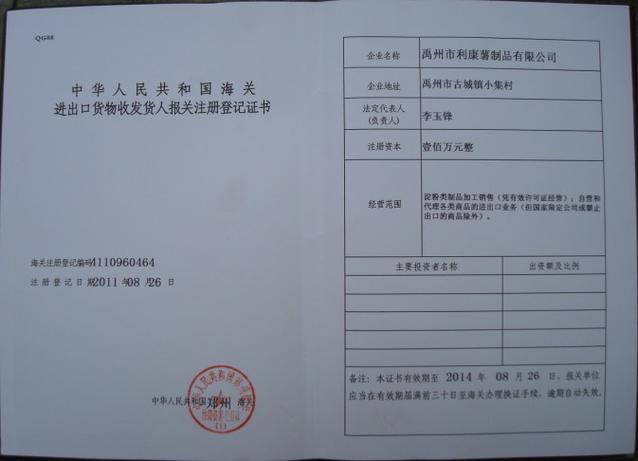

这是正式的法律注册步骤,以“XX创业投资管理有限公司”为例。

- 核名:向当地工商管理局提交公司名称进行预先核准。

- 准备注册文件:

- 公司章程

- 股东(合伙人)的身份证明或营业执照

- 法定代表人、董事、监事、经理的任职文件及身份证明

- 注册地址证明(需为商用地址,部分城市对金融类公司有特殊要求)

- 其他工商要求的文件

- 提交注册申请:通过线上或线下方式向市场监督管理局提交申请。

- 领取营业执照:审核通过后,领取《营业执照》。

- 刻制印章:刻制公司公章、财务章、法人章、合同章等。

- 银行开户:开立公司基本存款账户。

- 税务登记:进行税务登记,核定税种。

至此,你的公司在法律上已经成立了。

第三步:核心环节——私募基金管理人备案

这是成为合法、合规的VC机构最关键的一步,由中国证券投资基金业协会负责。

(图片来源网络,侵删)

核心要求:

-

实缴资本或注册资本:

- 实缴资本:必须实缴,且不低于注册资本的25%,或者不低于100万元人民币,实缴资本是证明你具备持续运营能力的重要指标。

- 注册资本:建议不低于1000万元人民币,以增强市场信任感。

-

员工要求:

- 全职员工:员工总数不应低于5人。

- 专业能力:高管和投资人员应具备基金从业资格,可以通过基金从业资格考试获得。

- 从业经验:投资团队需要有良好的投资业绩证明和相关从业经验。

-

制度文件:

必须建立完善的内部控制、风险管理、信息披露、投资者适当性管理等制度,这些文件是备案申请的核心材料,需要专业、严谨。

-

法律意见书:

必须聘请中国执业律师事务所出具《私募基金管理人登记法律意见书》,律师会对你的公司、人员、制度、资本等所有方面进行尽职调查并出具专业意见,这是备案的必备文件。

备案流程:

- 登录AMBERS系统:在“资产管理业务综合报送平台”(AMBERS系统)创建账号并填写管理人信息。

- 上传材料:在线上传所有备案材料,包括公司基本资料、员工信息、制度文件、法律意见书等。

- 协会审核:中基协会对材料进行审核,如果材料有问题,会反馈“补正意见”,你需要根据意见修改后重新提交。

- 通过备案:审核通过后,你可以在协会的公示名单中查询到你的机构,正式成为“私募基金管理人”。

第四步:基金募集与设立

备案成功后,你就可以开始“干活”了——募集设立第一只基金。

-

设计基金产品:

- 确定基金规模、存续期限(通常为5-7年,可延长)、管理费、收益分成(Carry,通常为20%)等核心条款。

- 聘请律师事务所起草《基金合同》、《合伙协议》等法律文件。

-

寻找投资者:

- 合格投资者:你的投资者必须是“合格投资者”,具体标准包括:

- 金融资产不低于300万元或最近三年年均收入不低于50万元的个人。

- 公司/实体净资产不低于1000万元。

- 募集渠道:通过自有渠道、FA(财务顾问)、银行、券商等渠道进行募集。

- 合格投资者:你的投资者必须是“合格投资者”,具体标准包括:

-

资金托管:

- 基金募集到的资金必须委托给有资质的商业银行或券商进行托管,托管机构负责监督资金使用,确保资金安全。

-

完成基金备案:

基金设立后,需要在AMBERS系统上完成“基金备案”,这只基金才能正式开始投资运作。

第五步:投后管理与持续运营

- 项目投资:按照既定投资策略,寻找、筛选、尽职调查、投资优质项目。

- 投后管理:为被投企业提供增值服务,帮助其成长,并定期跟踪其发展状况。

- 信息披露:定期向LP(投资者)报送基金运作报告、净值报告等。

- 合规运营:持续遵守中基协的各项规定,按时提交年度财务报告、季度更新等信息,确保合规。

重要注意事项与风险

- 监管趋严:中国对私募基金的监管日益严格,合规是生命线,任何违规操作(如非法集资、承诺保本保收益、向非合格投资者募集资金)都可能导致备案被注销甚至承担法律责任。

- 资金募集难:对于新成立的VC机构,募集第一只基金是最大的挑战,LP非常看重管理团队的过往业绩和声誉。

- 运营成本高:人力成本、办公成本、合规成本等都很高,需要有足够的资金支持。

- 专业能力要求高:VC是高风险行业,对投资眼光、行业分析、项目判断、资源整合能力的要求极高。

注册VC公司流程图

graph TD

A[第一步: 战略规划] --> B[明确投资策略 & 组建团队];

B --> C[第二步: 法律注册];

C --> D[注册公司 & 领取执照];

D --> E[第三步: 私募管理人备案];

E --> F[实缴资本 & 配备人员];

F --> G[建立制度 & 聘请律所];

G --> H[提交AMBERS系统审核];

H --> I{通过备案?};

I -- 是 --> J[第四步: 基金募集与设立];

I -- 否 --> K[根据反馈补正材料];

K --> H;

J --> L[设计基金产品 & 寻找LP];

L --> M[资金托管 & 签署合同];

M --> N[完成基金备案];

N --> O[第五步: 投后管理与持续运营];

O --> P[项目投资 & 投后服务];

P --> Q[信息披露 & 合规运营];

建议:整个过程涉及大量法律、金融和行政专业知识,强烈建议在每一步都寻求专业的律师、会计师和FA(财务顾问)的帮助,尤其是在准备管理人备案材料和设计基金产品时,他们的经验能让你少走很多弯路。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/4074.html发布于 01-31

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网