中国资本运作投资管理办法

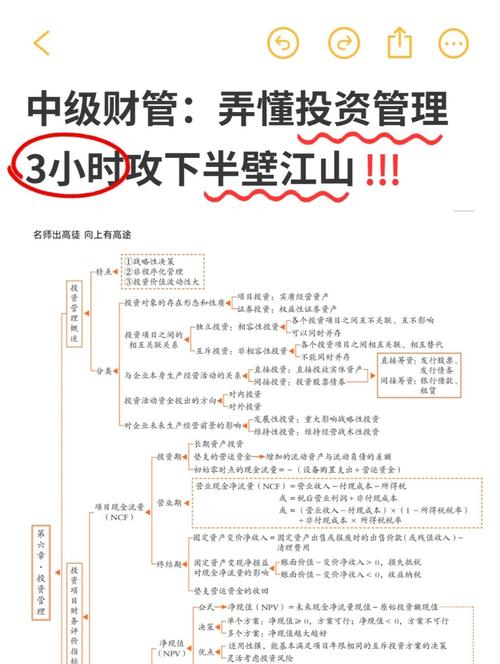

为了清晰地理解这个体系,我将从以下几个层面为您进行梳理:

(图片来源网络,侵删)

核心概念:什么是“资本运作”?

需要明确“资本运作”在中国的语境下通常指什么,它是一个广义的概念,涵盖了企业除日常生产经营活动以外的所有与资本相关的活动,主要包括:

- 股权投资:设立或投资于基金(如私募股权基金PE、风险投资VC),对非上市公司的股权进行投资。

- 并购重组:企业间的收购、兼并、分立、合并等,以实现资源整合、扩大规模或进入新领域。

- 资产证券化:将缺乏流动性但能产生可预见现金流的资产(如应收账款、租金收入),通过结构化设计在资本市场上发行证券进行融资。

- 债务融资:发行债券、可转债等。

- 上市公司资本运作:如定向增发、配股、股份回购、重大资产重组等。

- 房地产金融:如房地产信托基金、开发贷等。

由于资本运作形式多样,其监管也根据运作的主体、对象、领域和规模而不同。

主要监管机构及其职责

中国的资本市场监管体系以“分业监管、协同配合”为原则,主要涉及以下几个核心部门:

| 监管机构 | 主要职责 | 相关的资本运作领域 |

|---|---|---|

| 国家金融监督管理总局 (NFRA) | 2025年成立,取代银保监会,统一负责除证券业之外的金融业监管,维护金融稳定。 | 银行理财、信托、保险资管、金融资产公司等,监管这些机构参与的信贷、信托、资管计划等形式的资本运作。 |

| 中国证券监督管理委员会 (CSRC) | 统一负责全国证券期货市场的监管。 | 上市公司、证券公司、公募基金、私募基金、期货公司等,监管IPO、再融资、并购重组、基金募集和投资等活动。 |

| 国家发展和改革委员会 (NDRC) | 负责综合拟订经济和社会发展政策,进行总量平衡,指导总体经济体制改革。 | 境外投资(ODI)、企业债券发行,对境内企业到海外投资以及企业在国内发行债券进行审批或备案。 |

| 商务部 (MOFCOM) | 主管国内外贸易和国际经济合作。 | 外商投资(FDI)、境外投资(ODI),与发改委共同管理境外投资,并负责外商投资的准入和管理。 |

| 中国人民银行 (PBOC) | 制定和执行货币政策,防范和化解金融风险,维护金融稳定。 | 宏观审慎管理、支付清算、信贷政策,通过窗口指导、存款准备金率、利率等工具,对整个金融体系的流动性进行调控,影响资本市场的资金面。 |

核心法律法规与管理办法体系

以下是针对不同资本运作形式的核心监管规定:

(图片来源网络,侵删)

私募股权/风险投资 (PE/VC) 管理

- 核心法律:《中华人民共和国证券投资基金法》

- 核心部门规章:

- 《私募投资基金监督管理暂行办法》(中国证监会):这是PE/VC行业最核心的监管文件,规定了私募基金的募集、投资、运作、信息披露和风险管理等要求。

- 《私募投资基金备案须知》(中国证券投资基金业协会 AMAC):在《暂行办法》基础上,对基金备案提出了更具体、更严格的要求,是实操中的主要依据。

- 监管要点:

- 合格投资者:要求投资者具备相应的风险识别和承担能力,金融资产不低于300万元或最近三年年均收入不低于50万元。

- 基金管理人:必须在中国证券投资基金业协会(AMAC)登记为“基金管理人”,并持续履行信义义务。

- 基金备案:基金募集完毕后,必须在AMAC备案。

- 禁止“资金池”:明确禁止私募基金开展“资金池”业务,即期限错配、滚动募集、非标债权等。

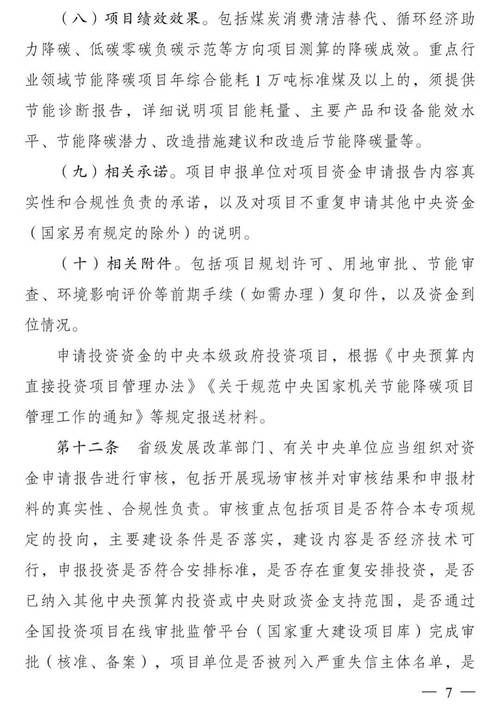

境外投资 (ODI) 管理

- 核心部门规章:

- 《企业境外投资管理办法》(国家发展和改革委员会):规定了境外投资的项目备案、核准和监管流程。

- 《境外投资备案(核准)申报须知》(商务部):规定了境外投资的备案、核准流程和材料要求。

- 监管要点:

- 负面清单管理:国家实行“鼓励发展+负面清单”的管理模式,列入负面清单的项目不予核准或备案。

- “大额非敏感类”:投资额在3亿美元及以上的非敏感类项目,需向发改委提交项目报告。

- “小额非敏感类”:投资额在3亿美元以下,不涉及敏感国家和行业的项目,实行备案管理。

- “敏感类”:涉及敏感国家、地区或行业的项目,无论金额大小,均需向发改委和商务部申请核准。

- 真实性审查:监管部门会对境外投资的“真实性、合规性”进行审查,防止资本外逃。

上市公司并购重组管理

- 核心法律:《中华人民共和国证券法》

- 核心部门规章:

- 《上市公司重大资产重组管理办法》(中国证监会):规定了上市公司购买、出售资产达到一定标准(如总资产、营业收入、净利润等)的,必须履行信息披露、股东大会审议、证监会审核/注册等程序。

- 《上市公司收购管理办法》(中国证监会):规定了投资者通过二级市场收购、协议收购等方式获得上市公司控制权的行为规范。

- 监管要点:

- 重大资产重组标准:明确界定何为“重大资产重组”,触发相应的监管程序。

- 独立财务顾问:要求聘请独立的财务顾问对交易进行尽职调查并发表专业意见。

- 信息披露:要求详尽、及时地披露交易方案、评估报告、风险因素等。

- 审核/注册制:对于重大资产重组,证监会实行审核或注册制,保护中小投资者利益。

资产证券化 (ABS) 管理

ABS主要分为两种,由不同机构监管:

- 信贷资产证券化(由银保监会/金管总局监管):

- 核心规定:《金融机构信贷资产证券化业务试点监督管理办法》等。

- 发起人:主要是银行、金融公司等持牌金融机构。

- 特殊目的载体:通常为信托计划。

- 企业资产证券化(由证监会监管):

- 核心规定:《证券公司及基金管理公司资产证券化业务管理规定》。

- 管理人:证券公司、基金子公司。

- 特殊目的载体:资产支持专项计划(资产支持票据ABN由交易商协会监管)。

- 监管要点:

- 基础资产:要求基础资产权属清晰、现金流稳定、可预测。

- 风险隔离:通过设立SPV实现基础资产与发起人其他资产的破产隔离。

- 信息披露:要求对资产池、交易结构、信用增级等进行充分披露。

总结与合规建议

| 资本运作类型 | 主要监管机构 | 核心法规/办法 | 关键合规点 |

|---|---|---|---|

| 私募股权/VC投资 | 中国证监会 | 《私募投资基金监督管理暂行办法》 | 合格投资者、管理人登记、基金备案、禁止资金池 |

| 境外投资 (ODI) | 发改委、商务部 | 《企业境外投资管理办法》 | 负面清单管理、项目备案/核准、真实性审查 |

| 上市公司并购重组 | 中国证监会 | 《上市公司重大资产重组管理办法》 | 重大标准判断、独立财务顾问、信息披露、审核/注册 |

| 资产证券化 (ABS) | 金管总局(信贷ABS)、证监会(企业ABS) | 各自的ABS管理规定 | 基础资产质量、风险隔离、信息披露、管理人职责 |

| 房地产金融 | 金管总局、证监会、住建部等 | 各类资管、信托、信贷规定 | “三道红线”、贷款集中度管理、预售资金监管 |

给企业的合规建议:

- 明确业务性质:首先要准确定位自身的资本运作属于哪个范畴,是私募基金投资、境外并购还是上市公司再融资。

- 确定主管机构:根据业务性质,找到对应的监管机构,这是合规的第一步。

- 研读核心法规:深入理解并遵守与自身业务最直接相关的法律法规和部门规章。

- 寻求专业支持:资本运作法律复杂,建议聘请专业的律师、会计师和财务顾问团队,全程参与方案设计、文件准备和申报沟通。

- 建立内控制度:建立健全的内部合规审查和风险控制流程,确保所有操作都在监管框架内进行。

- 持续关注政策变化:中国的金融监管政策变化较快,需要持续关注监管动态和窗口指导,及时调整策略。

中国的资本运作投资管理是一个动态演进的、严格监管的体系,任何参与其中的主体都必须以合规为前提,在法律的框架内进行创新和发展。

(图片来源网络,侵删)

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/213.html发布于 2025-12-06

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网