股权投资具体分哪几种类型?

按投资阶段划分(最核心的分类方式)

这是最常用、最基础的分类方法,它清晰地展示了企业在不同生命周期的融资需求和投资特点。

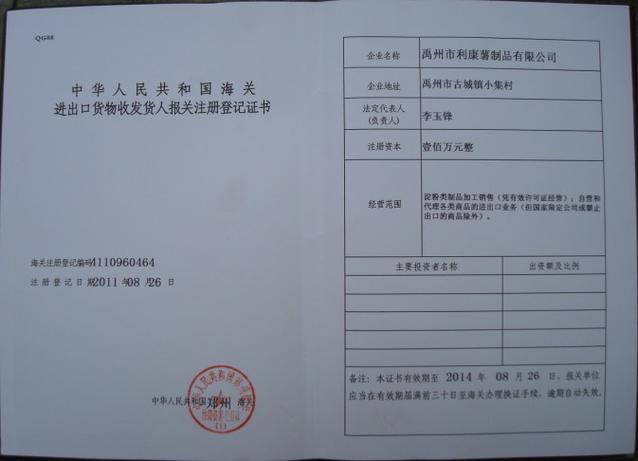

(图片来源网络,侵删)

天使投资

- 投资阶段:企业最早期,通常是在产品概念阶段、团队刚刚组建甚至只有一个想法时。

- 投资金额:较小,通常在几十万到几百万人民币。

- 投资目的:用个人资金或小额基金支持有潜力的创业者,换取公司股权,风险极高,但一旦成功,回报率也极高。

- 投资者:通常是成功的企业家、高管或富裕的个人,被称为“天使投资人”。

- 特点:不仅提供资金,还常利用自己的经验和人脉为初创企业提供指导。

风险投资

- 投资阶段:企业已经有了初步的产品、团队和商业模式,需要资金进行市场验证、扩大团队和获取早期用户,通常在种子轮之后,A轮、B轮、C轮都属于VC范畴。

- 投资金额:从数百万到数亿人民币不等,随轮次递增。

- 投资目的:通过投资高成长性的初创企业,推动其快速扩张,最终通过上市或并购实现高倍数退出。

- 投资者:专业的风险投资机构,如红杉资本、IDG资本、高瓴资本等。

- 特点:机构化运作,投资决策严谨,会深度参与公司治理,提供战略、人才、市场等多方面资源。

私募股权投资

- 投资阶段:主要投资于成熟期、稳定期的企业,这些企业通常已经实现盈利,有稳定的现金流,但可能面临增长瓶颈或需要资金进行转型升级。

- 投资金额:通常较大,从数亿到数十亿甚至上百亿人民币。

- 投资目的:通过注入资金和管理经验,优化企业运营,提升其价值,并在未来3-7年内通过并购、管理层回购或上市等方式退出。

- 投资者:专业的私募股权基金,如KKR、黑石集团、以及国内的鼎晖投资、中信产业基金等。

- 特点:投资期限长,注重价值创造和资本运作,有时会进行控股型收购。

Pre-IPO投资 / 并购投资

- 投资阶段:在企业上市前最后一轮融资,或为上市做准备阶段,并购投资则是指收购已上市公司的控股权或进行行业整合。

- 投资金额:巨大。

- 投资目的:在企业上市前“搭末班车”,分享上市后的估值红利,并购投资则旨在整合资源、实现规模效应或协同效应。

- 特点:风险相对较低,因为企业基本面已经非常清晰,投资回报预期相对稳健。

按投资策略划分

这种分类方式更侧重于基金的投资逻辑和操作手法。

控股型投资

- 策略:收购目标公司50%以上的股权,获得绝对或相对控股权,投资者会深度介入公司的管理和运营,主导公司的战略方向。

- 目标:通常是成熟的大型企业,通过重组、分拆、引入新技术等方式提升企业价值后,再出售或上市退出。

- 代表:典型的私募股权投资,特别是大型PE基金。

参股型投资

- 策略:只购买目标公司少数股权(通常低于50%),不参与公司日常运营,主要作为财务投资者。

- 目标:主要投资于高成长性的初创或成长期企业,期望通过企业的高速成长带来股权价值的巨大提升。

- 代表:大部分天使投资和风险投资。

成长型投资

- 策略:专注于投资那些已经证明其商业模式、有稳定收入和用户基础,但尚未盈利或盈利能力有待提升的企业。

- 目标:利用资金帮助企业加速增长,扩大市场份额,最终实现规模化盈利和资本退出。

- 代表:风险投资的中后期轮次(如B轮、C轮)。

并购型投资

- 策略:专注于收购已上市公司或大型非上市公司的全部或大部分股权,目的是整合业务、提升效率或进行产业协同。

- 目标:通过并购实现1+1>2的效应,创造新的价值。

- 代表:大型私募股权基金和专门的并购基金。

按投资主体划分

这种分类方式关注“谁”在进行投资。

个人投资者

- 主体:高净值个人、企业家、行业专家等。

- 形式:天使投资、跟投等,通常基于对行业或个人的信任进行投资。

机构投资者

- 主体:专业的投资管理公司,如VC基金、PE基金、对冲基金等。

- 形式:通过募集基金,以机构化的方式进行专业化投资和风险管理。

企业投资者 / 产业资本

- 主体:非金融类的实体企业。

- 目的:投资目的不仅是财务回报,更重要的是战略协同,为了获取关键技术、进入新市场、锁定上下游供应链等,这种投资被称为“战略投资”。

- 特点:通常与被投企业在业务上有很强的关联性。

政府引导基金

- 主体:由政府出资设立,并吸引社会资本共同参与的政策性基金。

- 目的:引导社会资本流向政府鼓励发展的战略性新兴产业(如半导体、人工智能、生物医药等),扶持本地产业,促进创新创业。

- 特点:兼具政策性和市场性,通常要求返投比例,并会与社会资本(如GP)合作进行投资。

总结与对比

为了更直观地理解,这里有一个简单的对比表格:

| 分类维度 | 类型 | 主要投资阶段 | 投资金额 | 核心特点与目标 |

|---|---|---|---|---|

| 按投资阶段 | 天使投资 | 极早期(概念/种子期) | 小 | 个人投资,高风险高回报,提供指导 |

| 风险投资 | 早期(A/B/C轮) | 中 | 机构投资,高成长,提供资源,追求高倍数回报 | |

| 私募股权投资 | 成熟期 | 大 | 投资成熟企业,优化运营,追求稳健回报 | |

| Pre-IPO | 上市前 | 巨大 | 低风险,分享上市红利 | |

| 按投资策略 | 控股型 | 成熟期 | 巨大 | 获得控制权,深度参与运营,主导重组 |

| 参股型 | 早期/成长期 | 中/小 | 财务投资者,不参与运营,追求成长价值 | |

| 按投资主体 | 个人投资者 | 各阶段均有 | 小 | 基于个人判断和信任 |

| 机构投资者 | 早期至成熟期 | 中/大 | 专业化、系统化投资,追求基金整体回报 | |

| 企业/产业资本 | 各阶段均有 | 不定 | 战略协同,获取技术或市场,财务回报为辅 | |

| 政府引导基金 | 政策扶持领域 | 不定 | 政策导向,引导产业发展,与社会资本合作 |

股权投资的分类方式多种多样,但它们之间常常相互交叉,一家PE基金可能既进行控股型投资,也会在某个特定行业进行成长型投资;一家VC基金可能在早期参股,也可能在企业后期进行控股,理解这些分类有助于我们更清晰地认识股权投资的复杂生态。

(图片来源网络,侵删)

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/672.html发布于 2025-12-14

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网