投资顾问公司靠什么盈利赚钱?

核心比喻:理财的“管家”与“厨师”

您可以把投资顾问公司想象成一家高端的“财富管理餐厅”:

(图片来源网络,侵删)

- 客户:是来餐厅用餐的食客。

- 投资顾问:是餐厅的“管家”,负责了解食客的口味、预算、健康状况(风险承受能力),并推荐合适的菜品。

- 投资经理/基金经理:是餐厅的“厨师”,负责根据管家的推荐,真正烹饪(管理)出美味的菜肴(投资组合)。

- 投资产品:是菜单上的各种菜品,比如股票、债券、基金、保险等。

这家餐厅赚钱的方式,就是通过向食客(客户)收取各种服务费。

投资顾问公司的五大主要盈利模式

资产管理费 - 最核心、最稳定的收入

这是绝大多数投资顾问公司最主要、最持续的收入来源,尤其是那些专注于“财富管理”的公司。

- 如何收费:按照管理资产规模 的一定百分比来收取,通常是按季度或按年收取。

- 收费公式:

管理费 = 客户总资产 × 管理费率 - 特点:

- 与业绩挂钩:客户资产越多,公司赚得越多,这激励顾问去吸引和留住客户,并努力为客户增值。

- 费率递减:为了吸引大额客户,管理费率通常是阶梯式的,前100万资产收取1%,接下来的400万收取0.8%,超过500万的部分收取0.6%。

- “旱涝保收”:无论市场涨跌,只要客户资金还在账户里,公司就能收到这笔费用,这是公司稳定运营的基石。

- 举例:一位客户有1000万元资产交给某顾问公司管理,约定的综合年费率为0.8%,公司每年从这位客户身上获得的管理费就是

1000万 × 0.8% = 8万元。

佣金 - 基于交易的收费模式

这种模式在“证券经纪”或“财务顾问”类型的公司中更为常见,尤其是在传统券商的投顾部门。

- 如何收费:根据客户进行的每一笔交易(如买卖股票、基金、债券等)按一定比例或固定金额收取。

- 特点:

- 与交易频率挂钩:客户交易越频繁,公司赚得越多,这在一定程度上可能激励过度交易,因此存在利益冲突。

- 市场敏感:在市场活跃、交易量大的时期,佣金收入会非常可观。

- 举例:客户通过顾问公司的平台,以10万元的价格买入某只股票,佣金费率为万分之三(0.03%),这笔交易公司收取的佣金就是

10万 × 0.03% = 30元。

咨询费/顾问费 - 基于时间的收费模式

这种模式非常纯粹,顾问直接为他们的时间和专业知识收费,而不管客户的资产规模或交易量。

(图片来源网络,侵删)

- 如何收费:

- 按小时计费:类似于律师或会计师,每小时收取数百到数千元不等。

- 按项目计费:为一个完整的财务规划或投资方案收取一笔固定费用。

- 特点:

- 适合特定人群:非常适合那些资产规模不大,但需要专业建议的年轻人,或者只需要一次性、深度咨询服务的客户。

- 利益冲突最小:因为顾问的收入与客户的资产规模或交易行为无关,所以更能客观地提供建议。

- 举例:一位客户支付2万元,请顾问为其量身定制一份长达50页的退休规划方案,无论客户后续是否将资金交给该顾问管理,这2万元已经收入囊中。

产品销售佣金/前端费用

这种模式在“保险代理”或“理财规划师”中非常普遍,也是最容易产生利益冲突的一种。

- 如何收费:当顾问向客户销售特定的金融产品(如保险、基金、结构性理财产品等)时,从产品发行方(如保险公司、基金公司)那里获得销售佣金。

- 特点:

- 收入来源:佣金可能来自产品的一次性销售费用(前端费用),也可能来自产品的年度管理费(后端费用,如保险的续期佣金)。

- 利益冲突:顾问可能会为了获得更高的佣金,而向客户推荐不一定是最适合但佣金更高的产品,在许多国家,法律要求顾问必须明确披露其佣金来源。

- 举例:顾问向客户销售一款年缴保费10万元的终身寿险,他可能从保险公司首年获得30%-50%的佣金,也就是3万-5万元,之后每年的续期保费,他可能还能获得5%-10%的佣金。

激励奖金/绩效分成

这是一种将顾问收入与客户投资最终业绩直接挂钩的模式,常见于对冲基金、私募股权等追求绝对回报的机构。

- 如何收费:在收取基础管理费之外,再从为客户创造的超额收益中抽取一定比例作为奖金。

- 收费公式:

绩效奖金 = (期末资产 - 期初资产 - 基准收益) × 提成比例- 基准收益:通常是无风险利率(如国债利率)或一个市场指数(如沪深300)的回报,只有超过基准的部分才算“超额收益”。

- 特点:

- 激励最强:顾问的收入与客户财富的增值紧密绑定,动力最强。

- “高收益,高风险”:如果市场表现不佳,客户没有盈利,顾问就拿不到这部分奖金,这对顾问的专业能力要求极高。

- 通常只面向高净值客户:因为只有大额资金才能产生足以覆盖运营成本的绩效分成。

- 举例:客户初始资产1000万,一年后增值到1150万,基准收益为50万(假设5%),超额收益为100万,如果提成比例为20%,那么公司获得的绩效奖金就是

100万 × 20% = 20万元。

不同类型的顾问公司,侧重不同

| 盈利模式 | 收费基础 | 主要适用公司类型 | 优点 | 缺点/潜在冲突 |

|---|---|---|---|---|

| 资产管理费 | 管理资产规模 | 财富管理公司、家族办公室 | 收入稳定,与客户长期利益一致 | 可能缺乏短期业绩激励 |

| 佣金 | 交易次数 | 证券经纪公司、券商投顾部 | 与市场活跃度相关,收入波动大 | 可能诱导过度交易 |

| 咨询费 | 服务时间 | 独立理财顾问、财务规划师 | 利益冲突最小,客观性强 | 收入天花板较低,难以规模化 |

| 产品销售佣金 | 产品销售额 | 保险代理、银行理财经理 | 收入潜力大 | 利益冲突最严重,易误导客户 |

| 绩效分成 | 投资超额收益 | 对冲基金、私募股权 | 激励最强,与客户利益高度绑定 | 门槛高,业绩压力大,市场下行时无收入 |

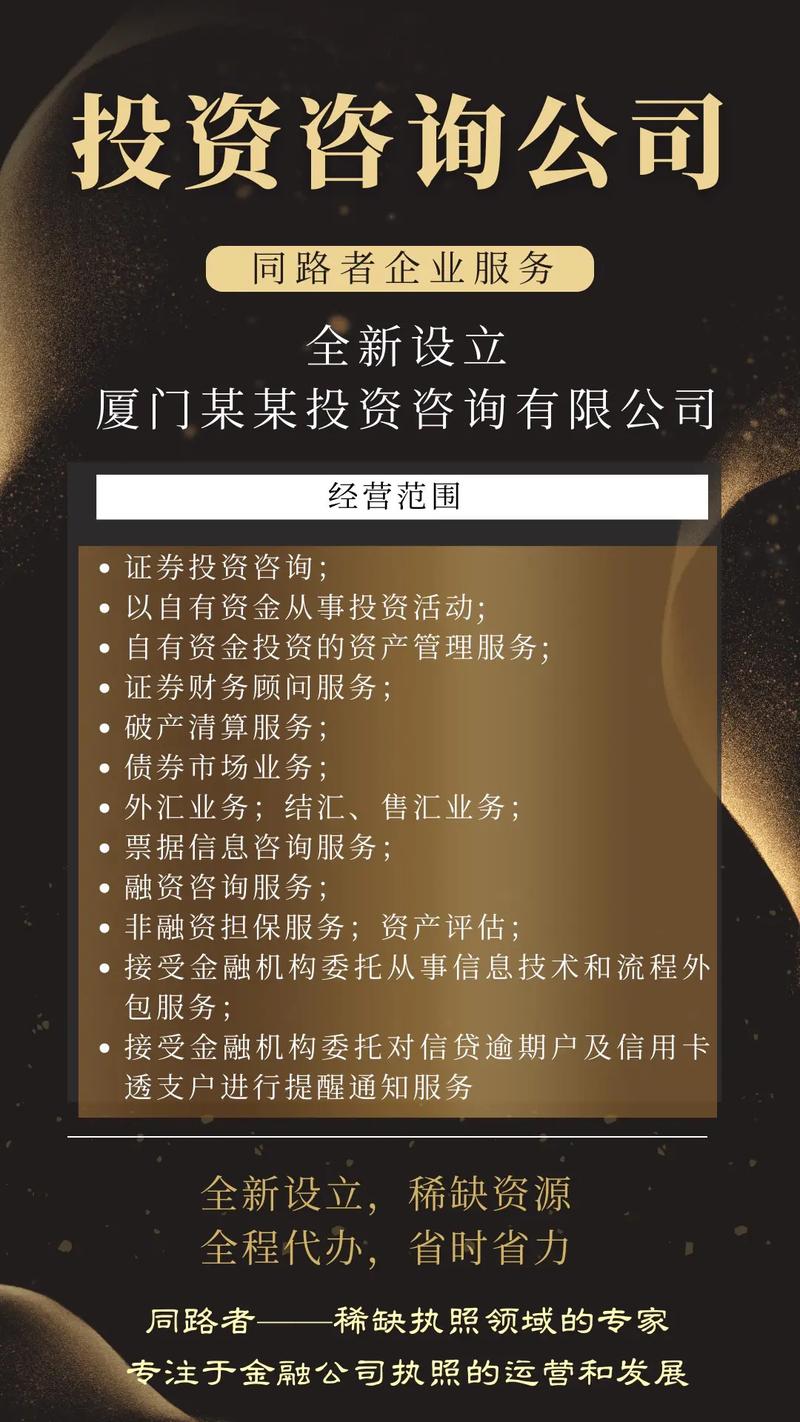

随着行业的发展,一种名为“Fee-Only”(仅收费)的模式越来越受到推崇,它指的是顾问只向客户收取资产管理费或咨询费,不收取任何交易佣金或产品销售佣金,这种模式被认为是将客户利益置于首位的最优方式,因为它从根本上消除了利益冲突。

投资顾问公司如何赚钱,不仅取决于其商业模式,也反映了其价值观和经营理念,作为客户,了解顾问公司的盈利模式,是判断其是否真正为你服务的关键一步。

(图片来源网络,侵删)

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/5976.html发布于 今天

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网