投资并购法律实务培训,如何规避风险?

投资并购法律实务培训:从交易结构到交割执行

培训目标

本培训旨在帮助学员系统掌握投资并购交易的全流程、核心法律要点和实务操作技能,能够独立或协作完成从交易启动、尽职调查、交易文件起草与谈判,到交割执行与投后管理的完整工作,最终目标是提升学员在复杂商业交易中的风险识别、价值判断和谈判能力。

(图片来源网络,侵删)

培训对象

- 企业法务、合规及投资部门负责人

- 律师事务所(非诉方向)的初级至中级律师

- 投资银行、私募股权基金、风险投资机构的专业人士

- 企业战略发展、投资并购部门的管理人员

- 对投资并购法律实务感兴趣的其他相关人士

培训时长

建议时长为 2-3天(可根据需求调整深度和模块)。

核心培训模块与内容大纲

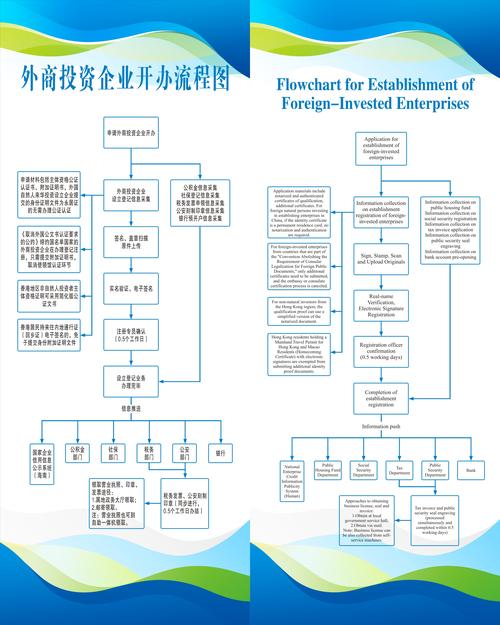

投资并购概览与交易结构设计

目标: 建立宏观认知,理解不同交易模式的核心差异,掌握交易结构设计的底层逻辑。 **

-

投资并购的基本概念与分类

- 按投资阶段: 风险投资、私募股权投资、成长期投资、Pre-IPO投资、战略并购等。

- 按交易性质:

- 股权收购: 购买目标公司股权(100%控股、控股、参股)。

- 资产收购: 购买目标公司的特定资产或业务。

- 合资: 与其他方共同设立新公司。

- 合并: 两家或以上公司合并为一家新公司(吸收合并、新设合并)。

- 按交易动机: 财务投资 vs. 战略并购。

-

交易结构设计的核心考量因素

(图片来源网络,侵删)- 商业目的: 快速获取技术、进入新市场、消灭竞争对手、协同效应等。

- 税务影响: 股权转让 vs. 资产转让的税务成本(所得税、增值税、土地增值税等)。

- 法律风险隔离: 通过资产收购隔离或有负债。

- 审批效率: 不同结构下涉及的审批机关(商务、发改委、证监会等)及流程复杂度。

- 融资安排: 如何设计结构以满足融资方(如银行、基金)的要求。

- 员工安置: 股权收购通常继承员工,资产收购需重新签订劳动合同。

-

典型交易结构解析

- 红筹架构 vs. VIE架构: 历史成因、法律风险、监管现状。

- SPV(特殊目的载体)的应用: 用于持股、融资、隔离风险。

- 要约收购 vs. 协议收购: 公开市场操作与私下协商的区别。

法律尽职调查

目标: 掌握尽调的方法、流程和核心内容,能够识别交易中的关键法律风险。 **

-

尽职调查概述

- 目的与意义: 发现风险、估值定价、交易文件基础、决策依据。

- 调查团队构成: 律师、会计师、行业顾问、商业顾问。

- 调查方法: 文件审阅、访谈、现场考察、公开信息查询、第三方函证。

-

法律尽调的核心内容

(图片来源网络,侵删)- 公司设立与历史沿革: 设立过程、历次股权变动、出资是否到位、是否存在股权代持。

- 股权结构与股东情况: 股东背景、质押情况、是否存在优先权、控制权稳定性。

- 业务资质与许可: 公司经营所需的各类许可证是否齐全、有效。

- 重大资产: 土地、房产、知识产权(专利、商标、著作权)、核心设备的权属状况。

- 重大合同: 采购、销售、借款、担保、租赁、关联交易等合同的审查,重点关注限制性条款(如竞业禁止、优先购买权)、或有负债风险。

- 劳动与人力资源: 员工劳动合同、社保公积金缴纳、核心高管情况、是否存在劳动纠纷。

- 诉讼、仲裁与行政处罚: 涉及的重大诉讼/仲裁案件,以及对公司经营有重大影响的行政处罚。

- 税务合规性: 税务登记、纳税申报、是否存在税务风险。

- 环境保护: 环保合规性、是否存在历史或潜在的环保责任。

- 知识产权: 核心技术的权属、专利有效性、商标使用范围、是否存在侵权风险。

-

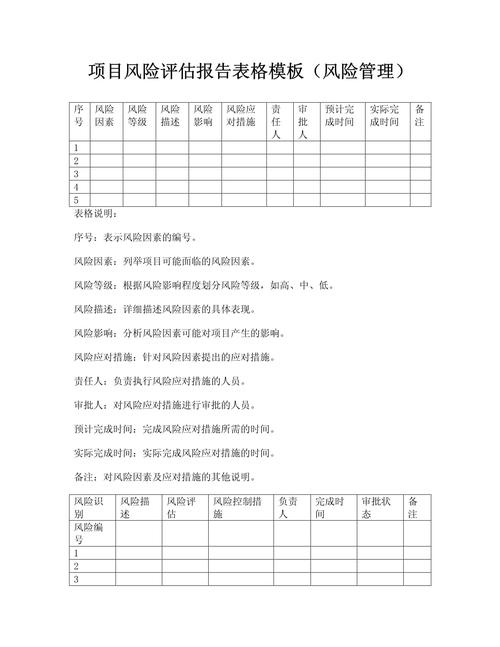

尽调报告的撰写与风险揭示

- 报告结构: 执行摘要、正文(按问题分类)、附件。

- 风险评级: 如何对发现的风险进行定性(高、中、低)和定量描述。

- 风险应对: 在交易文件中如何设置条款来应对已发现的风险(如陈述与保证、赔偿条款)。

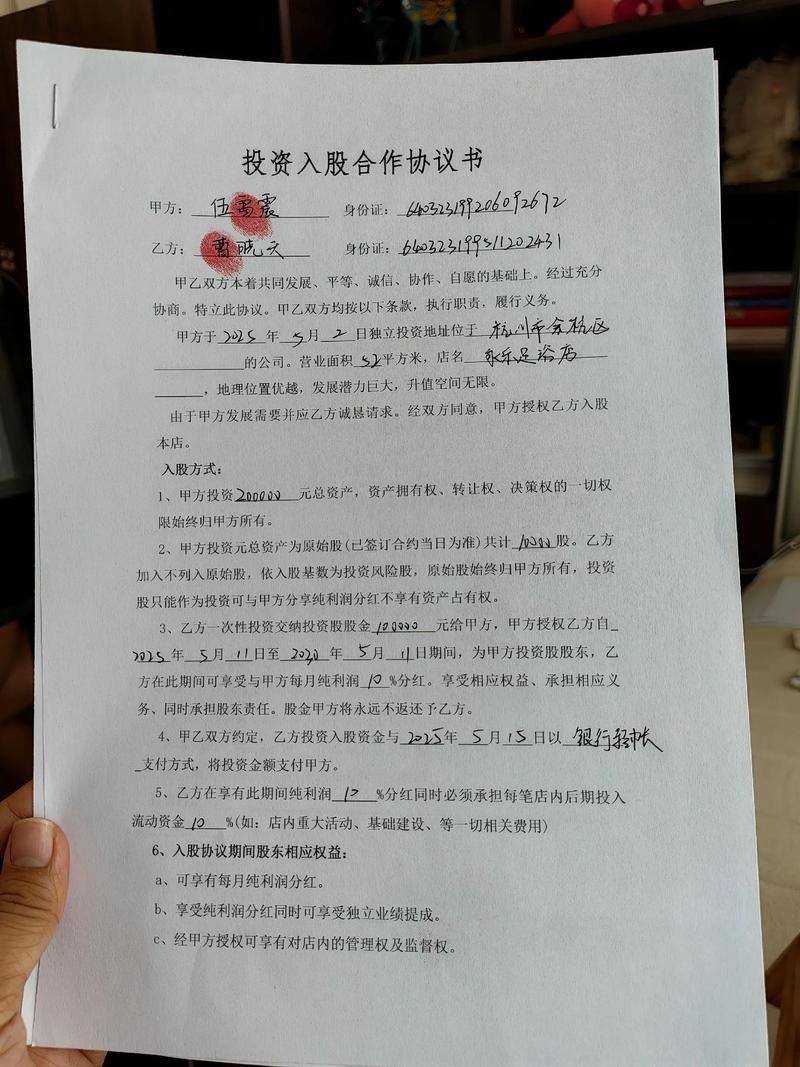

交易核心文件的起草与谈判

目标: 深入理解投资并购协议的核心条款,掌握谈判策略和技巧。 **

-

交易文件体系

- 意向书/备忘录: 法律约束力 vs. 商业约束力,核心条款(排他期、保密、核心交易结构)。

- 正式交易文件: 股权转让协议、增资协议、资产购买协议、股东协议、合资合同等。

-

核心条款深度解析

- 交易结构与价格条款: 交易标的、价格、支付方式(现金、股权)、支付条件。

- 先决条件: 交易完成的必要前提(如:获得政府批准、尽调无重大不利变化、无重大诉讼等)。

- 陈述与保证: 卖方对目标公司状况的描述和承诺,是买方风险防范的第一道防线,重点条款解读及谈判要点。

- 承诺: 交割前,卖方需要持续履行的义务(如:维持正常经营、不处置重要资产)。

- 交割后义务: 协助办理工商变更、提供资料等。

- 对赌协议/估值调整机制: 商业逻辑、法律效力、设计要点、执行风险。

- 交割后赔偿: 赔偿的范围(陈述与保证、承诺违约)、期限、上限、机制。

- 公司治理条款: 董事会席位、一票否决权、保护性条款(如重大资本支出、债务、分红、出售资产等需经同意)。

- 退出机制: IPO、并购、回购、清算等。

- 争议解决: 管辖法院、仲裁机构、适用法律。

-

谈判策略与技巧

- 立场与利益: 区分“想要什么”和“为什么想要”。

- BATNA(最佳替代方案): 了解自己的底线和对方的底线。

- 条款的联动性: 用一个条款的让步换取另一个条款的争取。

- 如何处理“魔鬼藏在细节里”: 关注定义、附件、时间节点。

交易执行与交割

目标: 了解交易完成的最后阶段工作,确保交易顺利、合规地落地。 **

-

交割前准备工作

- 审批申请: 向商务、发改委、证监会等主管部门提交申请材料。

- 反申报: 达到申报标准时,向市场监管总局进行经营者集中申报。

- 第三方同意: 获取银行、重要合同相对方、知识产权局等的同意函。

- 资金准备与监管: 开设共管账户或进行资金监管。

-

交割执行

- 交割清单: 核对所有交割条件是否满足。

- 文件签署: 签署股权转让协议、增资协议等,以及相关的工商变更文件。

- 款项支付: 按照协议约定支付交易价款。

- 权属变更: 办理工商变更登记、不动产过户、知识产权变更登记等。

-

交割后事项

- 整合规划: 业务、财务、人事、文化的整合。

- 投后管理: 履行股东权利,参与公司治理,实现投资回报。

- 争议解决: 处理交割后可能出现的赔偿等争议。

跨境投资并购的特殊考量

目标: 了解跨境并购中的独特挑战和应对策略。 **

- 境外投资监管: 国家发改委、商务部、外汇管理局的备案/核准要求。

- 国家安全审查: 适用范围、申报流程、应对策略。

- 反垄断审查: 与国内申报的区别和联系。

- 外汇管制: 资金出境的合规路径。

- 法律适用与管辖: 如何选择适用法律和争议解决地。

- 文化差异与本地化: 管理模式、商业习惯、劳动用工的差异。

培训方式建议

- 理论讲授 + 案例分析: 结合真实、经典的并购案例(如吉利收购沃尔沃、美团收购摩拜等),让学员理解法律条款在商业实践中的应用。

- 小组讨论与模拟谈判: 设置模拟交易场景,分组扮演买卖双方,就核心条款进行谈判,提升实战能力。

- 互动问答: 鼓励学员提出实际工作中遇到的问题,由讲师进行解答和探讨。

- 提供模板工具: 提供尽调清单、意向书模板、核心条款对比表等实用工具,方便学员在日后工作中参考使用。

通过以上系统性的培训,学员将能够从“知道”投资并购的法律知识,提升到“会用”这些知识解决实际问题的能力,成为一名优秀的投资并购法律实务专家。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/5993.html发布于 今天

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网