投资理财型保险有哪些?

投资理财型保险,顾名思义,是兼具保险保障和投资理财双重功能的保险产品,它的核心特点是,您缴纳的保费一部分用于购买基础的风险保障(如身故、重疾等),另一部分则进入一个投资账户,由保险公司进行投资运作,以期获得比传统储蓄更高的收益。

(图片来源网络,侵删)

这类产品主要可以分为以下几大类:

主要产品类型

万能险

万能险是目前市场上非常主流的理财型保险产品。

-

核心特点:

- “万能”账户:它通常包含一个主险(通常是寿险)和一个万能账户,您缴纳的保费在扣除初始费用和保障成本后,会进入万能账户进行复利增值。

- 灵活透明:您可以根据自己的经济情况,灵活追加或领取账户里的资金(通常有领取限制)。

- 保底利率:这是万能险最大的优势之一,保险公司会提供一个保证的最低年化利率写入合同(目前监管规定上限为3%),无论未来市场利率如何波动,您的收益都不会低于这个数,实际结算利率通常高于保底利率,每月公布。

- 保障功能:提供身故/全残等基础保障,但通常保额较低,不是其核心卖点。

-

适合人群:

(图片来源网络,侵删)- 希望资金有保底收益,追求稳健增值的人。

- 需要一个灵活的“活钱”存放账户,兼顾流动性和收益性的人。

- 作为家庭资产的“压舱石”或养老金、教育金的补充。

-

注意事项:

- 初始费用:存入资金时,保险公司会扣除一笔初始费用(通常为1%-3%),会影响初期本金。

- 保障成本:账户每月会扣除一笔保障费用,用于维持保险功能,年轻时保费便宜,年纪越大,扣除的保障成本越高。

- 领取限制:通常前5年领取有手续费,之后免费。

分红险

分红险的本质是“保单 + 分红”,其投资回报与保险公司的经营业绩挂钩。

-

核心特点:

- 分红不确定:分红主要来源于保险公司的“死差、费差、利差”三差盈余,分红水平取决于保险公司的实际经营情况,没有保证。

- 分红形式:可以选择现金领取,也可以选择累积生息(放入公司指定的红利账户,享受复利)或抵缴保费。

- 保证部分:分红险本身有一个保证的预定利率(通常较低,如1.5%-2.5%),这是您确定的收益基础,分红是在此基础上的额外“惊喜”。

-

适合人群:

(图片来源网络,侵删)- 对保险公司有高度信任,相信其能获得良好经营业绩的人。

- 追求长期、稳定的资产增值,不追求短期高收益的人。

- 希望分享保险公司发展红利的人。

-

注意事项:

- 分红不保证:这是最大的风险点,在经营不佳的年份,分红可能为零。

- 演示收益误导:销售时展示的高分红演示只是假设,并非承诺,务必关注“保证利益”部分。

投连险

投连险是风险最高、收益潜力也最大的理财型保险。

-

核心特点:

- 类似基金:您缴纳的保费在扣除初始费用后,会进入由您自己选择的多个投资账户中,如激进型、稳健型、保守型等,账户价值直接与投资市场的表现挂钩。

- 收益浮动:没有保底收益,收益完全取决于您选择的账户的投资表现,可能获得高收益,也可能产生亏损。

- 保障功能:通常只提供最基本的身故保障,且需要额外购买。

-

适合人群:

- 风险承受能力极高的投资者。

- 对金融市场有一定了解,有能力进行资产配置的人。

- 追求高收益潜力,且能接受本金亏损的人。

-

注意事项:

- 风险高:本金亏损的风险是真实存在的,不保本。

- 费用复杂:包括初始费用、买入/卖出差价、资产管理费等多项费用,会侵蚀投资收益。

- 不适合保守型投资者。

其他形态的理财型保险

除了以上三大主险类型,还有一些其他形态的产品也具有理财功能:

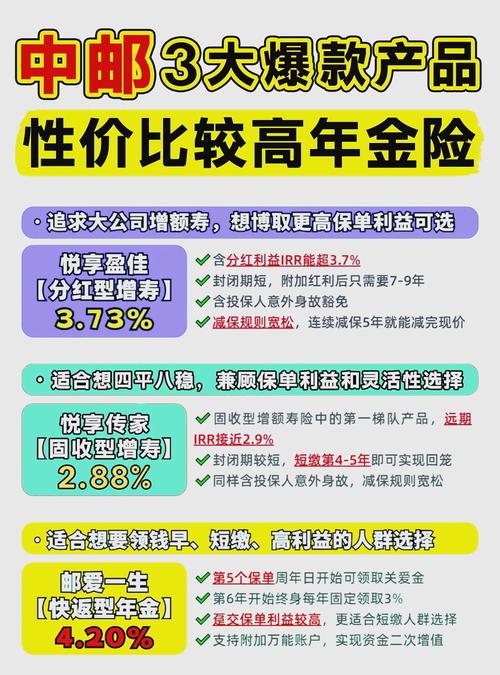

年金险

年金险的核心功能是“锁定长期利率,提供稳定现金流”,主要用于养老规划或子女教育。

-

核心特点:

- 强制储蓄:在约定的时间内(如10年、20年)定期存入保费,达到一定年龄(如60岁)后,保险公司会定期、定额地返还生存金(养老金/教育金)。

- 锁定利率:一旦投保,未来领取的金额和利率是白纸黑字写入合同的,不受未来市场利率下行的影响,这是对抗利率风险的有力工具。

- 安全性高:收益确定,安全性极高,是资产配置中的“稳定器”。

-

分类:

- 传统年金险:收益固定,非常确定。

- 分红型年金险:在固定收益的基础上,可能获得不确定的分红。

- 万能型年金险:生存金进入万能账户二次增值,享受保底利率和浮动结算利率。

-

适合人群:

- 有明确养老或教育金规划目标的人。

- 追求绝对安全、稳定现金流的保守型投资者。

- 担心未来利率下行,希望锁定当前利率的人。

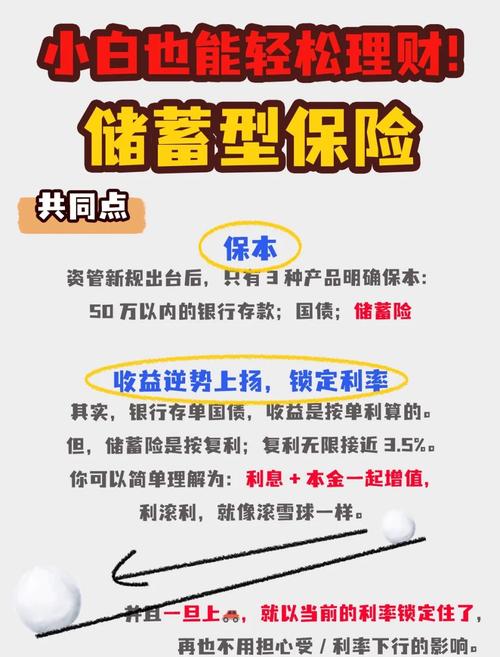

增额终身寿险

近年来非常火爆的“网红”产品,本质是“保额和现金价值会随时间增长的终身寿险”。

-

核心特点:

- 保额和现金价值递增:其核心价值在于现金价值,现金价值以一个固定的复利利率(通常在3.0%左右,写入合同)逐年增长,长期持有后,现金价值会超过已交保费。

- 灵活的取用方式:

- 减保取现:可以通过“减少基本保额”的方式,从现金价值中领取一部分资金,作为教育金、养老金等。

- 保单贷款:可以凭保单向保险公司贷款(通常为现金价值的80%),解决短期资金周转问题。

- 兼具保障和传承:提供终身身故/全残保障,同时可以通过指定受益人实现财富定向传承,免于遗产纠纷。

-

适合人群:

- 希望进行长期资产隔离和传承的高净值人群。

- 寻找安全、稳定、锁定利率的储蓄替代品的人。

- 作为家庭资产的“压舱石”,为未来不确定的需求(如养老、子女创业)准备一笔“灵活的钱”。

总结与对比

| 产品类型 | 核心特点 | 收益特征 | 风险等级 | 主要功能 |

|---|---|---|---|---|

| 万能险 | 保底利率 + 浮动结算,灵活存取 | 保底收益 + 浮动收益 | 低 | 灵活理财、活钱管理 |

| 分红险 | 保证收益 + 不确定分红 | 保证收益 + 浮动分红 | 低 | 稳健增值、分享红利 |

| 投连险 | 自主投资账户,类似基金 | 浮动收益,可能亏损 | 高 | 高风险投资 |

| 年金险 | 锁定利率,提供终身现金流 | 收益固定,写入合同 | 极低 | 养老规划、教育金 |

| 增额终身寿险 | 现金价值复利增长,灵活取用 | 收益固定,写入合同 | 低 | 长期储蓄、财富传承 |

购买前的核心建议

- 明确需求,分清主次:您是更看重保障还是理财?如果是理财,您的目标是短期灵活用钱,还是长期养老储备?这决定了您应该选择哪类产品。

- 仔细阅读合同:特别是关于收益保证部分、各项费用(初始费、管理费、保障成本等)、领取和退保规则的条款,不要轻信销售人员的口头承诺。

- 了解自身风险承受能力:投连险风险极高,不适合大多数人,如果您是保守型投资者,万能险的保底利率和年金险/增额寿的固定收益是更稳妥的选择。

- 做好长期持有的准备:理财型保险,尤其是年金险和增额寿,其优势需要长期持有才能体现,如果短期内退保,可能会损失大量本金。

- 合理配置,不要把鸡蛋放在一个篮子里:保险是资产配置的一部分,但不是全部,建议将保险、股票、基金、银行存款等合理搭配,构建一个稳健的资产组合。

投资理财型保险是一个工具,用得好能成为家庭财务的“稳定器”和“助推器”,但如果用得不当,也可能成为低效甚至亏损的投资,希望这份详细的梳理能帮助您做出更明智的选择。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/5388.html发布于 今天

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网