境外资金境内投资流程具体怎么操作?

FDI 与 QFII/QDII

在讨论流程之前,必须先理解两种最主要的境外投资模式:

(图片来源网络,侵删)

-

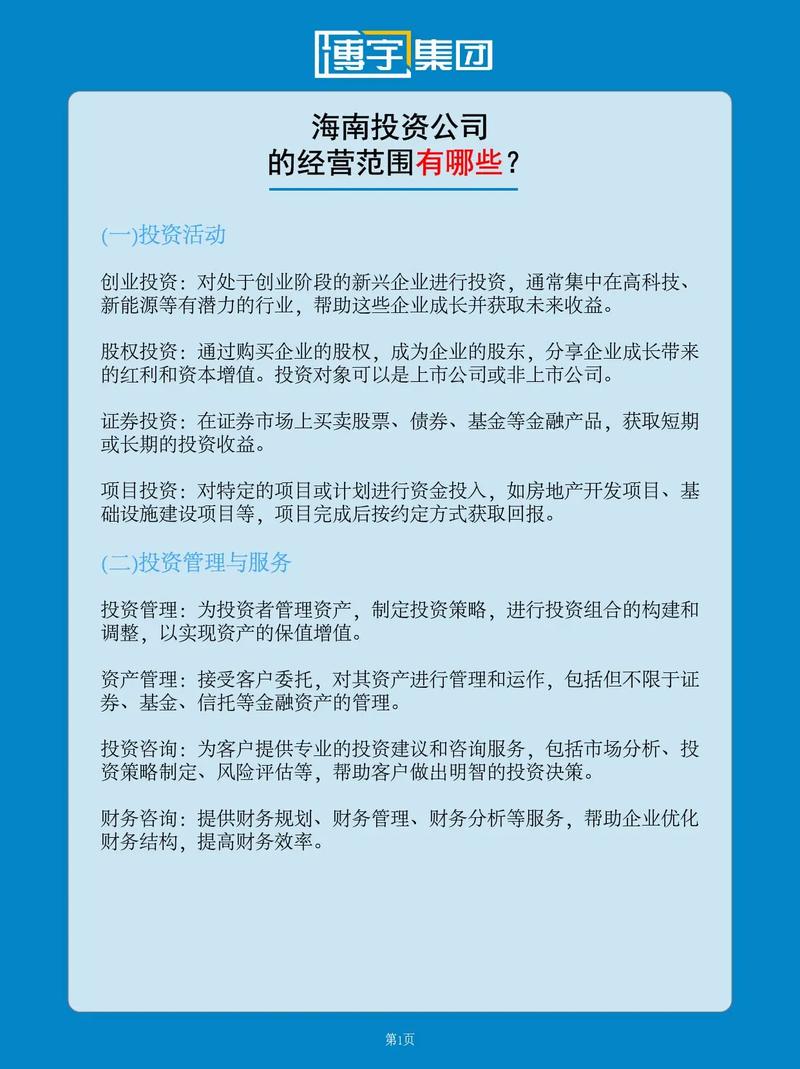

外商直接投资

- 定义:境外投资者(非居民)在中国境内直接开立公司、设立分支机构、进行并购,或通过绿地投资等方式,直接参与企业的经营管理活动。

- 特点:目的是获取对企业的长期控制权和经营权,而非短期金融投资。

- 监管机构:主要由 商务部、发改委、市场监督管理局 负责审批和备案。

-

证券市场投资

- 定义:境外投资者通过特定的渠道和额度,购买中国境内资本市场(如股票、债券)的金融产品。

- 特点:不直接参与企业经营,以获取财务回报为目的。

- 主要渠道:

- QFII (合格境外机构投资者):允许符合条件的境外基金、保险公司等机构投资者投资A股、债券等。

- RQFII (人民币合格境外机构投资者):与QFII类似,但募集的是人民币资金,投资范围更广。

- 沪深港通:通过香港与上海、深圳股票市场的交易互联互通机制,买卖对方市场上市的特定股票。

- 债券通:境外投资者通过香港市场买卖内地银行间债券市场的债券。

总体流程框架

无论采用哪种投资方式,境外资金进入境内都遵循一个大致的框架:

境外账户 → 境内银行账户 → 境内投资 → 后续管理与退出

(图片来源网络,侵删)

下面我们分别详细阐述 FDI 和 证券投资 的具体流程。

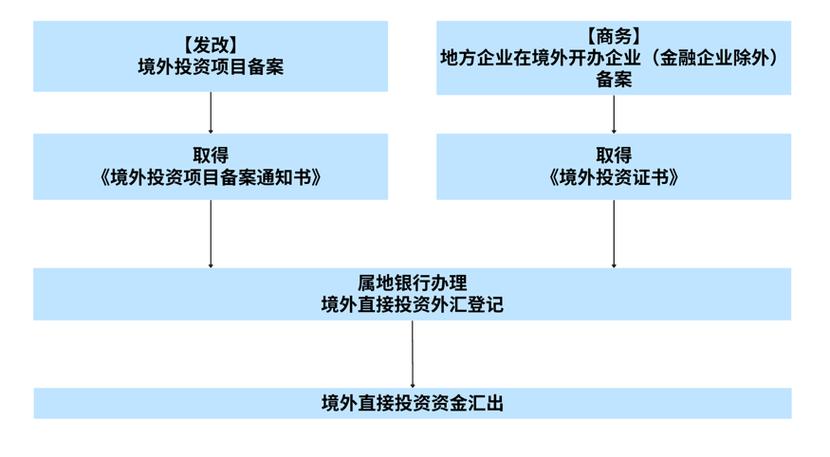

外商直接投资 流程

FDI流程相对复杂,涉及产业政策、市场准入、外汇管理等多个环节。

前期准备与尽职调查

- 确定投资主体:明确境外投资者是谁,其法律形式(如公司、合伙企业等)及资信状况。

- 选择投资形式:

- 新设(绿地投资):在中国境内新成立一家外商投资企业。

- 并购:收购境内已存在的企业的股权或资产。

- 增资:向已有的外商投资企业追加投资。

- 行业准入与政策咨询:

- 关键步骤:查询投资项目是否属于 《外商投资准入特别管理措施(负面清单)》 范围。

- 负面清单:列明了禁止或限制外商投资的行业,如果项目在清单内,则需满足更严格的审批条件,甚至被禁止。

- 咨询机构:可咨询专业的法律、税务顾问,或向地方商务部门、发改委进行初步咨询。

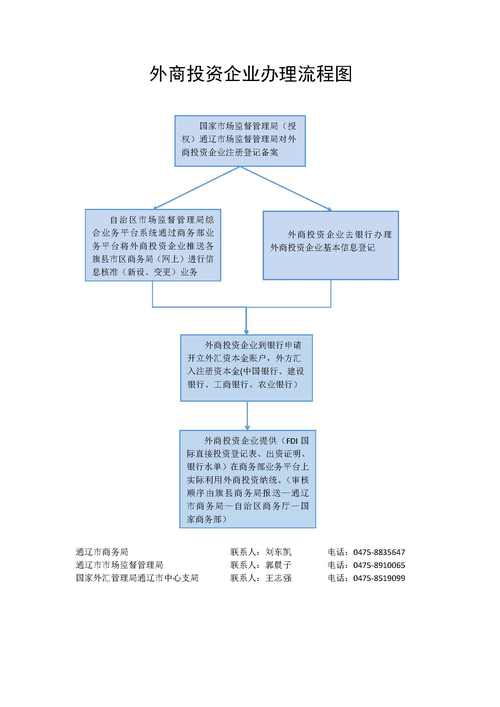

审批/备案

这是FDI的核心环节,根据《外商投资法》,目前主要采用 “备案为主、审批为辅” 的管理模式。

- 企业设立/变更登记:

- 向 市场监督管理局 提交材料,申请办理外商投资企业设立或变更登记,市场监督管理局会将相关信息同步给商务部门和发改委。

- 信息报告/备案:

- 不涉及负面清单的项目,投资者或企业通过 “外商投资信息报告系统” 进行在线备案,获取《外商投资企业备案回执》。

- 涉及负面清单的项目,或特定敏感行业(如汽车、电影等),仍需向 地方商务主管部门 提交申请,获得批准文件。

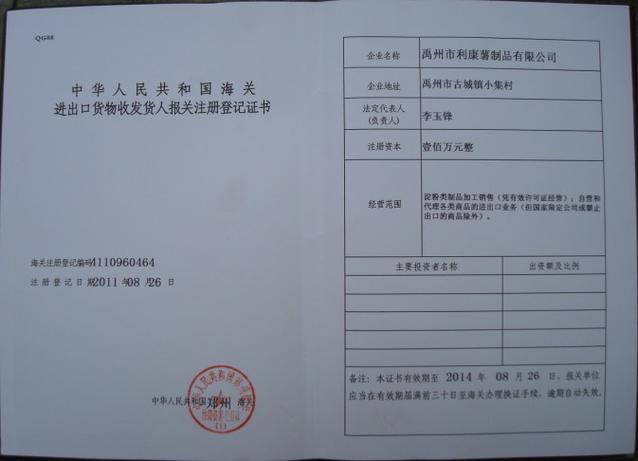

开立外汇账户与资金汇入

- 开立外汇资本金账户:

- 凭营业执照、商务备案/批准文件等材料,到境内银行开立 “外汇资本金账户”,该账户专门用于接收境外投资者的外汇出资。

- 资金汇入:

- 境外投资者将外汇资金从其境外账户汇入上述外汇资本金账户。

- 银行审核:银行会审核资金来源的合规性、汇款信息与备案信息是否一致等。

- 外汇登记:银行会为企业办理 “外汇登记”手续。

资金结汇与境内使用

- 结汇:

- 企业需要将外汇资本金账户内的资金兑换成人民币,用于境内经营活动。

- 真实性审核:银行会要求企业提供资金用途的证明材料(如采购合同、工资单、纳税凭证等),确保资金使用符合“谁投资、谁使用”的原则。

- 境内使用:

结汇后的人民币可以用于支付员工工资、购买原材料、支付租金、缴纳税费、偿还境内贷款等合法经营支出。

(图片来源网络,侵删)

后续管理与退出

- 年度报告:外商投资企业需每年通过“外商投资信息报告系统”提交年度报告。

- 利润汇出:企业产生的税后利润,在完成纳税后,可以申请将利润汇出境外,需向银行提交董事会决议、审计报告、完税证明等材料。

- 减资与清算退出:若投资者决定撤资,需通过商务部门和市场监管部门办理减资或清算手续,完成税务清算后,方可将剩余资金汇出。

证券市场投资 流程

证券投资主要通过QFII/RQFII和沪深港通等渠道,流程相对标准化。

以QFII为例的流程

- 资格申请:

- 境外机构(如基金管理公司、保险公司、养老基金等)向 国家外汇管理局 申请QFII资格和投资额度。

- 提交申请材料,包括机构资质、财务状况、投资经验、内控机制等。

- 额度审批:

获得QFII资格后,向国家外汇管理局申请具体的投资额度,外汇管理局会根据国家宏观经济调控和证券市场发展的需要,审批额度。

- 开立专用账户:

- 获得额度后,QFII需在境内的托管银行开立一系列专用账户,包括:

- 人民币特殊账户:用于接收汇入的美元资金,并兑换成人民币。

- 证券账户:用于在证券交易所买卖股票、债券等。

- 银行账户:用于资金清算。

- 获得额度后,QFII需在境内的托管银行开立一系列专用账户,包括:

- 资金汇入与投资:

- 境外投资者将外汇资金汇入其人民币特殊账户。

- 托管银行将外汇兑换成人民币。

- QFII在获批的额度内,通过境内券商在证券市场进行投资。

- 资金汇出:

- 卖出证券获得人民币后,可以选择:

- 境内再投资:继续购买境内其他金融产品。

- 汇出境外:将本金和收益(需在境内依法纳税)通过托管银行申请汇出境外,兑换回外汇。

- 卖出证券获得人民币后,可以选择:

以沪深港通为例的流程

- 资格要求:

- 投资者:必须是香港的机构投资者和个人投资者。

- 券商:内地和香港的券商需成为交易所的会员。

- 账户开立:

- 香港投资者通过其香港券商,在内地中国结算开立 A股证券账户。

- 内地投资者通过其内地券商,在香港结算开立 港股通证券账户。

- 交易与清算:

- 香港投资者直接通过香港券商下单,买卖上交所/深交所的特定股票。

- 交易由交易所、中国结算、香港结算和券商共同完成跨境清算交收。

- 资金兑换和结算由指定的清算银行完成,整个过程是封闭的,投资者不需要单独开立内地银行账户。

- 额度管理:

沪深港通设有每日额度,当额度用尽时,当日交易将暂停。

核心监管机构总结

| 监管机构 | 主要职责 |

|---|---|

| 商务部 | 负责外商投资企业的设立、变更审批(针对负面清单内项目)及管理。 |

| 国家发展和改革委员会 (发改委) | 负责对外商投资项目进行项目核准或备案,涉及重大外资项目、敏感行业等。 |

| 市场监督管理局 | 负责外商投资企业的工商注册登记,颁发营业执照。 |

| 国家外汇管理局 (外管局) | 负责境外资金流入流出的外汇管理,包括QFII/RQFII额度审批、FDI外汇登记、资金结汇监管等。 |

| 中国证券监督管理委员会 (证监会) | 负责证券市场的监管,包括QFII/RQFII的投资范围、比例限制等。 |

| 中国人民银行 (央行) | 负责制定和执行货币政策,维护金融稳定,与外汇管理紧密相关。 |

重要注意事项

- 合规性是生命线:所有环节都必须严格遵守中国的法律法规,特别是 《外商投资法》 及其实施条例,资金来源和用途必须真实、合法。

- 税务规划:投资前必须进行全面的税务筹划,包括企业所得税、增值税、印花税等,并了解税收协定(避免双重征税)。

- 专业咨询:由于流程复杂且政策多变,强烈建议聘请专业的法律、税务和财务顾问团队,全程指导操作,规避风险。

- 政策动态:中国的外资政策在不断优化和调整,需密切关注最新的法律法规和政策动向。

希望这份详细的流程解析能对您有所帮助。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/4588.html发布于 今天

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网