企业如何进行海外投资

战略规划与准备阶段

这是所有行动的基石,决定了海外投资的成败。

明确投资动机与目标

企业首先要问自己:“为什么要进行海外投资?”不同的动机决定了不同的投资路径。

- 市场寻求型: 为了进入新的海外市场,接近客户,扩大销售额,家电企业到东南亚建厂,服务当地消费者。

- 资源寻求型: 为了获取国内稀缺的自然资源,如矿产、石油、木材等。

- 效率寻求型: 为了降低成本,利用国外的廉价劳动力、土地或优惠税收政策,服装、电子组装企业转移到越南、孟加拉国。

- 技术/资产寻求型: 为了获取先进技术、品牌、专利、分销渠道或管理经验,吉利收购沃尔沃,联想收购IBM PC业务。

- 风险分散型: 为了规避国内市场波动、政策风险,实现全球化布局。

行动: 用SMART原则(具体、可衡量、可实现、相关、有时限)来定义投资目标。“在未来三年内,通过在德国设立研发中心,将公司在欧洲市场的品牌知名度从5%提升到15%”。

全面深入的尽职调查

在投入真金白银之前,必须对目标国家、行业和具体项目进行彻底的调查。

- 宏观环境分析(PESTEL模型):

- 政治: 政局稳定性、政府更迭风险、对外国投资的政策(鼓励或限制)、与中国的外交关系。

- 经济: GDP增长率、通货膨胀、汇率稳定性、基础设施(交通、能源、通信)。

- 社会文化: 语言、宗教、消费习惯、劳动力素质、工会力量、对外国人的态度。

- 技术: 目标行业的科技水平、创新环境、知识产权保护力度。

- 环境: 环保法规、碳排放标准、可持续发展要求。

- 法律: 公司法、劳动法、税法、外汇管制法、合同法等。

- 行业与市场分析:

- 市场规模、增长潜力、竞争格局。

- 行业进入壁垒、技术标准、认证要求。

- 供应链上下游情况。

- 具体项目/合作伙伴调查:

- 对方公司的财务状况、商业信誉、背景。

- 如果是绿地投资(新建工厂),需考察选址、土地成本、当地劳动力供应。

- 如果是并购,需聘请专业的法律、财务顾问进行深度尽调,发现潜在的法律风险(如或有负债)和财务黑洞。

组建专业团队与寻求外部支持

企业内部可能缺乏跨国投资所需的全部专业知识,必须善用“外脑”。

- 内部团队: 应由高层领导牵头,成员包括战略、财务、法务、市场、运营等部门的骨干。

- 外部顾问:

- 律师事务所: 负责法律合规、文件审核、并购谈判。

- 会计师事务所: 负责财务审计、税务筹划、估值。

- 投行/咨询公司: 负责市场分析、目标筛选、交易结构设计、估值。

- 本地中介: 熟悉当地情况,可以帮助处理政府关系、寻找合作伙伴。

制定详细的投资方案与预算

- 投资模式选择:

- 绿地投资: 在海外新建工厂、办公室,优点是完全控制,缺点是周期长、风险高。

- 跨国并购: 收购海外现有企业的股权或资产,优点是快速进入市场、获取现成资源,缺点是整合难度大、文化冲突风险高。

- 合资企业: 与当地合作伙伴共同投资,优点是利用对方资源和本地优势,缺点是控制权可能被稀释。

- 设立办事处/分公司: 初期试探性进入,成本低,但不能在当地独立开展生产等业务。

- 财务规划: 详细测算总投资额、资金来源(自有资金、银行贷款、股权融资)、投资回报率、回收周期、现金流预测。

- 风险预案: 识别政治风险、汇率风险、法律风险、运营风险等,并制定应对措施。

第二部分:执行与落地阶段

这是将计划付诸实践的阶段。

融资与资金出境

- 融资: 根据投资方案确定融资渠道,除了自有资金,还可以申请国内银行的政策性贷款(如“一带一路”贷款),或在海外市场进行股权/债权融资。

- 资金出境: 这是中国企业海外投资中的一个关键环节,必须严格遵守国家外汇管理局的规定,常见的路径包括:

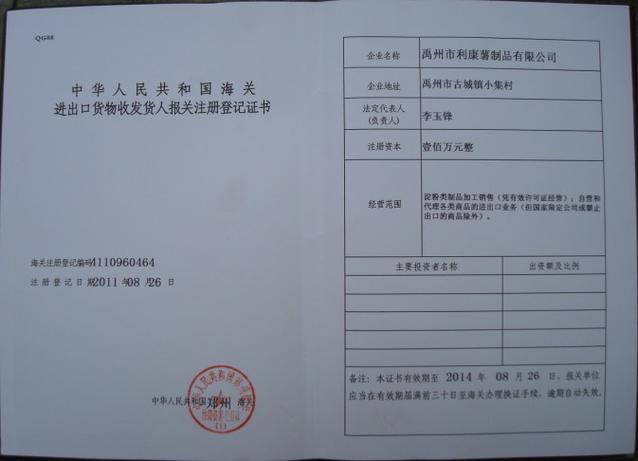

- 境外直接投资备案/核准: 企业需向地方商务部门和发改委/地方发改委申请ODI备案或核准。

- 银行渠道: 通过银行办理购汇和境外汇款手续,需提供完整的ODI备案文件和真实、合法的交易背景证明。

- 注意: 任何形式的“资金出境”灰色通道(如地下钱庄)都是非法的,会带来巨大法律风险。

公司注册与法律手续

在目标国家完成法律实体的注册。

- 确定公司类型(如有限责任公司、股份有限公司)。

- 准备并提交公司章程、股东信息、注册地址等文件。

- 获得当地营业执照、税号等。

- 开设当地银行账户。

项目实施与运营

- 绿地投资: 进行工程建设、设备采购与安装、招聘员工。

- 并购: 完成交割后,迅速进行业务整合,包括管理团队整合、财务系统整合、供应链整合、品牌整合和文化融合,这是并购后最艰难的环节。

第三部分:运营与持续管理阶段

投资落地只是开始,成功的管理才能实现预期回报。

跨文化管理与团队建设

- 文化融合: 尊重并理解当地文化,避免“总部主义”,建立开放、包容的企业文化。

- 人才管理: 核心管理层可以考虑“本土化”,聘用有经验、受当地员工尊重的管理者,也要派遣国内核心骨干,传递公司文化和经验。

- 沟通机制: 建立高效、透明的跨文化沟通机制,确保总部与海外子公司信息通畅。

合规经营与风险管理

- 持续合规: 严格遵守当地的法律法规,包括劳动法、税法、环保法、数据安全法等,建立完善的内部合规体系。

- 风险监控: 持续监控政治、经济、汇率、市场等风险的变化,并及时调整策略。

- 危机管理: 制定应急预案,应对可能发生的突发事件,如劳资纠纷、舆论危机、自然灾害等。

财务管理与绩效评估

- 本地化财务核算: 按照当地会计准则进行账务处理。

- 集团合并报表: 定期将海外子公司的财务数据并入集团报表,进行统一分析。

- 绩效评估: 定期(如每季度、每年)对海外投资项目的KPIs(关键绩效指标)进行评估,看是否达到预期目标,并根据评估结果调整战略。

成功案例与失败教训

- 成功案例:

- 联想收购IBM PC业务: 通过并购,联想迅速获得了全球品牌、渠道和技术,一跃成为全球PC市场领导者,其成功在于清晰的“技术/资产寻求”动机,以及后续艰难但成功的业务整合。

- 比亚迪进入欧洲: 明确的“市场寻求”型投资,通过在匈牙利建厂,比亚迪不仅规避了贸易壁垒,还更贴近欧洲市场,是其全球化战略的关键一步。

- 失败教训:

- TCL收购汤姆逊: 虽然获得了技术和品牌,但低估了欧洲高昂的运营成本和工会力量,最终导致整合失败,背负了沉重债务,这是对“效率寻求”型投资在发达国家遇阻的经典案例。

- 一些中资企业在矿产等资源类投资中: 对当地政治风险、社区关系处理不当,导致项目被叫停或陷入长期纠纷,反映出对尽职调查的不足。

企业海外投资是一场“长征”,而非一次“冲刺”,它要求企业具备:

- 清晰的战略定力: 明确“为何去”。

- 审慎的风险意识: 搞清楚“去哪里”和“怎么去”的风险。

- 专业的执行能力: 善用外部力量,确保“落地稳”。

- 灵活的管理智慧: 能够适应新环境,实现“长得好”。

在当前复杂的国际形势下,企业更应将合规、安全和可持续发展放在首位,审慎决策,稳健前行。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/4345.html发布于 前天

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网