个人投资所得如何缴纳企业所得税?

个人所得税和印花税,下面我将为您详细梳理不同投资渠道的税务情况。

(图片来源网络,侵删)

核心结论速览

| 投资标的 | 收益类型 | 主要税种 | 税率 | 备注 |

|---|---|---|---|---|

| 股票(A股) | 资本利得(买卖差价) | 个人所得税 | 暂免征收 | 中国A股市场特有的优惠政策 |

| 股息、红利 | 个人所得税 | 20%(有优惠) | 持股时间越长,税率越低 | |

| 基金 | 资本利得(买卖差价) | 个人所得税 | 暂免征收 | (包括公募基金、私募基金等) |

| 基金分红 | 个人所得税 | 20%(有优惠) | 持有基金时间越长,税率越低 | |

| 债券 | 利息收入 | 个人所得税 | 20% | 企业债、公司债等 |

| 国债、地方政府债利息 | 个人所得税 | 免征 | 国家优惠政策 | |

| 银行理财 | 到期收益/浮动收益 | 个人所得税 | 暂免征收 | 目前暂不征收 |

| 房地产 | 转让所得(差价) | 个人所得税 | 20%(或核定征收) | 满足“满五唯一”可免征 |

| 租金收入 | 个人所得税 | 综合所得(3%-45%) | 与工资薪金合并计税 | |

| 合伙企业/个体工商户 | 经营所得 | 个人所得税 | 5%-35%超额累进 | 按经营所得项目纳税 |

| 股权(非上市公司) | 转让所得(差价) | 个人所得税 | 20% | 按财产转让所得计税 |

| 股息红利 | 个人所得税 | 20% | 按股息红利所得计税 |

分项详细解读

股票投资(A股)

这是中国最主流的个人投资方式,税务政策相对特殊。

-

买卖股票的差价收入(资本利得)

- 税种:个人所得税

- 税率:暂免征收

- 解释:为了鼓励资本市场发展,中国对个人投资者在上海、深圳证券交易所转让A股、B股、基金份额、债券等取得的差价收入,目前实行暂免征收个人所得税的政策,这是A股市场的一大优势。

-

获得的股息、红利收入

- 税种:个人所得税

- 税率:20%,但有差别化优惠政策

- 计算方式:

- 持股期限超过1年:免征个人所得税。

- 持股期限在1个月以上至1年(含1年):按50%计入应纳税所得额,适用20%的税率,即实际税负为 10%。

- 持股期限在1个月以内(含1个月):按100%计入应纳税所得额,适用20%的税率,即实际税负为 20%。

- 举例:您获得1000元股息,如果您持股超过1年,无需缴税;如果持股半年,则按500元(1000 50%)为基数,缴纳100元(500 20%)的税款。

基金投资

基金的税务处理与股票非常相似。

(图片来源网络,侵删)

-

买卖基金的差价收入(资本利得)

- 税种:个人所得税

- 税率:暂免征收

- 解释:与股票一样,个人投资者买卖公募基金、私募基金等取得的差价收入,目前也暂不征收个人所得税。

-

基金分红收入

- 税种:个人所得税

- 税率:20%,同样适用差别化优惠政策

- 计算方式:规则与股息红利完全相同,取决于您持有该基金的时间长短。

- 持有超过1年:免税

- 持有1个月至1年:税负10%

- 持有1个月以内:税负20%

债券投资

-

企业债、公司债等利息收入

- 税种:个人所得税

- 税率:20%

- 解释:购买公司或企业发行的债券所获得的利息,需要按照“利息、股息、红利所得”项目缴纳20%的个人所得税,通常由付息方(发行企业)代扣代缴。

-

国债、地方政府债利息收入

(图片来源网络,侵删)- 税种:个人所得税

- 税率:免征

- 解释:为了支持国家建设,投资国债和地方政府债所获得的利息收入是免税的。

房地产投资

-

出售房产的转让所得

- 税种:个人所得税

- 税率:20% 或 核定征收

- 计算方式:

- 查账征收:(出售收入 - 房屋原值 - 合理费用)× 20%,合理费用包括交易税费、装修费用等。

- 核定征收:税务机关会根据房产类型、区域等因素,核定一个征收率(通常在1%-3%之间),直接用出售总价乘以核定率计算。

- 优惠政策:如果房产是家庭唯一生活用房,并且持有满5年,可以免征个人所得税。

-

出租房产的租金收入

- 税种:个人所得税

- 税率:并入综合所得,适用3%-45%的超额累进税率。

- 解释:租金收入需要与您的工资、薪金等收入合并,在次年进行年度汇算清缴时一并申报纳税,可以减除基本减除费用(每年6万元)、专项扣除(三险一金)和专项附加扣除(如房贷利息、子女教育等)。

投资非上市公司股权

-

转让股权的差价收入

- 税种:个人所得税

- 税率:20%

- 计算方式:(股权转让收入 - 股权原值 - 合理费用)× 20%,需要提供相关的成本凭证。

-

从被投资企业获得的股息红利

- 税种:个人所得税

- 税率:20%

- 解释:与上市公司股息不同,非上市公司的股息红利目前没有差别化优惠政策,统一按20%缴纳。

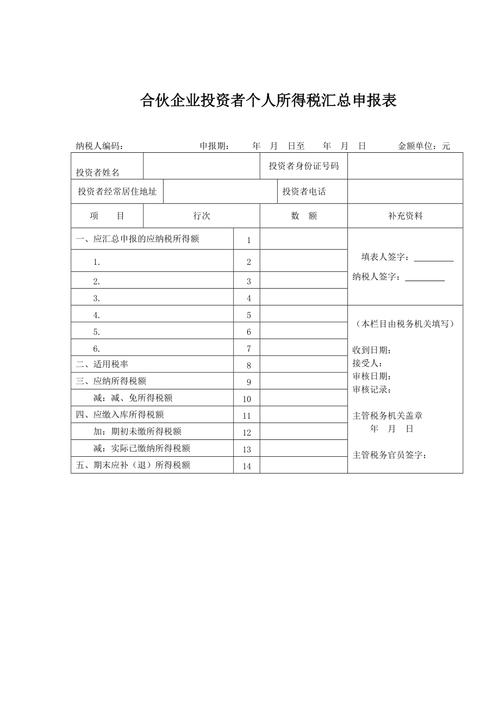

投资合伙企业或个体工商户

- 如果您以个人身份投资一家合伙企业或个体工商户,并且参与经营。

- 税种:个人所得税

- 税率:5%-35% 的超额累进税率

- 解释:合伙企业本身不缴纳企业所得税,而是将利润“穿透”到每一个合伙人,合伙人根据其分配到的利润,按“经营所得”项目缴纳个人所得税,个体工商户同理。

总结与关键点

- 没有“企业所得税”:个人投资,无论赚多少钱,都不需要缴纳企业所得税,企业所得税是公司交的。

- 核心是“个人所得税”:个人投资收益主要涉及个人所得税,具体看是什么类型的收益。

- A股和基金有优势:A股和基金的买卖差价目前是免税的,这在全世界范围内都是比较优惠的政策。

- 股息/红利看“持有时间”:对于股票和基金的分红,持有时间是决定税负高低的关键,持有越久,税负越低,超过一年就免税了。

- 房产投资税负较重:房产交易的税种较多,个人所得税是其中之一,且税负相对较高。

- 合规申报是义务:即使某些收益暂时免税或税负较低,也有义务按规定进行申报(如年度汇算清缴时申报租金收入等),对于需要缴税的收益(如大额股权转让),通常由支付方代扣代缴,但个人也需关注自己的纳税情况。

在进行投资决策时,除了收益预期,了解相关的税务成本也是非常重要的一环,希望以上详细的解释能帮助您全面理解个人投资的税务问题。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/4205.html发布于 02-01

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网