1亿投资公司执照转让,为何值这个价?

在中国大陆,营业执照本身是不能直接“转让”的,您不能像卖商品一样,把公司的营业执照直接卖给另一个人,所谓的“执照转让”,在法律和商业实践中,指的是通过转让公司100%的股权,从而实现控制权和经营权的变更,最终达到使用该公司资质和执照的目的。

您要找的不是“转让执照”,而是“转让一家注册资本1亿的投资公司”。

核心要点:为什么是“注册资本1亿”?

您特别提到了“1亿”,这通常指向的是私募基金管理人的登记要求。

根据中国证券投资基金业协会(中基协)的规定,申请成为私募基金管理人,其实缴资本不低于注册资本的25%,且实缴货币资本不低于100万元人民币。

如果一家投资公司的注册资本是1亿人民币,那么要满足私募基金管理人的备案门槛,其实缴资本至少需要达到 2500万人民币,这比普通的公司转让要复杂得多,也昂贵得多。

您的需求大概率是:“希望获得一家已完成私募基金管理人登记、注册资本为1亿人民币的投资公司”。

转让流程详解

整个转让过程可以分解为以下几个关键步骤:

第一步:寻找目标公司(尽职调查前的准备)

这是最关键的一步,也是风险最高的一步,您需要寻找符合以下条件的公司:

-

公司干净:

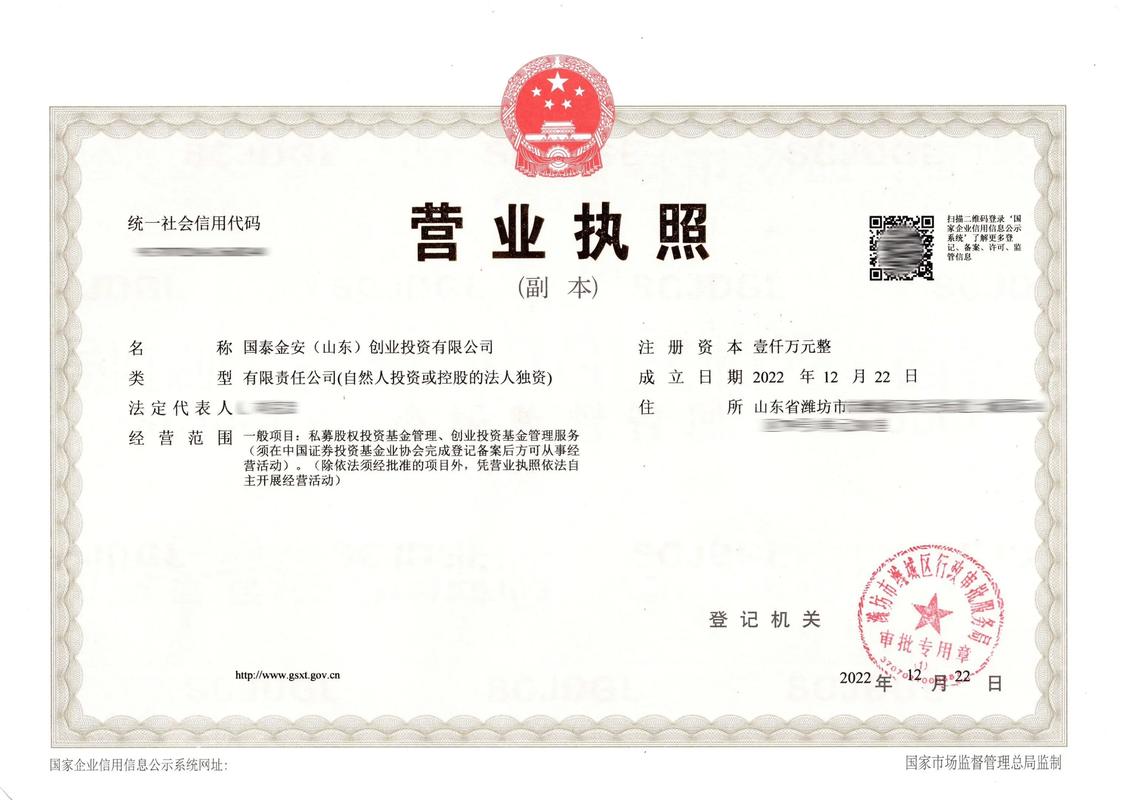

(图片来源网络,侵删)- 工商记录:无经营异常、严重违法失信记录,没有被吊销、注销的风险。

- 税务记录:无欠税、无税务处罚记录,税务状态正常。

- 法律诉讼:无正在进行的重大诉讼、仲裁或行政处罚。

-

股权结构清晰:

- 股权结构简单,最好是“自然人独资”或“两个股东”,避免多层嵌套的复杂结构,这会增加转让难度和成本。

- 所有股东都同意转让,并愿意配合办理变更手续。

-

财务状况健康:

- 公司银行账户正常,没有“公对私”等不规范操作导致的银行冻结风险。

- 财务报表清晰,无大额不明债务或潜在负债。

-

核心资产(针对私募基金管理人):

- 有效的私募基金管理人登记证书:这是最核心的价值所在,需要确认其登记状态为“正常”,没有被中基协列入异常机构名单或纪律处分。

- 完整的员工团队:中基协要求私募基金管理人必须有至少2名全职高管(法定代表人、基金经理/合规/风控负责人),这些员工需要与新公司签订劳动合同,社保关系也需要转移。

- 稳定的办公场所:租赁合同等证明文件需要齐全。

第二步:签订意向协议

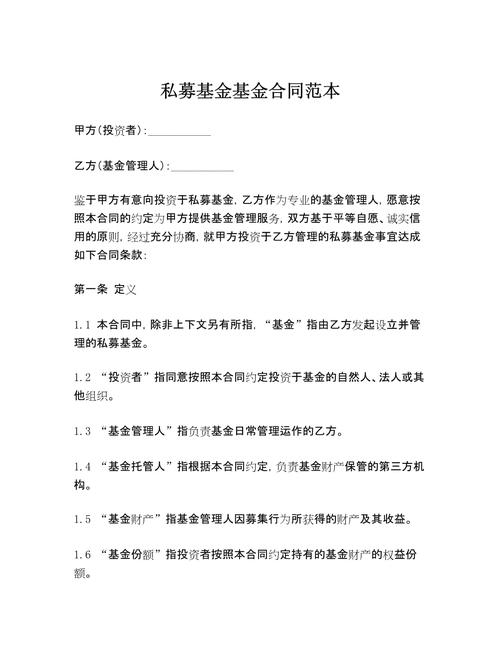

在初步筛选出目标公司后,买卖双方会签订一份《股权转让意向书》或《投资框架协议》,这份协议主要内容包括:

- 转让标的(公司100%股权)。

- 转让价格及支付方式。

- 尽职调查的安排。

- 双方的保密义务。

- 排他性谈判期。

- 如果尽职调查失败,定金的退还机制。

第三步:尽职调查

这是买方保护自己的核心环节,强烈建议聘请专业的律师事务所和会计师事务所进行彻底的尽职调查,调查内容包括:

- 法律尽调:核查公司的所有法律文件、合同、资质许可、诉讼仲裁等。

- 财务尽调:审计公司的财务报表,核实资产、负债、收入、利润的真实性,特别是银行流水。

- 业务尽调:针对私募基金管理人,还需重点核查其过往的基金产品运作情况、投资者适当性管理、信息披露等是否合规。

第四步:签订正式股权转让合同

在尽职调查结果满意后,双方会签订正式的《股权转让合同》,详细约定转让价格、付款节奏、双方的权利义务、违约责任等。

第五步:办理工商变更登记

这是将公司“过户”到买方名下的法定程序,需要向市场监督管理局提交以下材料:

- 股权转让协议。

- 修改后的公司章程。

- 股东会决议。

- 法定代表人、董事、监事、经理的任免文件。

- 新旧股东的身份证明。

- 公司变更登记申请书。

- 其他工商局要求的文件。

第六步:后续变更(针对私募基金管理人)

这是整个流程中最复杂、最耗时、最关键的一步!

仅仅完成工商变更是不够的,作为私募基金管理人,还必须向中基协进行重大事项变更。

- 信息更新:在中基协AMBERS系统里,更新公司的所有信息,包括股东、实际控制人、法定代表人、高管、经营范围、注册资本等。

- 法律意见书:必须聘请一家律师事务所,出具一份《私募基金管理人重大事项变更法律意见书》,详细说明变更过程,并对变更后的公司是否符合登记要求发表明确意见。

- 员工变更:与新聘用的高管签订劳动合同,并上传相关证明。

- 协会审核:中基协会对提交的材料进行审核,审核通过后,公司的管理人信息才会更新,您才能正式以新股东和高管的身份开展私募基金业务。

风险与注意事项

- 隐性债务风险:这是最大的风险,公司可能在转让前存在未披露的担保、借款、合同违约等,这些都会成为新股东的巨大负担,尽职调查是唯一的防火墙。

- 历史经营风险:如果公司之前有过违规的基金产品或不当的投资者行为,可能会被中基协处罚,甚至取消管理人资格,买下这样的公司等于买了一个“烫手山芋”。

- 员工流失风险:原公司的核心高管和员工可能因为公司被收购而离职,导致管理人资格因不满足人员要求而被中基协列为“异常机构”。

- 中基协审核风险:即使公司本身没问题,中基协对新股东和新高管的背景也有严格要求,如果新股东或高管的从业经历、专业能力、诚信记录不符合要求,变更申请可能会被驳回。

- 定价风险:这类公司的价值远不止于其净资产,核心在于“私募基金管理人”这个牌照的价值,定价过高会带来损失,定价过低则可能买到有问题的公司。

总结与建议

- 明确需求:您到底需要什么?是一个空壳的1亿注册资本公司,还是一个可以立即开展私募业务的“持牌”基金管理人?后者价值高出几个数量级。

- 专业团队:绝对不要自己操作,务必聘请专业的投行顾问、律师事务所和会计师事务所,他们能帮你找到优质标的、规避风险、并顺利完成复杂的变更流程。

- 谨慎选择:不要只看价格,要看“质地”,一个干净、合规、团队稳定、无历史遗留问题的“壳”,才是真正有价值的资产。

- 预算充足:转让费用不低,包括:公司股权购买款、尽职调查费、律师费、会计师费、可能的员工补偿金等,准备好充足的资金。

1亿投资公司(特别是私募基金管理人)的转让是一项复杂的系统工程,涉及法律、财务、金融监管等多个领域,每一步都需要谨慎操作,建议寻求专业机构的全程协助。

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/4178.html发布于 02-01

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网