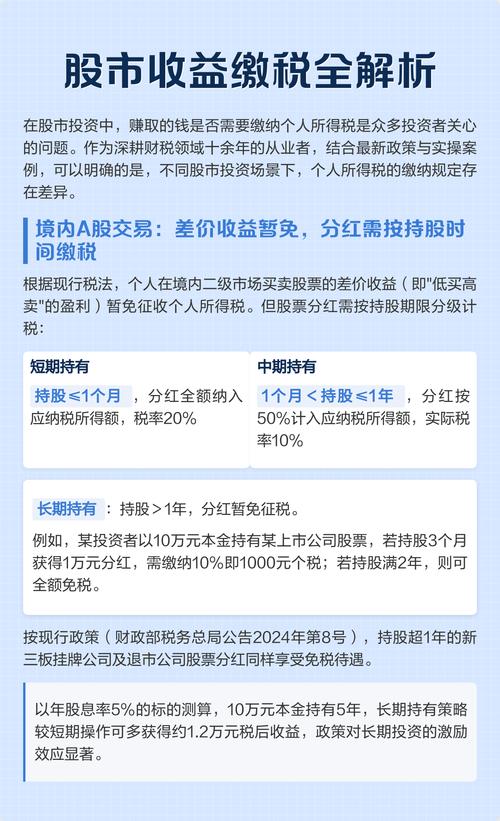

企业股票投资收益如何纳税?

中国的企业所得税法遵循“法人所得税制”原则,即只有法人实体(如有限公司、股份有限公司)本身是企业所得税的纳税主体,而非法人组织(如合伙企业、个人独资企业)则采用“先分后税”的原则。

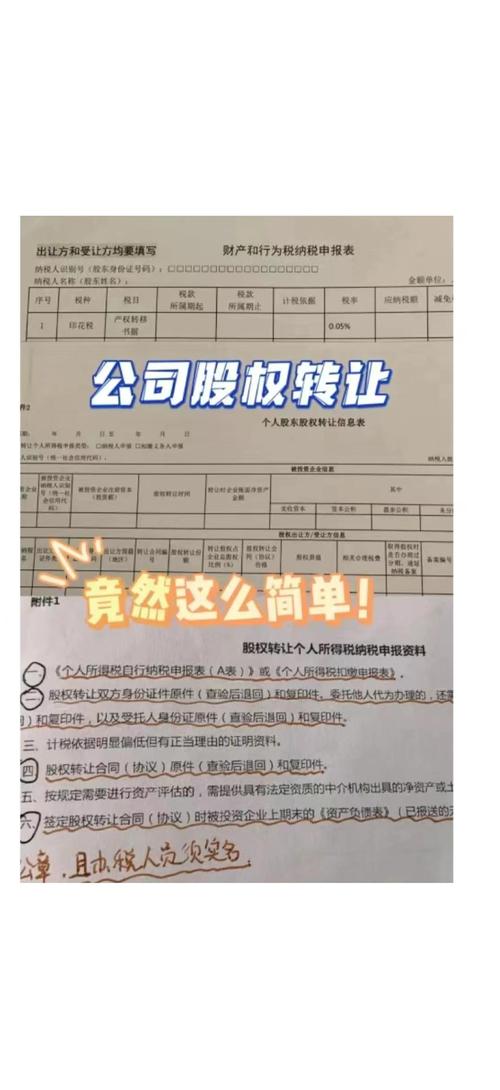

(图片来源网络,侵删)

下面我们分情况来详细说明:

核心税种:企业所得税

企业所得税是企业股票投资涉及的最主要税种,其税务处理的关键在于区分投资的持有意图。

以交易为目的的股票投资(金融商品)

这是指企业以短期持有、赚取买卖价差为目的而进行的股票投资,通常计入“交易性金融资产”。

-

税务处理原则:比照“金融商品”进行税务处理。

(图片来源网络,侵删) -

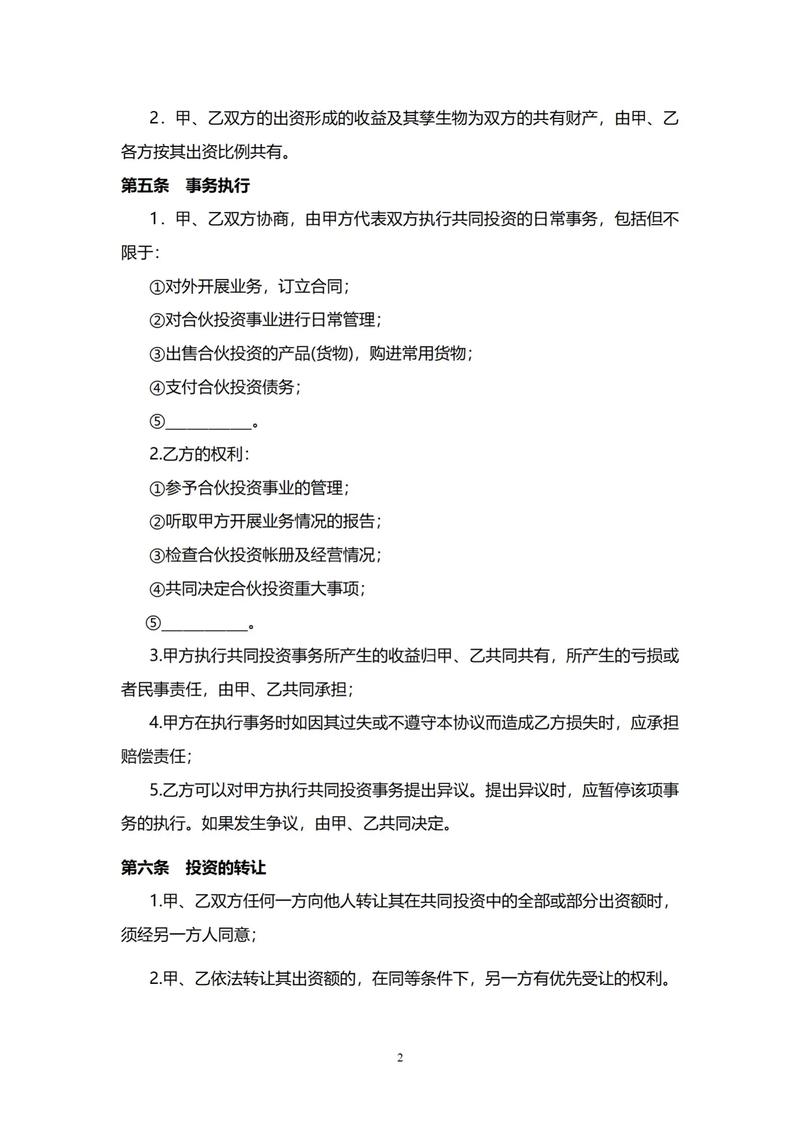

股息红利收入

- 征税:需要并入企业当年的应纳税所得额,缴纳企业所得税。

- 税收优惠:符合条件的居民企业之间的股息、红利等权益性投资收益,属于免税收入。

- 条件:居民企业直接投资于其他居民企业取得的投资收益。

- 例外:连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益,不享受免税优惠,需要全额征税。

- 会计处理:通常计入“投资收益”科目。

-

股票转让收益(资本利得)

- 征税:需要并入企业当年的应纳税所得额,缴纳企业所得税。

- 计算方法:转让收入 - 股票的计税成本 - 相关税费 = 应纳税所得额。

- 计税成本:购买股票时支付的价格,以及为购买该股票发生的相关税费(如印花税、过户费等)。

- 重要提示:企业持有期间股票的公允价值变动(如资产负债表日的浮盈浮亏)在税前不予确认,只有在实际转让时,其与初始成本的差额才确认为应纳税所得额。

以长期持有为目的的股票投资(长期股权投资)

这通常指企业对被投资单位具有控制、共同控制或重大影响的长期股权投资,其会计核算方法分为成本法和权益法。

-

税务处理原则:虽然会计核算复杂,但税务处理相对简化,同样遵循上述“金融商品”的基本原则,主要看持有时间。

(图片来源网络,侵删) -

股息红利收入

- 征税:并入应纳税所得额缴纳企业所得税。

- 税收优惠:与情况一完全相同。

- 居民企业直接投资且持有满12个月的,免税。

- 持有不足12个月的,全额征税。

- 注意:无论会计上是采用成本法还是权益法确认的投资收益,税务上都只看实际收到的股息红利是否符合免税条件。

-

股票转让收益

- 征税:并入应纳税所得额缴纳企业所得税。

- 计算方法:转让收入 - 股票的计税成本 - 相关税费 = 应纳税所得额。

- 计税成本:购买成本,以及在持有过程中可能因追加投资等原因增加的成本,税务上不认可会计上的“权益法”调整后的账面价值。

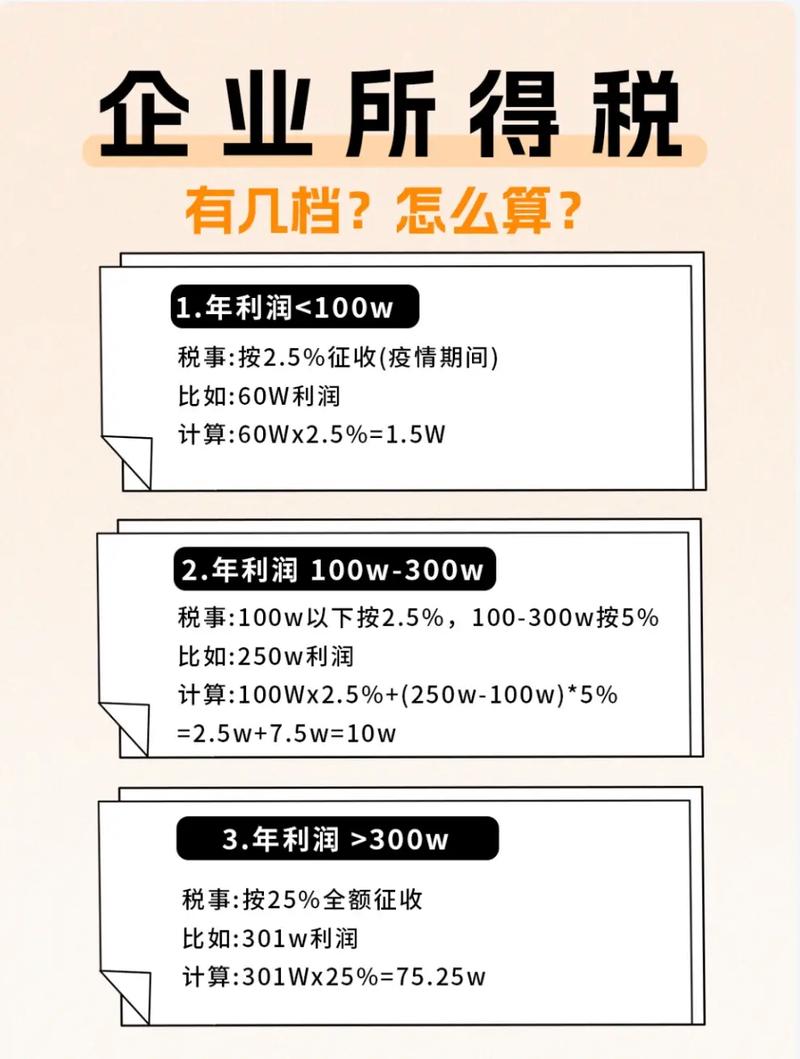

特殊情况:合伙企业

合伙企业本身不是企业所得税的纳税义务人,而是“税收透明体”。

- 税务处理原则:“先分后税”。

- 分配方式:合伙企业的每一笔收入(包括股息和转让收益),在年末需要按照合伙协议约定的分配比例(或平均分配,或实缴出资比例),计算分配给每一个合伙人。

- 纳税主体:由每一个合伙人就其分得的收入份额,自行申报缴纳所得税。

- 如果合伙人是个人:则按“经营所得”或“利息、股息、红利所得”等缴纳个人所得税,税率通常为5%-35%。

- 如果合伙人是企业(法人):则该企业合伙人就分得的收入份额,并入自身的应纳税所得额,缴纳企业所得税,并同样享受居民企业间股息红利免税的优惠政策(持有满12个月)。

- 重要提示:合伙企业层面不产生所得税税负,税负最终由合伙人承担。

其他相关税种

增值税

- 一般规定:转让金融商品(包括股票)的收益,需要缴纳增值税。

- 纳税人:主要是金融商品持有者,如银行、券商、基金公司、信托公司等金融机构。

- 非金融企业:通常不属于增值税的征税范围。一般企业买卖股票产生的价差收益,不缴纳增值税。

- 例外:如果企业的主营业务就是金融商品交易(如投资公司),则可能需要缴纳增值税,但对于绝大多数以生产经营为主的企业而言,其股票投资不产生增值税义务。

印花税

- 征税环节:在股票卖出时,按成交金额的05%(万分之五)单边征收。

- 纳税人:卖出股票的一方。

- 计算基础:卖出股票的成交金额。

城市维护建设税及教育费附加

- 征税基础:以实际缴纳的增值税税额为计税依据。

- 税率:城市维护建设税(市区7%,县城5%,其他1%) + 教育费附加(3%) + 地方教育附加(2%)。

- 对企业的影响:如上所述,一般企业股票投资不缴纳增值税,因此通常也不涉及此附加税费。

总结与对比

为了更清晰地理解,我们可以用一个表格来总结:

| 收益类型 | 纳税主体 | 是否缴纳企业所得税 | 是否缴纳增值税 | 关键税收政策/备注 |

|---|---|---|---|---|

| 股息红利收入 | 居民企业 | 是(但有优惠) | 否 | 持有满12个月:免税 持有不足12个月:全额征税 |

| 股息红利收入 | 非居民企业 | 是(无优惠) | 否 | 通常按10%的税率征收预提所得税(有税收协定优惠的除外) |

| 股息红利收入 | 合伙企业 | 合伙企业不缴,由合伙人缴纳 | 否 | 合伙人为企业时,享受居民企业间股息免税优惠(持有满12个月) |

| 股票转让收益 | 居民企业 | 是 | 否 | 转让收入与计税成本的差额,并入年度应纳税所得额 |

| 股票转让收益 | 非居民企业 | 是 | 否 | 通常按10%的税率征收预提所得税(有税收协定优惠的除外) |

| 股票转让收益 | 合伙企业 | 合伙企业不缴,由合伙人缴纳 | 否 | 由合伙人就其分得的收益份额缴纳所得税 |

| 卖出股票时 | 卖出方 | (价差部分已并入所得税) | 金融机构:是 一般企业:否 |

印花税:0.05%(单边),所有卖出方均需缴纳 |

给企业的建议

- 明确投资意图:在会计核算和税务规划时,首先要明确持有股票的目的,是短期交易还是长期战略投资,这直接影响税务处理方式。

- 准确记录成本:妥善保管购买股票的凭证,准确记录计税成本,包括购买价格和直接相关费用,这是未来计算转让收益的基础。

- 关注持有时间:对于旨在获取股息红利的企业,务必持有股票满12个月,以享受免税优惠,这是最直接的节税方式。

- 区分合伙人与企业:如果通过合伙企业进行投资,要清楚地认识到税收最终由合伙人承担,并提前规划合伙人身份(个人或企业)以优化整体税负。

- 专业咨询:由于税收政策复杂且可能变动,在进行大额股票投资或复杂的税务安排时,务必咨询专业的税务顾问或会计师,以确保合规并最大化税务效益。

免责声明:以上信息基于中国现行的税收法律法规进行的一般性解释,不构成正式的税务建议,具体税务处理请以主管税务机关的判定为准。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/2789.html发布于 01-18

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网