私募投资基金监督管理办法有何新变化?

这份文件是中国私募基金行业的基石性法规,由中国证券监督管理委员会(证监会)于2025年8月发布,并历经多次修订和完善,是所有私募基金管理人、托管机构和投资者都必须遵守的核心规则。

(图片来源网络,侵删)

以下是对该《办法》的全面梳理,包括其核心内容、重要意义以及后续的更新动态。

《办法》的定位与核心目标

- 定位:《办法》是中国证监会层面出台的首部系统性、全面性的私募基金监管法规,标志着中国私募基金行业从“野蛮生长”进入“规范发展”的新阶段。

- 核心目标:

- 规范市场秩序:明确各方权责,打击非法集资、利益输送等违法违规行为。

- 防范金融风险:建立有效的风险隔离和监管机制,防止私募风险向社会公众传导。

- 保护投资者权益:通过合格投资者制度、信息披露等要求,保护合格投资者的合法权益。

- 促进行业健康发展:为私募基金行业的长期、稳定、健康发展提供制度保障。

《办法》的核心内容解读

《办法》共分为十一章,涵盖了私募基金的募集、投资、运作、信息披露、监督管理等各个环节,以下是几个关键章节的核心要点:

第一章 总则

- 适用范围:明确适用于在中国境内,非公开募集资金设立的投资基金(即私募基金),不包括证券公司、基金管理公司及其子公司等持牌机构发行的资产管理计划。

- 监管原则:确立了“适度监管、底线监管”的原则,即在不扼杀市场活力的前提下,守住不发生系统性风险的底线。

第二章 募集与设立

这是《办法》中最核心、对投资者影响最大的部分之一。

-

合格投资者制度(核心门槛)

(图片来源网络,侵删)- 定义:私募基金的投资对象必须是“合格投资者”,禁止向公众公开宣传和募集。

- 标准(需满足以下条件之一):

- 机构投资者:净资产不低于1000万元人民币。

- 个人投资者:

- 金融资产不低于300万元人民币,或最近三年个人年均收入不低于50万元人民币。

- 投资经历要求:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元人民币,且个人金融资产不低于300万元或近三年年均收入不低于50万元。

- 目的:将风险承受能力不匹配的普通投资者挡在门外,从源头上保护投资者。

-

募集方式

- 禁止公开募集:严禁通过公众传播媒体(如报纸、电视、互联网等)或者讲座、报告会、分析会等方式向不特定对象宣传。

- 特定对象确定:募集机构在向投资者推介前,必须履行特定对象确定程序(如问卷调查),评估其风险识别能力和风险承担能力。

- 投资者适当性匹配:将基金产品风险评级与投资者风险承受能力进行匹配,向合适的投资者推荐合适的产品。

-

募集流程

- 要求签订基金合同/公司章程/合伙协议,明确双方权利义务。

- 强调投资者应充分了解产品风险,并在投资冷静期(不少于24小时)后才能签署合同。

第三章 投资运作

- 投资范围:较为宽泛,包括股票、债券、期货、期权、基金份额以及股权、非上市股权等非标准化资产。

- 禁止行为:

- “资金池”运作:不得进行滚动发售、期限错配。

- 不公平交易:不得从事内幕交易、操纵市场等违法违规行为。

- 利益输送:不得向特定关系人利益输送。

- 保本保收益:不得向投资者承诺本金不受损失或承诺最低收益。

第四章 信息披露

- 向投资者披露:

- 定期报告:如季度报告、年度报告。

- 临时报告:如发生重大事项(如基金名称、投资范围变更,基金管理人、托管人变更,重大关联交易等)。

- 向监管机构报告:基金管理人需向基金业协会备案,并按要求报送年度财务报告、经审计的年度报告等。

- 目的:提高透明度,让投资者能及时了解基金运作情况。

第五章 行业自律

- 明确中国证券投资基金业协会(AMAC)的角色:AMAC是私募基金的自律管理机构,负责办理私募基金管理人登记和私募基金备案,制定行业自律规则,开展行业培训等。

- 登记备案制度:所有私募基金管理人和基金产品都必须在AMAC完成登记和备案,这是开展业务的前提。

第六章 监督管理

- 监管主体:证监会及其派出机构负责对私募基金行业进行监督管理。

- 监管权限:包括现场检查、非现场检查、采取监管措施(如责令改正、出具警示函、公开谴责等)和行政处罚。

《办法》的重要意义与影响

- 划清了“私募”与“非法集资”的界限:通过确立合格投资者制度和募集规则,为私募基金提供了合法运作的“护城河”,打击了以私募为名的非法集资活动。

- 确立了“卖者尽责、买者自负”的原则:要求基金管理人勤勉尽责,同时要求投资者具备风险意识和风险承担能力。

- 推动了行业的规范化与专业化:强制性的登记备案制度和信息披露要求,促使私募机构提升内部治理和合规水平,淘汰了一批不合格的机构。

- 为后续监管体系打下基础:《办法》的框架和原则被后续出台的《私募投资基金备案须知》、《关于加强私募投资基金监管的若干规定》(“新规”)等文件所细化和加强,构成了中国私募基金监管的“四梁八柱”。

《办法》的后续发展与更新

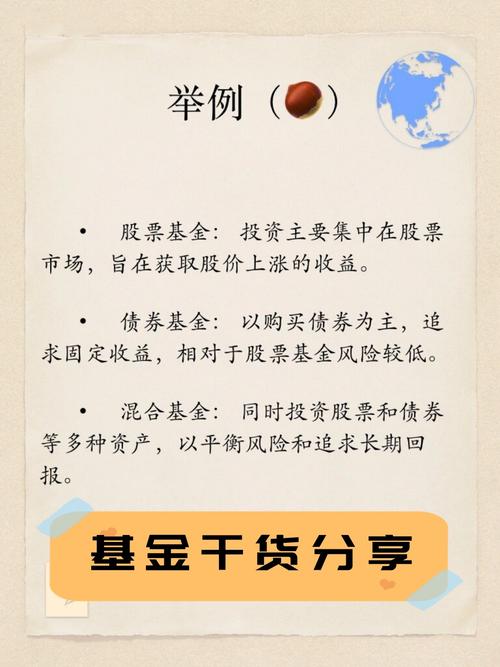

值得注意的是,《私募投资基金监督管理暂行办法》虽然是基础性文件,但其具体条款和执行口径一直在不断更新,最重要的更新是2025年7月证监会发布的《关于加强私募投资基金监管的若干规定》(“新规”)。

“新规”是对《办法》的进一步强化和补充,主要体现在:

(图片来源网络,侵删)

- 重申和细化合格投资者标准:强调“穿透核查”,避免通过嵌套、代持等方式规避合格投资者要求。

- 规范私募基金名称和经营范围:要求名称中包含“私募基金”“私募基金管理”“创业投资”等字样,经营范围中不得包含“投资咨询”“财务顾问”等与私募基金管理无关的业务。

- 禁止“明股实债”等违规行为:明确了私募基金应进行真实股权投资,不得从事借贷活动。

- 加强关联交易管理:要求防范利益输送,关联交易需遵循公平、公正原则,并履行信息披露和内部决策程序。

- 强化从业人员的合规管理:要求从业人员不得从事损害基金财产和投资者利益的行为。

《私募投资基金监督管理暂行办法》是中国私募基金行业的“基本法”,它通过合格投资者制度、募集行为规范、信息披露要求、行业自律和行政监管五位一体的监管框架,确立了私募基金行业的“游戏规则”。

对于任何想要参与私募基金投资或管理的人来说,深刻理解并遵守《办法》及其后续更新文件(尤其是“新规”)中的核心规定,是保护自身利益、确保合规运作的根本。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/236.html发布于 2025-12-07

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网