投资的类型和风险投资

第一部分:投资的类型

投资是指为了在未来获取收益(回报)而投入当前资金或资源的行为,投资的类型非常多样,可以根据不同的标准进行划分,以下是最常见的几种分类方式:

(图片来源网络,侵删)

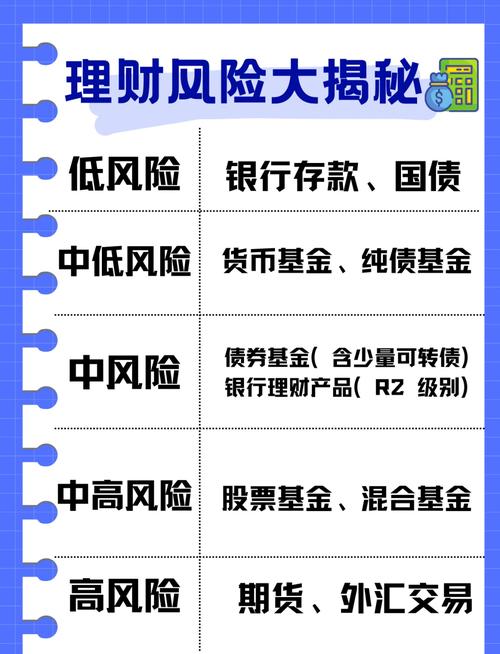

按资产类别划分

这是最核心的分类方式,决定了投资的本质和风险水平。

A. 固定收益类投资

- 定义:投资于债务工具,投资者定期获得固定的利息收入,并在到期时收回本金,风险相对较低,回报也相对稳定。

- 常见类型:

- 债券:政府或企业发行的债务凭证,国债、公司债。

- 定期存款:银行提供的存款产品,利率固定。

- 货币市场基金:投资于短期、高安全性的金融工具,如国库券、商业票据。

- 特点:风险低、收益稳定、流动性较好(尤其货币基金)。

B. 权益类投资

- 定义:投资于公司的所有权,即购买股票,投资者成为公司的股东,分享公司成长带来的收益。

- 常见类型:

- 股票:在证券交易所上市的公司股份,购买苹果、贵州茅台的股票。

- 股票型基金:将募集来的资金投资于一篮子股票,由专业基金经理管理,分散了单一个股的风险。

- 特点:潜在回报高、风险高、波动性大。

C. 另类投资

(图片来源网络,侵删)

- 定义:传统股票、债券以外的投资资产,通常具有更高的复杂性和风险,但也可能带来独特的回报。

- 常见类型:

- 房地产:直接购买房产或投资于房地产投资信托基金。

- 私募股权:投资于非上市公司的股权。

- 风险投资:专门投资于初创、高成长性企业的私募股权的一种。

- 对冲基金:采用各种复杂策略(如做空、杠杆)来追求绝对回报的基金。

- 大宗商品:投资于黄金、石油、农产品等实物资产。

- 加密货币:如比特币、以太坊等数字资产。

- 特点:与传统市场相关性低、风险极高、流动性差异大、门槛高。

按投资期限划分

- 短期投资:通常指持有时间在一年以内的投资,目的是保持资金流动性和获取少量收益,货币市场基金、短期国债。

- 长期投资:通常指持有时间超过三年的投资,目的是通过复利效应和资产长期增值来积累财富,股票指数基金、优质公司的长期持有。

按投资目标划分

- 成长型投资:主要目标是追求资本的大幅增值,而非当期分红,投资者通常会选择那些处于高速发展阶段、未来前景广阔的公司股票。

- 价值型投资:主要目标是寻找那些市场价格低于其内在价值的公司股票,并长期持有,等待市场价值回归。

- 收入型投资:主要目标是获取稳定的现金流,如股息、利息,投资者通常会选择那些派息率高、债券等资产。

第二部分:风险投资

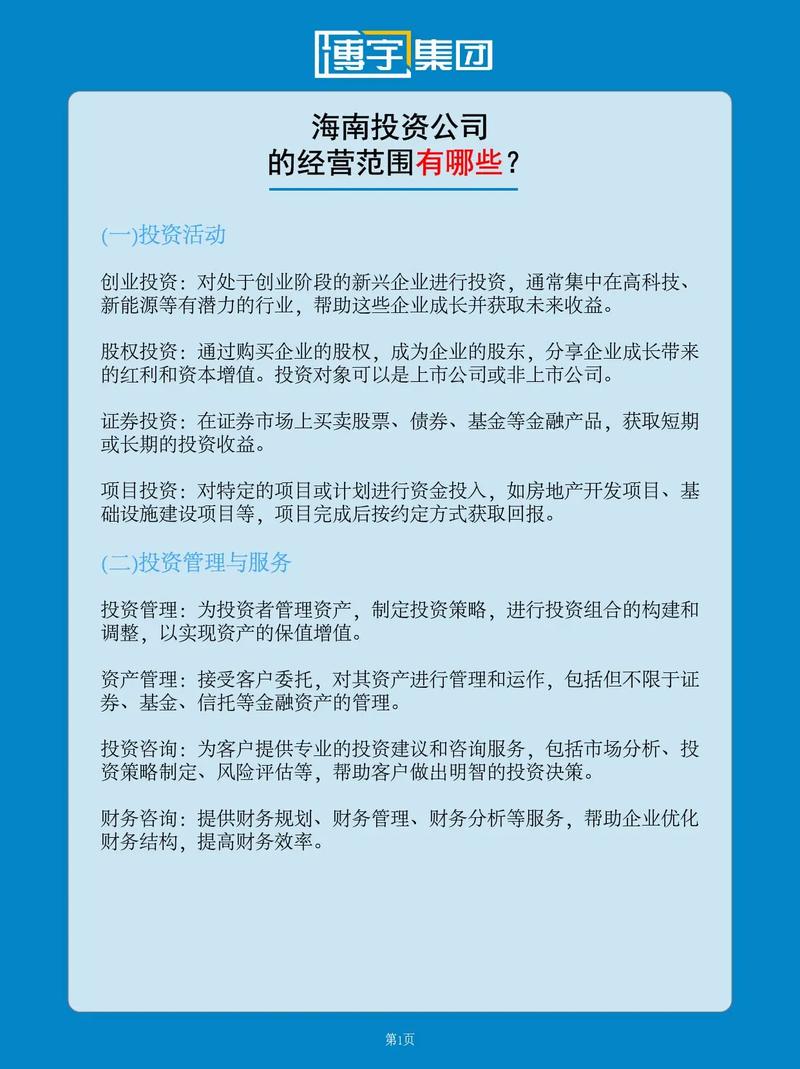

我们聚焦于“另类投资”中一个非常重要且特殊的领域——风险投资。

什么是风险投资?

风险投资,简称“VC”,是一种私募股权形式,它指的是专业的投资机构或基金,向具有高增长潜力、但同时也伴随着高风险的初创期或成长期企业进行股权投资。

VC的本质是用高风险去博取超高回报,VC投资的不是“现在能赚钱”的公司,而是“未来可能成为巨头”的公司。

风险投资的核心特征

- 高风险性:

- 高失败率:VC投资组合中,大部分项目(约70%-80%)可能会失败,甚至血本无归。

- 不确定性:初创企业的技术、市场、团队都存在巨大的不确定性。

- 高潜在回报:

- “幂次法则” (Power Law):VC的回报不是平均的,而是由少数几个“爆款”项目驱动的,只要有一个项目成功(比如成为下一个字节跳动或美团),其带来的回报(可能是几十倍甚至上百倍)就足以覆盖所有失败项目的损失,并为整个基金带来巨额利润。

- 投资对象:

- 初创企业:通常是处于种子轮、天使轮、A轮、B轮等早期阶段的公司。

- 行业聚焦:主要集中在科技创新领域,如人工智能、生物科技、企业服务、金融科技、新能源、消费互联网等。

- 投资方式:

- 股权投资:VC投入资金,换取被投公司的股份,成为股东。

- 主动管理:VC不仅仅是提供资金,更重要的是提供增值服务,包括战略指导、资源对接(招聘、市场、合作)、后续融资帮助等,他们是积极的股东。

- 投资期限长:

VC基金通常有7-10年的投资周期,从投资到退出,单个项目可能需要5-10年甚至更长时间。

- 流动性差:

投入的资金在短期内无法变现,直到项目通过IPO(首次公开募股)或被并购后,VC才能退出并收回资金和利润。

风险投资的运作流程

一个典型的VC基金运作包括以下几个关键阶段:

- 基金募集:VC机构向有限合伙人(通常是大学捐赠基金、家族办公室、高净值个人等)募集资金,成立一只基金。

- 项目筛选与尽职调查:投资团队每天会接触大量项目,通过严格的筛选流程,选出极少数有潜力的公司进行深入调查,评估其团队、技术、市场、财务等。

- 投资决策与交割:通过投资决策委员会的批准后,与创业公司签订投资协议,注入资金。

- 投后管理:这是VC的核心价值所在,VC会深度参与公司的发展,帮助公司解决成长中的问题。

- 退出:这是VC实现回报的唯一途径,主要有三种方式:

- 首次公开募股:被投公司在证券交易所上市,VC可以在二级市场出售股票,实现退出,这是最理想、回报最高的退出方式(如阿里、京东上市)。

- 并购:被一家更大的公司收购,VC获得现金或股票,从而退出。

- 股权回购:由公司创始人或管理层将VC的股份买回来。

风险投资与其他投资的区别

| 特征 | 风险投资 | 天使投资 | 私募股权 | 公开市场股票 |

|---|---|---|---|---|

| 投资阶段 | 早期(种子轮到B轮) | 最早期的种子轮 | 成长期、成熟期、甚至并购期 | 已上市的公司 |

| 风险水平 | 极高 | 极高 | 中高 | 中低(取决于个股) |

| 潜在回报 | 极高(10倍以上) | 极高(100倍以上) | 高(3-5倍) | 相对较低 |

| 投资规模 | 数百万到数千万美元 | 数十万到数百万美元 | 数千万到数十亿美元 | 无限制,可多可少 |

| 投资者 | VC机构 | 富裕个人、天使投资人 | PE机构 | 普通大众、机构投资者 |

| 流动性 | 极差 | 极差 | 差 | 好(随时可交易) |

- 投资的类型是一个广阔的体系,从稳健的债券到高风险的加密货币,投资者可以根据自己的风险承受能力、投资目标和期限来构建多元化的投资组合。

- 风险投资是这个体系中风险最高、专业性最强的一环,它不是适合普通人的投资方式,而是专业机构为获取超额回报而进行的“高风险赌博”,它深刻地推动了科技创新和创业生态的发展,是经济增长的重要引擎。

对于个人投资者而言,如果想参与VC领域,通常不直接投资单个项目,而是通过投资VC基金或母基金来间接布局,从而分散风险。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/1982.html发布于 2025-12-30

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网