外商投资企业利润增资有何新趋势?

下面我将为您详细解析外商投资企业利润增资的核心概念、操作流程、税务优惠、所需文件以及注意事项。

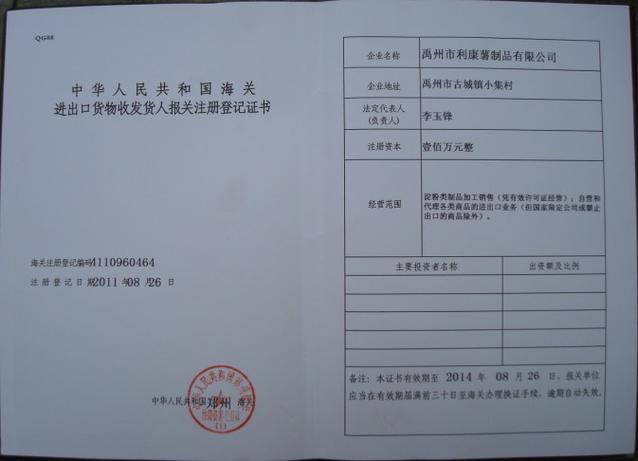

(图片来源网络,侵删)

核心概念与优势

什么是利润增资?

利润增资,是指外商投资企业将可供分配的利润(如未分配利润、盈余公积等)转增为企业注册资本的行为,这本质上是企业的一种再投资行为。

为什么选择利润增资?(主要优势)

- 税务优惠(最核心的优势):符合条件的外国投资者,可以用其从外商投资企业取得的利润在中国境内直接再投资,享受退税优惠,这是鼓励外商投资的重要政策。

- 增强企业实力:增加注册资本可以提高企业的信誉度、融资能力和市场竞争力。

- 简化资金流动:避免了将利润汇出境外,再由境外股东汇入境内增资的繁琐流程和汇兑风险。

- 优化股东结构:如果原股东按比例增资,则股权结构保持不变;如果部分股东增资,则可以调整股权比例。

利润增资的操作流程

利润增资的流程可以大致分为内部决策、外部审批和工商变更三个主要阶段。

内部决策与准备

-

召开股东会/董事会:

- 由企业董事会或股东会作出决议,同意将部分或全部未分配利润用于增资。

- 需明确:

- 增资的金额。

- 用于增资的利润来源(如“XX年度未分配利润”)。

- 各方股东在增资后的出资比例和认缴出资额(如果按原比例增资,则此条可简化)。

- 修订公司章程(如需要)。

-

聘请审计机构:

(图片来源网络,侵删)- 聘请一家在中国有资质的会计师事务所,对企业进行审计,并出具《审计报告》,这份报告是证明企业有足够利润可用于增资的关键文件。

-

聘请律师(可选但推荐):

- 聘请律师审阅相关文件,出具《法律意见书》,确保增资程序的合法合规,尤其是在涉及复杂股权结构或特殊行业时。

商务部门审批

根据中国现行的外商投资管理体制,利润增资的审批主要分为两种情况:

-

适用“负面清单”管理模式

- 如果企业增资所涉及的行业不在《外商投资准入负面清单》内,则无需商务部门审批。

- 企业可以直接通过“单一窗口”在线平台在线提交材料,完成外商投资信息报告,这是一个备案制程序,流程相对快捷。

-

适用“审批制”管理模式

(图片来源网络,侵删)- 如果企业增资所涉及的行业在《外商投资准入负面清单》内(如金融、电信、文化等),则需要向地方商务主管部门(如省/市级商务局)提交申请,获得《外商投资企业批准证书》。

- 此流程较为复杂,需要准备全套申请材料,并可能需要进行现场问询。

工商变更登记

在完成商务部门审批或信息报告后,企业需向市场监督管理局(原工商局)申请办理工商变更登记。

-

提交材料:

- 《外商投资企业变更(备案)登记申请书》。

- 由法定代表人签署的《公司章程修正案》或新的《公司章程》。

- 股东会/董事会关于增资的决议。

- 《审计报告》。

- 商务部门的批准文件或《外商投资信息报告回执》。

- 其他市场监督管理局要求的文件。

-

领取新营业执照:

审核通过后,市场监督管理局会颁发新的《营业执照》,注册资本、股东信息等已更新。

关键税务问题:再投资退税

这是利润增资中最具吸引力的部分,但条件也比较严格。

享受退税的条件

- 投资者身份:必须是外国投资者(包括外国企业、个人)。

- 利润来源:必须是从其投资的外商投资企业取得的利润(股息、红利等)。

- 再投资方向:必须直接用于该外商投资企业,或者用于开办其他外商投资企业。

- 经营期限:外国投资者用利润再投资,必须不少于5年。

- 比例要求:再投资部分的金额,不得少于其在中国境内直接再投资金额的25%。

退税计算公式

退税额 = 再投资额 ÷ (1 - 原实际适用的企业所得税税率 + 地方所得税税率) × 原实际适用的企业所得税税率 × 40%

- 原实际适用的企业所得税税率:指该外国投资者在取得利润时,企业实际缴纳企业所得税的税率,通常是25%,但如果企业享受了高新技术企业等税收优惠,则按优惠后的税率计算。

- 40%:这是法定的退税比例。

退税流程

- 申请时限:外国投资者在再投资资金实际投入之日起3年内,可以向原纳税地的税务机关申请退税。

- 申请材料:包括再投资利润的证明、再投资资金到位的证明、企业的年度审计报告等。

- 后续监管:税务机关会进行审核,如果外国投资者在5年内撤回再投资,需缴回已退的全部税款。

所需核心文件清单

- 内部文件:

- 股东会/董事会关于利润转增注册资本的决议。

- 修订后的公司章程或章程修正案。

- 审计报告:

由中国境内会计师事务所出具的年度审计报告,证明可供分配的利润。

- 审批/备案文件:

- 商务主管部门的《外商投资企业批准证书》(如适用)。

- 通过“单一窗口”提交的《外商投资信息报告回执》(如适用)。

- 工商登记文件:

- 《外商投资企业变更(备案)登记申请书》。

- 新的《营业执照》副本。

- 税务文件:

- 《再投资退税申请表》。

- 利润分配证明、资金到位证明等。

注意事项与风险提示

- 行业限制:务必确认企业所属行业是否在“负面清单”内,这将决定审批流程是备案制还是审批制。

- 利润真实性:用于增资的利润必须是企业真实、合法的税后利润,不能是虚增的利润或资本公积。

- 外汇管理:虽然利润已在境内,但涉及的外币利润折算、以及未来可能的利润汇出,仍需遵守国家的外汇管理规定。

- 债务与或有负债:在增资前,建议对企业进行全面的法律和财务尽职调查,确保不存在未披露的重大债务或法律风险。

- 专业咨询:由于涉及商务、工商、税务等多个复杂环节,强烈建议在整个过程中聘请专业的律师、会计师和咨询顾问团队,确保流程顺利、合规,并最大化地享受税收优惠。

外商投资企业利润增资是一个集公司治理、政府审批和税务筹划于一体的系统性工程,提前规划、准备充分、善用专业服务,是成功完成利润增资的关键。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/3613.html发布于 01-27

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网