政府出资产业基金,如何高效运作?

什么是政府出资的产业基金?

核心定义: 政府出资的产业基金,是指由政府(或其授权的机构)作为主要发起人或出资方,联合社会资本(如金融机构、民营企业、国有资本等),共同设立并按照市场化原则运作,主要投资于特定产业或领域的股权投资基金。

通俗理解: 可以把它想象成政府牵头,邀请“有钱的伙伴”(社会资本)一起成立一个“投资俱乐部”,政府不仅出资,还会利用其信誉和资源,引导这个俱乐部将钱投向政府认为对国家或地方经济发展至关重要的战略性产业,比如半导体、人工智能、生物医药、新能源等。

主要运作模式

政府产业基金的运作模式多样,根据政府参与程度和市场化程度,主要可以分为以下几种:

| 模式类型 | 政府角色 | 市场化程度 | 特点 | 举例 |

|---|---|---|---|---|

| 政府引导基金 | 引导者、出资人 | 高 | 政府出资设立,但不直接参与投资决策,而是委托专业的基金管理人(如市场化GP)进行管理,政府通过让利、风险补偿等方式,吸引社会资本投向政府鼓励的领域。 | 国家级: 国家中小企业发展基金、国家新兴产业创业投资引导基金 地方级: 上海科创基金、北京科创基金 |

| 产业投资基金 | 主导者、出资人、决策参与者 | 中高 | 通常由政府主导,联合大型国企、金融机构等共同设立,基金有明确的产业导向,投资决策可能受政府战略意图影响较大,但仍在市场化框架内运作。 | 国家级: 中国国有企业结构调整基金、国投创业投资基金 地方级: 深圳市创新投资集团(深创投)的部分政府背景基金 |

| 政府直投基金 | 直接投资者 | 低 | 政府或其下属的投资平台(如城投公司、产投公司)直接作为基金管理人,自行决定投资,这种模式市场化程度最低,带有较强的行政色彩,容易产生“寻租”和效率低下问题。 | 地方政府为支持本地重点项目而设立的小型直投基金。 |

当前主流趋势: 政府引导基金因其“四两拨千斤”的杠杆效应和较高的市场化效率,已成为当前政府出资产业基金的主流模式。

政府出资的主要目的

政府并非为了赚钱而投资,其背后有清晰的战略考量:

-

引导社会资本,放大投资效应(杠杆效应)

这是核心目的,政府出资一小部分(如10%-30%),通过让渡部分收益、承担部分风险,吸引数倍于自身的社会资本共同投资,形成“政府引导、市场运作”的良好局面,政府出资10亿,可能撬动100亿的社会资本进入目标产业。

-

支持国家战略,培育新兴产业

投资关系国家安全和未来竞争力的“卡脖子”技术、战略性新兴产业,如芯片、高端制造、生物医药、新材料等,这些领域投资周期长、风险高,纯市场化资本可能不愿或不敢进入,政府基金可以起到“雪中送炭”和“耐心资本”的作用。

(图片来源网络,侵删) -

优化产业结构,促进区域经济升级

通过基金投资,吸引优质项目和龙头企业落地本地,推动传统产业转型升级,形成产业集群效应,提升区域经济的核心竞争力,许多地方政府设立基金吸引新能源汽车产业链企业落户。

-

弥补市场失灵,解决中小企业融资难

特别是中小企业发展基金,专门为处于初创期、成长期的中小企业提供股权融资支持,解决其“融资难、融资贵”的问题,激发市场活力。

-

推动科技创新,实现科技自立自强

聚焦于前沿科技和基础研究,支持科学家创业和技术转化,是实现国家创新驱动发展战略的重要工具。

运作流程与特点

典型运作流程:

- 设立: 政府或其授权机构(如财政局、国资委、金融局)确定基金方案,并选择合格的基金管理人(GP)。

- 募资: 政府作为有限合伙人(LP)出资,GP负责向其他社会资本募集剩余资金。

- 投资: GP按照基金章程和市场化原则,寻找、筛选并投资于符合产业导向的优质项目。

- 管理: GP负责投后管理,为企业提供增值服务(如战略、人才、市场对接等)。

- 退出: 通过IPO、并购、股权转让等方式实现项目退出,将本金和收益分配给所有LP。

- 清算: 基金到期后进行清算。

核心特点:

- 政策性与市场化相结合: 既要服务于国家或地方的战略目标,又要遵循市场规律,追求一定的投资回报,这是其最大的特点和挑战。

- 让利机制: 为了吸引社会资本,政府LP通常会通过“优先返还”、“超额收益分成让渡”等方式,让利于社会资本LP。

- 专业化管理: 基金的管理(GP)通常交给经验丰富的市场化投资机构,而非政府官员,以提高投资效率和决策科学性。

- 长周期、耐心资本: 产业投资,尤其是科技投资,回报周期长,政府基金需要有比一般财务投资更长远的耐心。

面临的挑战与问题

尽管政府产业基金作用巨大,但在实践中也面临诸多挑战:

-

“行政之手”与“市场之脚”的冲突

- 问题: 政府有时会干预具体的投资决策,要求投资“关系户”项目或本地企业,违背了市场化原则,导致投资失败率上升。

- 表现: “人情投资”、“地方保护主义”。

-

委托代理风险

- 问题: 政府作为出资人(LP),如何有效监督和激励基金管理人(GP)?GP可能为了追求短期高回报而偏离长期产业导向,或产生道德风险。

- 表现: GP追逐“风口”项目,忽视政府鼓励的“冷门”但重要的基础科技。

-

考核机制不健全

- 问题: 如何评价政府产业基金的成败?如果仅看财务回报,可能会忽略其社会效益(如创造了多少就业、带动了多少产业链、填补了多少技术空白),反之,如果只看社会效益,又可能导致投资效率低下。

- 表现: 考核“一刀切”,缺乏科学、多维度的评价体系。

-

退出渠道不畅

- 问题: 很多被投企业质地优良,但受制于资本市场环境(如IPO审核趋严、并购市场不活跃),导致基金退出困难,资金无法循环,影响基金的持续运作。

-

地方财政压力

- 问题: 地方政府需要持续出资,在当前经济下行、土地财政承压的背景下,部分地区的财政可能难以支撑大规模的基金设立。

未来发展趋势

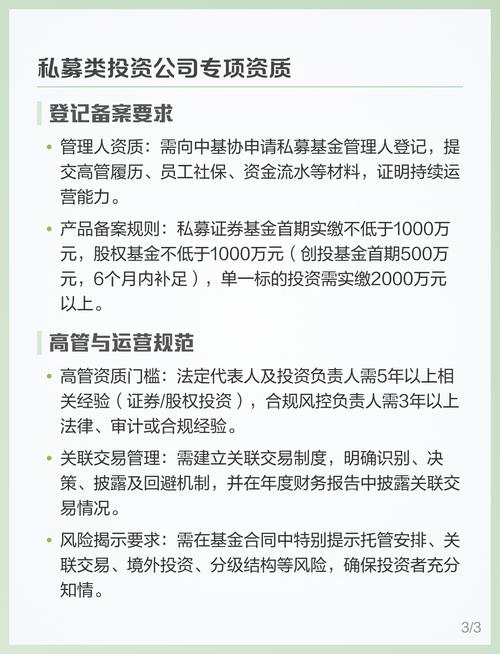

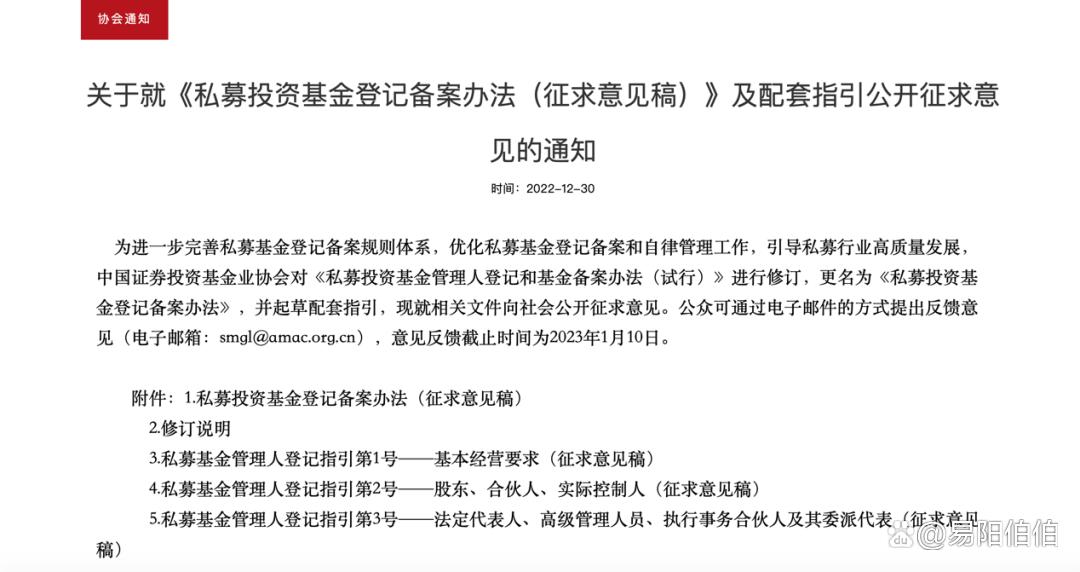

- 市场化、专业化程度将进一步提高: 政府将更加尊重市场规律,减少对具体项目的干预,更专注于当好“LP”,把专业的事交给专业的GP。

- 聚焦硬科技和“卡脖子”领域: 在中美科技竞争的大背景下,基金将更精准地投向半导体、工业软件、高端装备等关键核心技术领域。

- 考核体系更加科学化: 将从单一的财务回报考核,转向“财务回报 + 社会效益 + 战略贡献”的综合评价体系。

- 退出机制多元化探索: 除了IPO和并购,将更多探索S基金(二手份额转让)、REITs等创新退出方式,提高资金流动性。

- 跨区域、跨层级合作加强: 国家级、省级、市级基金之间的联动将更加紧密,形成合力,避免同质化竞争和资源浪费。

政府出资的产业基金是连接国家战略与市场力量的重要桥梁,它既是政府宏观调控的工具,也是推动经济转型升级的强大引擎,其成功的关键在于把握好“政府引导”与“市场运作”之间的平衡:既要发挥政府的战略引领和资源整合优势,又要充分尊重市场规律,激发社会资本的活力,随着运作模式的不断成熟和优化,政府产业基金将在推动中国经济高质量发展中扮演更加关键的角色。

作者:99ANYc3cd6本文地址:https://nbhssh.com/post/4697.html发布于 今天

文章转载或复制请以超链接形式并注明出处宁波恒顺财经知识网